【定年後に確定申告が必要?】65歳以上で確定申告が必要な人の条件を紹介

今回は、65歳以上で確定申告が必要となる条件をケース別に解説していきます。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

年金収入のみのケース

収入が年金のみの場合でも、次に挙げた2つのうち、一方にでも当てはまれば、確定申告が必要です。

●公的年金収入が400万円以上ある

●公的年金等に係る雑所得以外の所得金額が20万円を超える

公的年金収入が「400万円」以上ある

公的年金等の収入金額が400万円以上の人は、確定申告が必要です。公的年金等とは、国民年金をはじめ、厚生年金保険や国家公務員共済組合の年金、確定給付企業年金などを指します。

公的年金等を受け取るときには所得税が源泉徴収されますが、年末調整が行われないため、確定申告をすることで1年間の税金を精算します。

公的年金等に係る雑所得以外の所得金額が20万円を超える

公的年金以外でも、個人年金や生命保険の満期返戻金などの所得金額が20万円以上の場合には、確定申告が必要となります。個人年金とは、生命保険や共済などの契約に基づいて支給されるものです。

気をつけなければならない点は、収入金額ではなく、所得金額であることです。所得金額とは、収入金額から掛け金を引いたものになります。

年金をもらいながら働いているケース

65歳以上で働いている人も、条件によっては確定申告が必要です。4つの条件のうち、1つでも当てはまれば確定申告が必要となります。

●給与所得が2000万円を超える

●1ヶ所から給与の支払いを受けていて、給与所得や退職所得以外の所得金額の合計が20万円を超える

●2ヶ所から給与の支払いを受けていて、全部が源泉徴収の対象となる場合、年末調整されなかった給与の収入金額と給与所得や退職所得以外の所得金額の合計が20万円を超える

●所得金額調整控除の申請を行う

給与所得が2000万円を超える

1つ目は、給与の収入金額が2000万円を超える場合です。2000万円を超えると、年末調整が行われないため、確定申告をしなければなりません。

給与所得や退職所得以外の所得金額が20万円を超える

2つ目は、給与所得や退職所得以外の所得金額の合計が20万円を超える場合です。給与所得や退職所得以外の所得とは、生命保険や共済から支給される個人年金や生命保険の満期返戻金があります。他にも、不動産所得や株式の配当所得、事業を行っていれば事業所得などが所得に含まれます。

2ヶ所から給与の支払いを受けているとき

3つ目は、仕事を掛け持ちしていて、全部が源泉徴収の対象となる場合で、かつ、所得金額の合計が20万円を超えるときです。給与を2ヶ所からもらっている場合には、1ヶ所でしか年末調整ができないため、確定申告が必要となります。

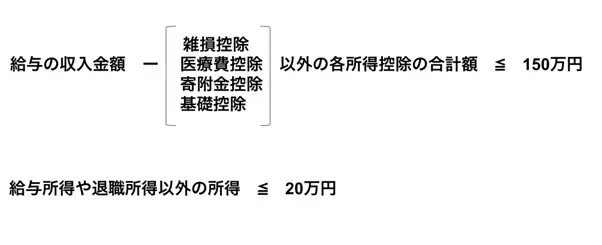

次の図1の条件を両方満たす場合には、申告の必要はありません。

図表1

国税庁 No. 1900 給与所得で確定申告が必要な人を基に作成

雑損控除とは、災害や盗難、横領によって、資産の損害を受けた場合に受けることができる所得控除です。

所得金額調整控除の申請を行う

4つ目が、所得金額調整控除を申請する場合です。給与所得と年金所得の両方をもらっている場合、給与所得から控除できます。

控除額の計算式は次のとおりです。

給与所得後の給与等の金額+公的年金等にかかる雑所得の金額ー10万円=控除額

給与の金額、雑所得の金額ともに、10万超の場合は、10万円として計算します。

例えば、給与所得が50万円、公的年金等にかかる雑所得が150万円のケース。

10万円+10万円ー10万円=10万円

10万円が所得金額調整控除額となります。

所得税の還付を受けるとき

所得税の還付を受けたい場合も、確定申告が必要です。還付が受けられる条件は、次の5つのケースが挙げられます。

●マイホームを住宅ローンで取得したとき

●一定額以上の医療費を支払ったとき

●社会保険料、生命保険料を支払ったとき

●災難や盗難にあったとき

●ふるさと納税をしたときや認定NPO法人に寄付したとき

上記に挙げたケースは、年末調整で控除ができないため、確定申告が必要となります。一定の要件を満たした場合に、控除を受けられるため、ご自身が当てはまるかどうかわからないときは、税務署で聞いてみましょう。

まとめ

今回は、65歳以上でも確定申告が必要になる条件を見てきました。年金収入のみの場合でも、一定の条件に該当すれば確定申告が必要となります。

確定申告は、1年間の所得を確定し、所得税額を正確に計算する手続きです。場合によっては、還付金が受けられる可能性もあります。控除の種類は多いため、自身が当てはまるものがないか確認するようにしましょう。

出典

政府広報オンライン ご存じですか?年金受給者の確定申告不要制度

国税庁 高齢者と税(年金と税)

国税庁 No.1904 給与所得者と電子申告

国税庁 No.1900 給与所得者で確定申告が必要な人

国税庁 No.1411 所得金額調整控除

国税庁 No.1210 マイホームの取得等と所得税の税額控除

国税庁 No.1120 医療費を支払ったとき(医療費控除)

国税庁 No.1140 生命保険料控除

国税庁 No.1110 災害や盗難などで資産に損害を受けたとき(雑損控除)

国税庁 No.1155 ふるさと納税(寄附金控除)

執筆者:FINANCIAL FIELD編集部

ファイナンシャルプランナー