年収と扶養の関係について知っておこう!

1級ファイナンシャル・プランニング技能士、CFP(R)認定者

2級DCプランナー/精神保健福祉士/キッズ・マネー・ステーション認定講師/終活アドバイザー

小美玉市教育委員

出産を機にメーカーの技術職から転身。自身の資産管理や相続対策からお金の知識の重要性を知り、保険などの商品を売らないFPとして独立。次世代に伝えるための金銭教育活動とともに、セミナー講師・WEB記事を中心とした執筆・個別相談などを行う。

目次

扶養ってそもそも何?

「扶養」と一口にいっても、税金計算における控除の有無にかかわる税法上の扶養と、医療や年金などの公的社会保険の保険料負担にかかわる社会保険上の扶養があります。

税金も保険料も、正社員などでお勤めの方はどちらも給料から天引きされるため、区別があいまいになってしまいがちですが、それぞれ要件や基準となる収入の額に違いがあります。さらに、それぞれの額や要件は近年の改正によって変わってきているので、今回は令和2年以降に適用されている内容で整理していきます。

所得(収入から経費を引いた儲け)にかかる税金の計算では、所得からさらに扶養控除などの所得控除を引いた額が課税される額になります。所得控除が多いほど課税される額が少なくなり、支払う税金が少なくなるのです。

税法上の扶養とは、この所得控除を受けられるかどうかということで、この控除の有無で控除を受ける納税者本人(以下、世帯主とする)の課税所得が変わり、納税額にかかわってくるのです。

一方、社会保険上の扶養は、配偶者自身の保険料負担が生じるかどうか、ということにかかわってきます。税法上の扶養と社会保険の扶養とでは、世帯主と配偶者、どちらの収入にかかわるのかが異なるので、手取りがどのように変わるのかは世帯全体で考えるようにしましょう。

配偶者控除と特別配偶者控除とは?

「配偶者控除」も「特別配偶者控除」も、税法上の扶養にかかわる、世帯主の税金計算で受けられる控除です。

配偶者控除は、配偶者の合計所得が48万円以下の場合〔A〕に受けられる控除で、額は一定です(※1)。一方、配偶者特別控除は、配偶者の合計所得が48万円を超え133万円以下であるときに受けられる控除で、配偶者の所得に応じて段階的に控除額が変わります(※2)。

また、世帯主の所得によってどちらの控除も額が変わります。世帯主の合計所得が900万円以下、900万円超えから950万円以下、950万円超えから1000万円以下と3つの区分になっており、高所得なほど控除額が少なくなります。なお、世帯主の合計所得が1000万円を超えると、配偶者の所得によらず、配偶者控除も配偶者特別控除も受けることができません。

それぞれの合計所得額と控除額については表1、2の通りです。

表1【配偶者控除額】

表2【配偶者特別控除額】(令和2年分以降)

なお、配偶者控除と配偶者特別控除は似ているので混同しやすいですが、表1の配偶者控除は税金を払う必要のない妻がいるとき、表2の配偶者特別控除はそれほど収入は多くないけれど税金は払っている妻がいるときに、夫の税金計算に使う控除と覚えておくとよいでしょう。

扶養にかかわる「壁」はどんなものがある?

「〇〇万円の壁」といわれる扶養にかかわる壁には、税法上のものと社会保険上のものとがあるので、それぞれについて整理してみましょう。

まずは税法上の壁についてです。表1、2にもある通り、それぞれの控除額の金額は、収入ではなく、経費を引いた儲けの部分の合計所得金額で分けられています。給料以外の収入がある場合は、その所得も合算して判断しなければなりませんが、今回は収入が給料のみとして考えていきます。

給料収入の場合は、経費に相当する部分として、表3の計算により給与所得控除額を算出し、それを引いた額が給与所得となります。

表3(令和2年分以降)

なお、分かりやすくするため、以降は世帯主を夫、配偶者を妻として表記します。妻の収入において税法上の壁は、「103万円の壁」、「150万円の壁」、「201万円の壁」の3つがあり、それぞれの理由は次の通りです。

(1)103万円の壁・・・夫が配偶者控除を受けられ、妻の収入に税金がかからない限度

所得が48万円(上記の、配偶者控除の説明中の〔A〕)となる給与収入は、給与所得控除額の最低額55万円と合わせると103万円です。

給与収入103万円 - 給与所得控除額55万円 = 48万円(給与所得)

また、他の所得がない場合、給与所得が48万円だと基礎控除48万円を引いた課税所得は0円となるため、妻に所得税もかかりません。ただし、住民税では基礎控除の額が43万円で所得税とは異なるため、自治体の住民税の非課税限度額にもよりますが、収入が103万円以下で所得税はかからなくても、住民税がかかる場合があります。

(2)150万円の壁・・・配偶者特別控除の額が配偶者控除と同じになるため、夫の納税額が増えない限度

配偶者特別控除額の表で一番上の所得区分〔B〕では、配偶者控除と同じ額が夫の所得から控除されます。その収入額の上限は、(1)と同様に給与所得控除を考えると150万円になります。

給与収入150万円 - 給与所得控除額55万円

= 95万円(給与所得)

↑

配偶者特別控除額の表の区分〔B〕の上限額

この150万円を超えると、配偶者特別控除額が段階的に減るので、その分、夫の納税額が多くなります。

(3)201万円の壁・・・扶養から外れ、夫が配偶者特別控除も受けられなくなる限度

妻の所得が133万円を超えると配偶者特別控除も受けられませんが、その目安となる給与収入は201万円です。(目安のため計算過程の1万円未満の端数は切り捨てています)

給与収入201万円 - 給与所得控除額68万円(201万円×30%+8万円)

=133万円(給与所得)

↑

配偶者特別控除額の表の区分〔C〕の上限額

なお、妻の収入がいくらであっても、夫の合計所得が1000万円を超えると配偶者控除も配偶者特別控除も受けられません。給与収入だけの場合、所得が1000万円となるのは年収1195万円です。

給与収入1195万円 - 給与所得控除195万円(上限額) = 1000万円(給与所得)

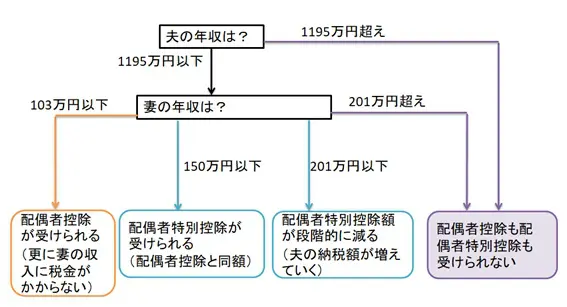

これらの壁から、税法上の扶養の対象について整理すると図1のようになります(※給与収入のみの場合)。

図1

筆者作成

次に、社会保険上の壁について見ていきましょう。ここでは、「106万円の壁」と「130万円の壁」があります。妻の年収が130万円以上あると、年金や医療などの社会保険の扶養を外れてしまうため、それらの保険料を妻自身で払っていくことになります。これが「130万円の壁」です。

また、それ以下の額でも、一定規模の事業所で働くパートなどは月額8.8万円(年収だと106万円相当)を超えると、勤め先の社会保険に加入することになるため、妻自身が厚生年金保険料や健康保険料を負担していくことになります。これが「106万円の壁」です。

この106万円の壁に当てはまる一定規模の事業所の要件は、

・従業員が501人以上

・収入が月8万8000円以上

・雇用期間が1年以上

・所定労働時間が週20時間以上

・学生ではない

です。

この従業員501人以上という要件については、厚生年金の短時間労働者への適用拡大として2024年までに段階的に51人まで減らす方針が打ち出されているため、今後この壁が気になる人が増えるでしょう。

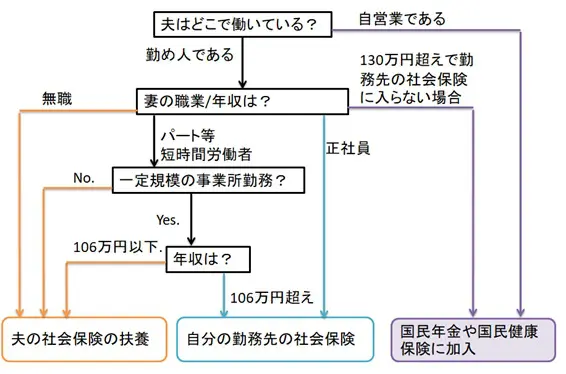

妻自身が社会保険の扶養から外れ、保険料を自分で負担するようになると手取りが大きく減るので、夫の扶養に入るのか、入らない場合はどの社会保険に入ることになるのか、図2で確認しておきましょう。

図2

筆者作成

配偶者控除の改正でどう変わった?

以前は、配偶者特別控除が最大適用額(配偶者控除と同額)となる範囲は妻の給与所得が105万円までした。それが平成30年からの改正によって、150万円まで拡大され、それに合わせて配偶者特別控除を受けられる妻の給与所得の上限も201万円になりました。

150万円までは夫の税金上の計算で控除できる額が変わらず、夫の納税額が増えることはありません。そのため、今まで103万円までで働くよう調整していた人が、150万円まで変わらず働けるようになったと錯覚することがあるようです。

ところが、夫の税金だけでなく、103万円を超えると妻自身の所得税が発生すること、130万円を超えると社会保険の扶養から外れて保険料負担が出てくることもあわせて考えると、年収の増加分全てが、世帯全体の手取り額として増えるわけではないことに注意しましょう。

また、配偶者控除や配偶者特別控除の額は、夫の給与所得が900万円(年収にすると1095万円)を超えると段階的に減り、1000万円(年収で1195万円)を超えるとなくなります。妻の収入が少なくても、夫が高額所得者だと税金計算における控除が以前より少なくなったことは大きな違いです。

月額いくらまでなら働き損にならない?

103万円の壁を越えても、納める税金の額より収入の伸びの方が多いため、手取り額が減る働き損にすぐにはなりません。一方で、社会保険上の壁である106万円の壁や130万円の壁については、保険料負担が大きいため、年収は増えたのに手取りが減る場合が出てきます。

試しに、130万円の壁に達し、妻自身で勤務先の社会保険に入り保険料を負担するようになった場合でシミュレーションしてみましょう。

〔社会保険料〕健康保険料と年金保険料をあわせて、おおむね年収の15%として計算

130万円 × 15% = 19.5万円

〔所得税〕

給料収入130万円 ― 給与所得控除55万円 = 75万円(給与所得)

給与所得75万円 ― 基礎控除48万円 -社会保険料控除19.5万円 = 7.5万円(課税所得額)

7.5万円 × 税率5% = 3750円(ただし復興特別所得税を除く)

〔住民税〕

給料収入130万円 ― 給与所得控除55万円 = 75万円(給与所得)

給与所得75万円 ― 基礎控除43万円 -社会保険料控除19.5万円= 12.5万円(課税所得額)

12.5万円 × 税率10%(市町村民税・都道府県民税をあわせた所得割)= 1.25万円

社会保険料、所得税、住民税の合計額が約21万円のため、手取りの収入は約109万円になります。

一方、社会保険料の負担が生じない収入129万円場合、所得税1.3万円(同上の計算により算出)と住民税3.1万円(同上の計算により算出)を引いても手取りは約125万円であるので、社会保険料の扶養から外れると大きく手取りが減ってしまうことが分かります。

同様の計算を行うと、130万円の壁を超え、手取り収入がこの125万円くらいになるのは、年収が153万円程度のときです。

社会保険料の壁の前後で手取り額は大きく変わっても、それ以外では収入増分の全てではありませんが、手取り額は徐々に増えていくので、働き損にならないためには155万円を超える収入を目指すとよいでしょう。なお、これらの計算において、通勤手当などの交通費は収入に含まれません。

パート掛け持ちの場合はどうなる?

パートを掛け持ちしている場合は、年末調整はそれぞれの勤務先で行いますが、所得税の計算は全ての給与をあわせた上で計算していくので、それぞれの会社の年末調整で精算した額ともずれが生じます。

そのため、2カ所以上から給料を受け取っている場合、それぞれの源泉徴収票の額を元に確定申告をすることになります。

まとめ

今回は、さまざまな「〇〇万円の壁」を見てきましたが、壁を超えることで生じる負担は、自分の税金なのか、社会保険料なのか、それとも夫の納税額が増えることなのか、それぞれ異なっています。

手取りの額や世帯全体で考えるときには、それぞれが絡み合い分かりにくくなってしまいますが、働き方を考えるときは、どの壁がどのように影響してくるか整理しながらシミュレーションするようにしましょう。

[出典]

(※1)国税庁「No.1191 配偶者控除」

(※2)国税庁「No.1195 配偶者特別控除」

(※3)国税庁「No.1410 給与所得控除」

執筆者:柴田千青

1級ファイナンシャル・プランニング技能士、CFP(R)認定者