「今お金が必要なのに手元に資金がない」

独身の場合は、一人で家賃や食事を削るなどして我慢すればなんとかやりくりできますが、家族がいるとなかなかそう簡単にはいかないですよね。家族でのお出かけは減らしたくないし、会社づきあいの飲み会を毎回断るのもなかなかつらい。もうすぐ給料日あるいはボーナスがあるからと、それまで少ないお金でやりくりをしたり、もう少しお金があればいいのに……と悩んでいる人も多いのではないでしょうか。

そこで本記事では一時的にお金が不足している人を含めて、便利で気軽にお金を借りられる「キャッシング」サービスを紹介していきます。もちろん、すぐに返済できない場合は中長期で借りることもできますよ。

キャッシングといっても、実は複数の借入方法があります。キャッシングの概要をはじめ、メリット・デメリット、実際の借入手順を説明していきます。気になる、家族や職場の人など周囲にバレにくいようにするための注意点などにもふれます。

執筆者:七海 碧

ファイナンシャルプランナー

ファイナンシャルプランナー。大学の授業がきっかけで金融に興味を持つ。自分自身でも株式、暗号資産、NFT、DiFi等に投資し、30代前半で約2500万円を運用中。大手金融メディアでの執筆、金融系YouTuberや金融系インスタグラマーの企画やライティングなど、幅広く活動している。自分自身の投資体験をもとに、初心者でもわかりやすいように説明することが得意。

目次

キャッシングとは?

消費者金融や銀行系カードローンで何ができる?

消費者金融でよく勘違いされること

「怖い人が取り立てにくる」 「利息が高くて1ヶ月で2倍くらいになる」 このように消費者金融を勘違いしていて、敬遠している人もいるのではないでしょうか。どこからもお金を借りられない人が最終的に駆け込む場所と思い違いをされることもありますが、全くそんなことはありません。 実は貸金業法が整備されたことで、正規の業者であれば取り立てや上限金利の規制もあり、安心して利用できます。 一方で、法律を守らずにお金を貸している業者、いわゆるヤミ金融業者(ヤミ金)がいるのも事実です。本来、貸金業をする際に必要な登録手続きをしておらず、法外な金利や厳しい取り立てを行っています。 登録番号を金融庁の登録貸金業者情報検索サービスで検索すれば、ヤミ金であるかを見分けられます。ヤミ金であっても、ホームページを作りこんでいたり、偽の登録番号を掲げていたりするケースもあります。 また、なじみのある名称などを会社名に用いて、安心感を与えようとしていることもあります。そのため、必ず登録番号を検索して確認しましょう。もし、見つからない場合はヤミ金の可能性が高いといえます。

【PR】アイフル

おすすめポイント

・WEB完結(郵送物一切なし)

・アイフルならご融資可能か、1秒で診断!

・最短18分(※)でご融資も可能!(審査時間込)

| 融資上限額 | 金利 | 審査時間 |

|---|---|---|

| 最大800万円 | 3.0%~18.0% | 最短18分(※) |

| WEB完結 | 無利息期間 | 融資スピード |

| ※融資まで | 30日間 | 最短18分(※) |

※診断結果は、入力いただいた情報に基づく簡易なものとなります。

【PR】プロミス

おすすめポイント

・最短3分融資も可能

・Webなら24時間お申し込み可能

| 融資上限額 | 金利 | 審査時間 |

|---|---|---|

| 最大500万円 | 4.5%~17.8% | 最短3分審査も可能 |

| WEB完結 | 無利息期間 | 融資スピード |

| 融資まで | 30日間 | 最短3分融資も可能 |

・高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

【PR】SMBCモビット

おすすめポイント

・「WEB完結」申込みなら、電話連絡なし

・お申込から契約後の借入まで誰とも顔をあわせません

・お近くの銀行、コンビニ、ネットで24時間ご利用可能

| 融資上限額 | 金利 | 審査時間 |

|---|---|---|

| 最大800万円 | 3.0%~18.0% | 10秒簡易審査 |

| WEB完結 | 無利息期間 | 融資スピード |

| 融資まで | - | 即日融資 |

消費者金融と銀行系カードローンの違い 即日で借りられるのは?

融資までのスピード

消費者金融は多くが最短で申込当日の融資が可能であるのに対し、銀行は外部のデータベースへの確認をとって審査をより厳格化していることもあるため、借り入れまで最短でも翌営業日になります。急いでキャッシングしたい人にとっては即日か翌日以降かは大きな差になるといえます。 ■審査・融資時間

| カードローン業者 | 最短即日融資 | 融資までにかかる時間 |

|---|---|---|

| 消費者金融 | ◯ | 最短30分前後 |

| 銀行 | × | 最短翌営業日 |

※申し込み・審査状況等によっては即日融資を受けられない場合があります。

保証会社の有無

銀行系カードローンの場合、借り手が万が一返済できなくなったときは、代位弁済といって保証会社が代わりに返済を行います。そのため、借り手が返済できなくなっても銀行はお金を回収できます。 一方、消費者金融の場合は、保証会社の概念がなく、返済されないリスクも消費者金融が自ら背負います。この回収できないリスクがあるために銀行系カードローンと比べても高い金利が設定されているという側面もあります。 銀行系カードローンでは、リスクを背負うことになる保証会社が審査業務を行います。

借入条件

借入条件で一番大きい違いは金利です。保証会社がバックに入っているという構造的な要因もあり、銀行系カードローンの方が低金利に設定されています。 ただし、どちらのキャッシングも住宅ローンなどの目的別ローンと比べるとはるかに高い金利となっていることは覚えておきましょう。 また、審査申込や借り入れなどの方法は消費者金融の方が多く準備されていることが多いです。

根拠となる法律が異なる

消費者金融では「貸金業法」、銀行は「銀行法」と、もとになる法律が異なります。 大きな違いは総量規制の有無です。消費者金融の貸金業法で定められている総量規制とは、年収の3分の1以上の貸し付けを禁止する仕組みで、過度な借り入れから消費者を守る目的があります。例えば、年収が600万円の場合、3分の1の200万円までしか借り入れができません。 一方で銀行には総量規制はありません。ただし、他の借り入れの金額や収入などを勘案し、厳密に審査が行われたうえで、貸し付けの金額が決まります。そのため、法律による規制はないものの、上限なく借りられるというわけではありません。

世間体

消費者金融と銀行系カードローンのどちらでキャッシングしても、「借金」であることは変わりありません。しかし、多くの人は消費者金融の方が悪いイメージを持つ傾向にあります。 お金を借りる際に周囲に知られる確率は高くないですが、万が一に備えて世間体から銀行系カードローンを選ぶ人も一定数いるでしょう。

他の人にバレる可能性

消費者金融も銀行系カードローンも安心して利用できる理由

どのような理由で利用できる?

・収入が減ってしまったとき ・水光熱費の支払いが苦しいとき ・給料日前の一時的な不足を補いたいとき ・学費・教育費の支払いをするとき ・住宅ローンの返済が苦しいとき ・自身のスキルアップの費用に使いたいとき ・家賃の支払いを補填したいとき ・レジャー費用の支払いに使いたいとき

上記の使用例に限らず、その他の理由でもキャッシングすることが可能です。借りたお金を自由に使える点は、消費者金融、銀行系カードローンの大きな魅力といえるでしょう。 生活や趣味などの個人的な理由でキャッシングすることに抵抗があるかもしれません。消費者金融でも銀行系カードローンにも原則、使用用途を問わないとホームページにも記載されているので、気にしなくていいでしょう。

消費者金融と銀行系カードローンを使用するメリット

共通編【1】職場や家族にバレずに使用できる

お金は借りたいけど、職場や家族に絶対バレたくないと思っている人は多いでしょう。各社によって差はあるものの、プライバシー関連には力を入れている会社も多いです。返済遅れなどのトラブルがなければ、周囲の人に知られる可能性はそこまで高くないでしょう。 借り入れや返済の種類の多さなどから全体的な傾向としては、消費者金融の方がプライバシーの配慮には力を入れている印象があります。 例えば、大手消費者金融のアイフルでは、「原則自宅や職場に連絡はしない」とホームページに明記されています。借り手の属性によってはやむを得ず、電話する場合もありますが、担当者個人名で連絡するなどの配慮をしてくれます。 加えて、職場への電話をするタイミングも事前連絡をしておけば、都合の悪い時間をずらすなどの調整にも応じてくれます。また現金の引き出しや返済の種類も豊富なので、利便性を保ちつつも、周囲に知られない方法を選択することができます。 もちろん銀行系カードローンは全く配慮しないわけではありませんが、郵送物の送付やローンカード以外の利用手段がないなど、大手の消費者金融と比べるとやや劣ってしまう会社が多いのが現状です。

共通編【2】担保や保証人が不要である

定期預金などの金融資産の担保や保証人を設定することなく、キャッシングができます。家族にも知られにくいようにする場合は保証人不要な点は大きなメリットと感じるでしょう。 住宅ローンなどの目的別ローンと比べて審査のスピードが速い要因のひとつとして、担保や保証人の確認がいらないことが挙げられます。

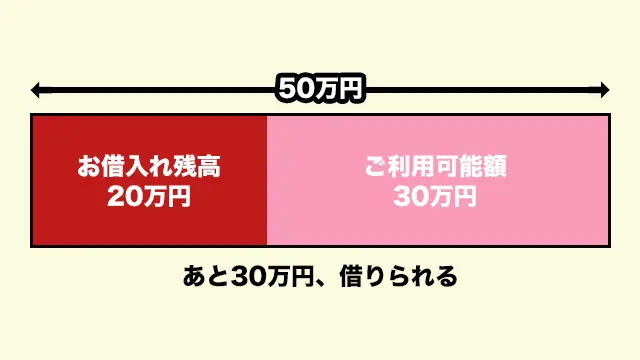

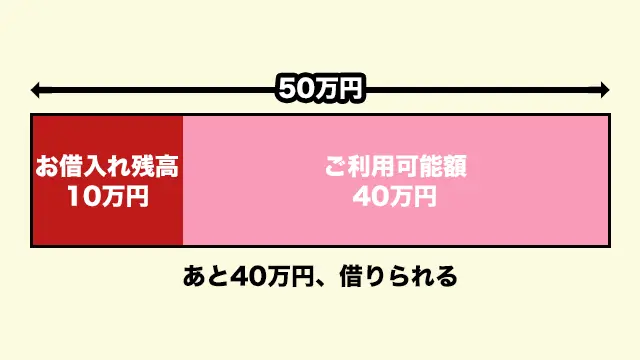

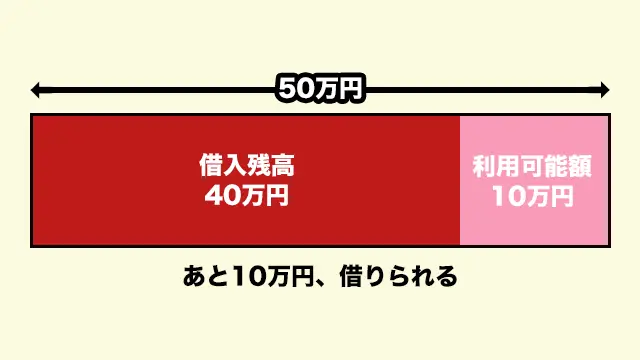

共通編【3】利用限度額内であれば、審査不要で何度も借入可能

審査に通過できると、限度額の範囲内では返済途中でも追加のキャッシングもできます。 マイカーローンのような目的別ローンの場合、完済後にまた同じ目的でお金を借りる場合でも、審査を受ける必要があります。借り入れの申請をするたびに、さまざまな書類の準備などを煩わしく感じる人も多いのではないでしょうか。 再審査は不要ですが、利用限度額内の範囲内である点には注意しましょう。完済から再審査不要で借りられる期間は各社で異なります。基準は明示されていないので、借りる前に確認しておきましょう。 ちなみにアイフルの場合、完済が終わってから5年間は再審査不要でキャッシングができます。

共通編【4】年収があまり高くなくてもキャッシングできる

全国銀行協会が2020年3月に発表した「銀行カードローンに関する消費者意識調査〈調査結果〉」によると、年収が200万円に満たない人でも利用できることが分かります。 消費者金融で借り入れをした利用者のうちの約23%、銀行系カードローンの利用者のうちの約14.4%が年収200万円以下となっています。 原則、定期的な収入が要件にはなりますが、年収の高さだけで借り入れの判断はされないことが読み取れます。年収別の利用者分布は以下の表をご確認ください。 ■カードローン利用者の収入別分布 ※1

| 年収 | 消費者金融のみの利用者 | 銀行カードローンのみの利用者 |

|---|---|---|

| 1~100万円以下 | 9.8% | 5.7% |

| 101~200万円以下 | 13.2% | 8.7% |

| 201~400万円以下 | 36.4% | 27.9% |

| 401~600万円以下 | 21.8% | 24.3% |

| 601~800万円以下 | 8.6% | 13.5% |

| 801~1000万円以下 | 3.4% | 7.0% |

| 1000万円超え | 1.4% | 2.6% |

共通編【5】借りたお金の使途は問われない

キャッシングしたお金を自由に使えることは大きなメリットといえるでしょう。 住宅ローンなどの目的が決まっているローン商品の場合は、別の用途には使えません。借入金額は契約書等の正式書類で確認をするため、必要以上の金額を借りることもできないです。 一方で、消費者金融や銀行系カードローンでは、使い道が問われない旨を明記していることが多いです。すぐに使用する予定がある場合だけではなく、万が一のためにすぐキャッシングできる状態にして準備しておくという使い方もできます。 使い道が自由なお金をすぐに借りられることを知っておくと、何かあったときでも安心できるのではないでしょうか。現金の引き出しまで行わなくても、急な出費に対応できるように審査を通過しておき、いつでも下せる準備をしておくのもいいでしょう。

共通編【6】申し込みから返済までがWEBで完結できる

借入申込から返済までWEBで完結できます。ただし、対応していない消費者金融や銀行系カードローンもありますので、借入先を選ぶ前に確認しておきましょう。 WEB完結では家から一歩も出ることなく借り入れや返済を行えるので、便利に感じる人も多いのではないでしょうか。 ただし、申込方法・借り入れ・返済の方法は会社によってさまざまで、制限がある場合もあります。例えば、楽天銀行のカードローンでは返済は自動引落に限定されています。この手段が豊富かどうかも借入先を決める際の重要な要素になります。

【PR】アイフル

おすすめポイント

・WEB完結(郵送物一切なし)

・アイフルならご融資可能か、1秒で診断!

・最短18分(※)でご融資も可能!(審査時間込)

| 融資上限額 | 金利 | 審査時間 |

|---|---|---|

| 最大800万円 | 3.0%~18.0% | 最短18分(※) |

| WEB完結 | 無利息期間 | 融資スピード |

| ※融資まで | 30日間 | 最短18分(※) |

※診断結果は、入力いただいた情報に基づく簡易なものとなります。

【PR】プロミス

おすすめポイント

・最短3分融資も可能

・Webなら24時間お申し込み可能

| 融資上限額 | 金利 | 審査時間 |

|---|---|---|

| 最大500万円 | 4.5%~17.8% | 最短3分審査も可能 |

| WEB完結 | 無利息期間 | 融資スピード |

| 融資まで | 30日間 | 最短3分融資も可能 |

・高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

共通編【7】勤務先の収入書類証明等で在籍確認の電話がない

多くの人が避けたいと考える勤務先への在籍確認連絡ですが、電話連絡ではなく書類審査で済ませられる消費者金融や銀行系カードローンもあります。ただし、すべての会社が書類審査に対応しているわけではないので、審査申込をする前に確認をしましょう。 消費者金融で例を挙げると、アイフルでは原則自宅や勤務先(在籍確認)への電話はしません。審査状況により、やむを得ず連絡をするときでも、アイフルからの電話だと分からないように配慮されます。 銀行系カードローンでは、三井住友銀行カードローンが書類での在籍確認に対応しています。ただし、通常は電話による在籍確認になります。そのため、WEBでの申し込みが終わり次第、三井住友銀行カードローンプラザ(0120-923-923)に電話にて「在籍確認を書類審査に切り替えたい」と伝える必要があります。 なお、必要な書類は源泉徴収票や給与明細などで審査が行われます。申込者の属性によっては必ずしも書類審査に切り替えられるとは限りません。

独自編(消費者金融)【1】スマホアプリ利用でカードレス

アイフル、アコム、プロミスのような大手の消費者金融はスマホアプリ経由で借り入れから返済までローンカードを使わずに対応することができます。もちろん、スマホアプリを使いたくない場合はローンカードを用いてキャッシングすることも可能です。 各消費者金融で取引可能なATMや手数料は異なるので、確認しましょう。 ちなみに、アイフルの場合はスマホに表示されるアイコンが数種類あり、消費者金融だと分からないようなアイコンも準備されています。

独自編(消費者金融)【2】借り入れや返済の方法が豊富である

消費者金融はプライバシーへの配慮に力を入れていることもあり、借り入れや返済の方法は多彩です。銀行系カードローンでは自動引落に限られるなど、選択肢があまりない場合もあります。 例えば、アイフルではそれぞれ以下の中から選べます。

〈借り入れ〉 銀行口座振込・スマホアプリ・提携先ATM 〈返済〉 口座振替(自動引落)・振り込み・スマホアプリ・提携先ATM

アイフルと同様に、大手は複数の借り入れ・返済方法の手段が多い傾向にあります。 一人暮らしであれば郵送ありを選択する、あるいは家族がいるのでスマホアプリにしてカードなどの物理的な証拠を持たないなど、自分の都合や状況に合わせて選ぶといいでしょう。

独自編(消費者金融)【3】申し込みから借り入れまでのスピード感が速い

冒頭でも述べたように、消費者金融は審査申込から実際にお金が手元に届くまでのスピードが速いです。例えば、アイフルは最短18分(※)、プロミスは最短3分(※)、アコムでは最短20分(※)と公式ホームページに記載されています。すぐにキャッシングしたい人にとっては、即日融資は大きなメリットに感じるでしょう。 銀行系カードローンの場合、最短でも翌日以降になってしまいます。これは反社会的勢力との接点を確認するための警視庁データとの照合に時間がかかってしまうためです。住宅ローンの審査ほど長い期間はかからないものの、すぐお金が欲しい人にとっては即日融資の可否は大きな差になります。

※お申込時間や審査によりご希望に添えない場合がございます。

独自編(銀行系カードローン)【1】利用がバレても広まりにくい

そもそも家族以外の人に利用が知られる可能性は極めて低いですが、万が一バレた場合でも、職場でうわさが広まるとはあまり考えられません。 理由は、銀行系カードローンを利用しても、怪しい借金だと思われる可能性が低いためです。住宅ローンを危ない借金と思う人が少ないのと同様です。 家族にバレた場合でも、家族が自らが他の人に言いふらすことは考えにくいでしょう。万が一他の人に知られても悪いうわさが広がりにくいことは少しの安心材料になります。

独自編(銀行系カードローン)【2】ATMは無料になることが多い

これはATMを持つ銀行だからこそのメリットといえるかもしれません。借り入れや返済の際にATMで無料になることが多いです。ただし、無料になる範囲は各社によって異なります。自社ATM以外の提携ATMまで適用できる場合もあります。 各社のホームページで確認しておきましょう。

【PR】アイフル

おすすめポイント

・WEB完結(郵送物一切なし)

・アイフルならご融資可能か、1秒で診断!

・最短18分(※)でご融資も可能!(審査時間込)

| 融資上限額 | 金利 | 審査時間 |

|---|---|---|

| 最大800万円 | 3.0%~18.0% | 最短18分(※) |

| WEB完結 | 無利息期間 | 融資スピード |

| ※融資まで | 30日間 | 最短18分(※) |

※診断結果は、入力いただいた情報に基づく簡易なものとなります。

【PR】プロミス

おすすめポイント

・最短3分融資も可能

・Webなら24時間お申し込み可能

| 融資上限額 | 金利 | 審査時間 |

|---|---|---|

| 最大500万円 | 4.5%~17.8% | 最短3分審査も可能 |

| WEB完結 | 無利息期間 | 融資スピード |

| 融資まで | 30日間 | 最短3分融資も可能 |

・高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

消費者金融と銀行系カードローンを利用するデメリット

共通編【1】便利さゆえに借りすぎてしまう

最初の審査で、借り手の年収や勤務先の規模などの属性情報に応じて、キャッシング限度額が設定されます。審査が通過した後は、返済が滞るなどのトラブルを起こさなければ、その利用限度額の枠内で何度も利用できます。 返済途中の場合でも、利用限度額に達するまでは追加でのキャッシングが可能です。 このように再審査不要で追加のキャッシングができることは大きなメリットです。しかし、ついつい借りすぎる傾向がある人にとっては、返済できる金額以上に借りるリスクにもなってしまいます。 借りすぎを防ぐためにはキャッシングをする前に計画を立てることが大切です。各社で用意されている返済シミュレーションでは、借入希望額、利率、返済回数などの項目を入力するだけで、月の返済額がすぐ分かります。 無理なく返済できるかを自分自身で確認してから追加でキャッシングをしましょう。

共通編【2】マイホーム購入など他のローン審査に影響がある

憧れのマイホームなど、大きな金額の買い物をするときにはローンを組みますよね。返済が終わっていない場合は、審査の際に借入可能な金額が減らされる可能性があります。 これは消費者金融や銀行系カードローンに限った話ではありません。例えば、マイカーローンを組んでいた場合に、住宅ローンの借入金額の上限が減らされるのは当然だといえるでしょう。 近いうちにローンを組む予定がある場合は、借入限度額に影響が出る可能性を頭に入れて決めるといいでしょう。

共通編【3】借金への抵抗が薄れる

初めて利用するときは何かと不安がつきまといます。お金を借りていいのだろうか、期日までに返済できるのか、と心配しながら申し込みをした人もいるでしょう。 しかし、実際に借りてみると人と対面して話すことさえせずに、返済まで完了できることもあるでしょう。キャッシングする心理的ハードルの低さによって、借金への耐性がついてしまい、抵抗を感じにくくなってしまう場合があります。 返済などのトラブルがなければ、完済後もいつでもお金を下ろせる状態です。完済後も手続きなしでキャッシングできることは大きなメリットでもありますが、慣れによって歯止めが利かず、必要以上の借金を背負う可能性もあります。 利用のたびに返済シミュレーションなどを利用して計画的にキャッシングをしましょう。

共通編【4】マイカーローンなど目的別ローンと比べて金利が高い

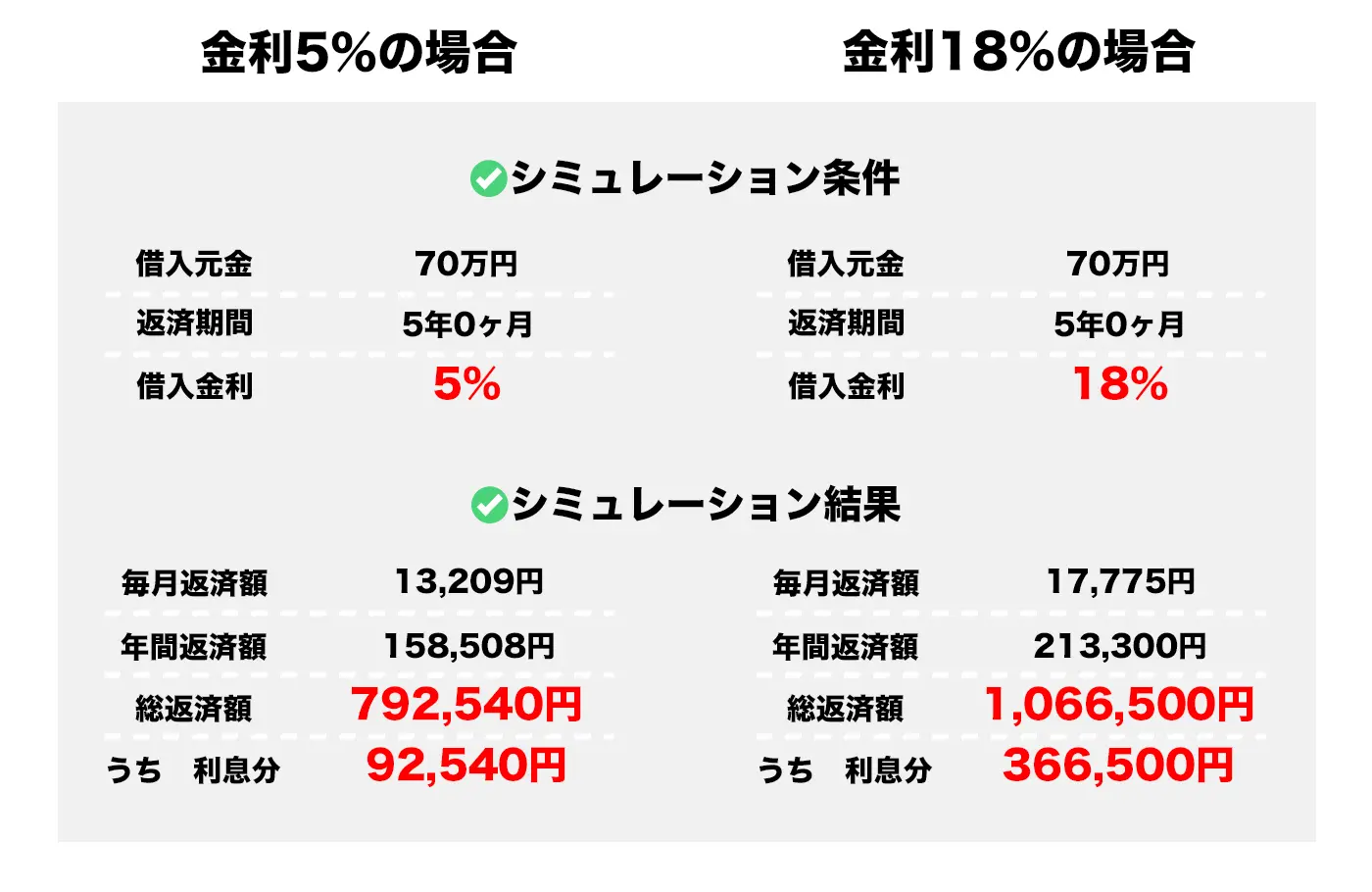

CMなどで見かける大手消費者金融の金利はおおよそ3.0%~18.0%の範囲内になっていることが多いです。大手の銀行系カードローンでは1.5%~15%前後となっていることが多いようです。 消費者金融と比べると銀行系カードローンは低く感じますが、それでもマイカーローンなどの商品と比べると高めの設定になっています。返済が長引けば長引くほど総返済額が多くなり、金銭的な負担は重くなります。 金額で比べるとこの違いはより明らかになります。70万円のキャッシングを行ったケースで考えてみましょう。

元本70万円を5年間(60ヶ月)かけて毎月返済していく

・金利5% 約79万円(+約9万円) ・金利18% 約106万円(+約36万円)

借りた金額は同じ70万円ですが、総返済額では約27万円変わってきます。たった5年間で総返済額がここまで変わると、金利13%の差による影響を強く感じるのではないでしょうか。

独自編(消費者金融)【1】利用がバレるとマイナスイメージがつきまとう

消費者金融も銀行系カードローンも住宅ローンも借金という点は同じですが、世間で持たれるイメージには大きな差があります。消費者金融の借金が知られてしまうと、お金が管理できない人と思われたり、場合によっては敬遠されたりすることもあるかもしれません。 消費者金融の利用が知られても、キャッシングができなくなる、あるいは引っ越しせざるを得なくなる、といった日常生活での強制力が働くことはありません。しかし、家族や職場の同僚に不信感を持たれてしまうことは簡単に無視できるデメリットではないでしょう。 トラブルを起こさなければ、自宅や職場に知られる可能性は高くないですが、消費者金融カードを見られたり、家族共用のパソコン履歴を見られたりすることがあると言い訳するのは難しくなります。 利用を知られにくいようにするためには、WEB完結で郵送物をなくす、カードレスを選択するなどして、バレない対策を意識しましょう。

独自編(銀行系カードローン)【1】審査難易度が消費者金融と比べて高い

基準が明確にあるわけではありませんが、一般的に審査難易度は消費者金融と比べて銀行系カードローンは難易度が高い傾向にあります。 そして、一般的に審査難易度はカードローン金利が低いほど厳しいといわれています。 先ほどの「カードローン利用者の収入別分布」からも、消費者金融利用者の方が銀行系カードローン利用者と比べて、平均年収が低いことが読み取れます。(共通編【4】年収があまり高くなくてもキャッシングができる) ただし消費者金融であっても、安定した収入があるなどの要件を満たす必要があります。無条件で借りられるわけではない点に注意しましょう。

消費者金融と銀行系カードローンを選ぶ際のチェックポイント

金利の高さ

金利は総返済額に大きな影響をおよぼします。同じ金額を借りるなら総返済額はできる限り少なくしたいでしょう。借入金額が大きくなると、金利が毎月の返済額に与える影響は大きくなります。 初めて利用する場合、上限金利で適用されることが一般的なので、下限金利で比較しないように気をつけましょう。全国銀行協会の調査でも「金利が低いこと」は借入先を選ぶ理由の上位にランクインしていて、多くの人が重要視しています。

申込方法の種類

WEB、電話、店頭窓口、無人契約機など、申込方法は各社によって異なります。特に大手の消費者金融はこの部分に力を入れていて、選択肢が多い傾向にあります。 一方で、「窓口での申し込みのみ」と限定されている場合もあります。事前にホームページ等で確認しておくといいでしょう。 例えば、店頭窓口や無人契約機が近くになく、家から一歩も出ずに手続きを完結させたいと思うなら、パソコンやスマホアプリでの申し込みできる会社を選びましょう。

スピード感

すぐにお金が必要なときは審査申込からのスピード感がキャッシングをする会社を決める際の重要なポイントになります。 即日融資を受けたい場合は消費者金融になります。銀行系カードローンでは警察庁のデータベース照合のため、審査結果は早くても翌営業日以降になります。

利便性の高さ

金利などの条件はもちろん大事ですが、審査申込から返済までの利便性も重要です。 低い金利で借り入れができたとしても、お金を下ろすため、返済するために最寄りの店舗やATMまで最短でも1時間かかるとなったら、使い勝手が悪すぎますよね。 各社で差はありますが、自分の口座への振り込み、セブン-イレブンやローソンに設置されているATM、提携している銀行ATMからの借り入れ・返済ができるかは要確認事項です。返済忘れが気になる人は自動振替サービスの利用も検討してください。 審査申込から返済まで一通りの流れを確認してから決めるようにしましょう。

サービス内容

会社によって、独自サービスを行っている場合があります。 例えば、無利息期間の設定です。アイフル、アコムといった大手消費者金融や楽天銀行スーパーローン(カードローン)では30日間は無利息で借りられます。他にも、三井住友銀行カードローンでは普段使っているキャッシュカードをローンカードとしても利用できます。 各社のホームページを見て比較検討してみましょう。

安心感

全国銀行協会が行った調査の最も借り入れたい金融機関を選んだ理由の上位には「信頼できるから」、「安心感があるから」が挙げられています。 お金を借りる際トラブルに巻き込まれたくないと気持ちがあり、安心感が持てる大手の会社が選ばれる傾向があるのではないでしょうか。誰もが知っている消費者金融や銀行であれば、法外な金利で貸し出しを行うなど、違法行為が行われることはありません。 有名な大手の会社を選ぶことで、余計な不安を抱えずに利用できるといえるでしょう。

バレにくさ

借金があることをバレたくないと思ってる人は多いので、プライバシー面の配慮は借入先の選定において大事なポイントとなるでしょう。 周囲の人にバレにくいようにするために、以下の点は要確認です。

・申し込みはWEBで完結するか ・在籍確認など、自宅や職場への連絡はあるか ・職場への連絡する場合、時間帯をずらすなどの配慮はしてくれるか ・ローンカードなしで利用できるか ・支払日変更などの手続きをWEBでできるか ・郵送物はあるか

WEB完結で在籍確認の電話や郵送物がない場合でも、返済遅延などのトラブル時には連絡がくるので注意しましょう。 これらの項目すべてを満たしていなくても、優先順位を決めて見ていけばいいでしょう。人によって優先する要素は変わってきます。例えば、家族と同居していると郵送物の有無は気になりますが、一人暮らしであれば特に気になりませんよね。

お金を借りるときに注意するポイント

計画的なキャッシングをする

必ず計画を立ててからキャッシングしましょう。消費者金融や銀行系カードローンの審査で認められた金額であっても、必ず返済できるとは限りません。収入の金額や勤務先の属性が同じでも、支出額は人によって異なります。 返済シミュレーションを使えば、簡単に月々の返済額が分かります。その金額と毎月の支出を照らし合わせて、返済できるか判断しましょう。 借り入れから返済までWEBで完結、在籍確認の電話がない、という会社であっても、返済が滞ると督促状の郵送や電話がかかってくることもあります。

個人用の口座を準備しておく

周囲に知られにくいようにするためには、家族にも見られない個人の銀行口座を準備しておきましょう。家族も閲覧可能な共用の銀行口座だと、入出金履歴からバレてしまう可能性があります。 消費者金融の場合、「アイフル」のように、借入先がすぐ分かる名義にはなっていないことが多いですが、ネット検索されたらすぐにバレてしまいます。また、銀行系カードローンの場合でも銀行名であれば、名義から疑われることはないですが、数十万の入出金履歴について、家族に怪しまれることは十分に考えられます。 もし、個人の銀行口座を持っていない場合は、ローンカードやスマホアプリなどを用いたキャッシングを検討した方が見つかりにくいかもしれません。

審査に必ず通るとは限らない

借り入れする際には、必ず審査が必要です。「お金を貸す会社はたくさんあるから、どこかしらで借りられる」と思っている人もいますが、必ず返済能力は確認されます。「しっかり返済してくれなそう」と判断されてしまうと審査は通過できないでしょう。 ほとんどの場合、審査基準は明確に記載されていません。安定した収入の有無、他社の借入状況の有無、返済トラブルの有無など、総合的に勘案し、判断が下されます。 特にトラブルで信用情報に傷がついていると、高い確率で審査に通過できないでしょう。

審査落ちを防ぐコツ

【1】収入が安定していない

収入が安定していないと、審査担当者に「返済できない」と判断されてしまいます。「安定した収入があること」は消費者金融、銀行系カードローンともに条件に掲げられていることが多いです。ただし「安定した収入」の具体的な金額等については言及されていません。 例えば、アイフルでは「定期的な収入と返済能力を有する方」が条件になっています。高年収が見込まれても、月によって波が大きい、転職直後であるなど継続的な収入だと認められなければ、審査に通過できないこともあります。 一方で正社員ではなく、パート・アルバイトの場合でも、毎月安定して収入を得ていると認められれば、審査に落ちにくくなるでしょう。 調査からも年収200万円未満の利用者が一定数いることが分かっているので、安定性も判断のある程度大きな要素といえそうです。

【2】信用情報に傷がついている

信用情報の傷はキャッシングの申し込みをするにあたって致命的です。住宅ローンなどの大きな金額のローン商品だけではなく、消費者金融や銀行系カードローンのような小さな金額の審査でも必ず信用機関に確認されます。 借入金額だけでなく、返済遅れのトラブルなどの履歴も残っていて、各社の審査担当者はその情報を知ることができます。 延滞、強制解約、債務整理などの記録が残っていると、審査通過はかなり難しくなってしまうでしょう。このような信用情報の傷は、トラブル解消後も5年程度残るといわれています。 ただし、5年を超えてもトラブルを起こした会社の記録では消えない場合があります。 例えば、アイフルではトラブルが社内記録に残り、トラブル解消から時間が経過してもアイフルで借りることはできなくなってしまいます。

【3】虚偽申請がある

年収や年齢、勤務先の詐称など誤った情報を申告してしまうと、発覚した時点で審査落ちになってしまうでしょう。 審査を行う立場で考えてみると、お金を貸すかどうかを決めるための重要情報でうそをつかれてしまうと、トラブルなく誠実に返済されるとは判断できないでしょう。返済遅延だけでなく、返済自体が止まってしまえば、そのまま損失につながるために、貸し付けに消極的にならざるを得ません。 誤記入の場合は、修正で審査通過も可能ですが、その分余計に時間がかかってしまいます。スムーズな借り入れを行うためにも、記載した内容をしっかり確認してから提出しましょう。

【4】複数社からの借り入れがある

借り入れする会社数に制限はありませんが、少ない方が審査担当者にとっては印象がいいでしょう。 特に消費者金融等、複数の金融機関からキャッシングしている場合は、返済困難な状態だと疑われる可能性があります。対策のひとつは借入先を1社にまとめることです。 例えば、アイフル(消費者金融)、三井住友銀行カードローン(銀行系カードローン)などで複数の借り入れをまとめられる商品が用意されています。借り入れが1社に絞られるだけでなく、金利が下がり、月々の返済額も減る可能性もあります。 複数の返済が残っていると新たにキャッシングをする難易度が上がるために、事前にまとめるなどの対策をしておくといいでしょう。

【5】属性情報にマイナスポイントがある

職業の種類や勤め先の規模、勤続年数によっては、信用度が低いと判断され審査にとって不利に働くことがあります。 例えば、属性情報を点数化すると、日雇いバイトや自営業などは正社員や公務員と比べて、低く評価されてしまいます。また、転職から日が浅いと勤め先の企業にもよりますが、安定した給料を得ているとは評価されにくくなるでしょう。 属性情報にとってマイナスになってしまう特徴が多いと、トータルで低く評価されやすく、審査通過が難しくなってしまう場合があります。他にも会社との契約形態や、家族構成、住宅ローンやマイカーローンの有無も評価対象になります。

【6】複数社へ申し込みをする

短期間で複数の申し込みを行った事実は、信用情報機関を経由して審査担当者に知られてしまいます。他社で借り入れができなかったと疑われてしまうと、審査にとって不利に働くでしょう。 審査落ちの可能性を低くするためにも、複数社に同時または短期間での申し込みは避けましょう。

【7】希望額が高すぎる

キャッシングを希望する金額に対して、収入が低すぎる場合は審査通過は困難です。 特に消費者金融では、総量規制により年収の3分の1以上の借り入れは原則、禁止されています。一方、銀行系カードローンにはこの縛りはないものの、消費者金融と同じく収入を含めた属性から審査を行うため、大きな金額のキャッシングは期待できないでしょう。 減額や審査落ちとなる可能性が高いです。加えて、年収の3分の1は法律で定められた上限であり、3分の1以内の金額であれば必ず借りられるというわけではありません。 以上、審査落ちのよくある理由を7つ紹介しました。基準がはっきりとしないだけに判断に迷いますが、よくある落ちてしまう事例を注意することで審査通過に近づけるでしょう。 一部の消費者金融や銀行系カードローンでは簡易診断がホームページからできるので試してみてください。年齢、年収、他社の借入金額など少しの項目を入力するだけで結果が出ます。この結果が必ず本審査と同じになるとは限りませんが、目安として知っておくといいでしょう。

審査申込から返済までの手順

消費者金融編

アイフルを例に説明していきます。

- (1)審査の申し込み

- (2)審査に必要な書類の提出

- (3)融資の審査

- (4)契約手続き

- (5)借り入れ(現金の受け取り)

- (6)返済

(1)審査の申し込み

融資の申し込みは次の4つから選べます。

〈WEBからの申し込み〉

・申し込みは24時間365日受付しています。

・インターネットを使って、スマホ・パソコン・タブレットから申し込みができます。

・申し込みから融資まで最短18分(※)です。

※お申込み時間や審査状況によりご希望にそえない場合があります。

・カードのありなしを選択できます。

〈スマホアプリからの申し込み〉

・アプリをダウンロードして申し込みをします。(タブレットのアプリからも申込可能です)

・申し込みは24時間365日受付しています。 *運転免許証から読み込みをすると本人情報入力が短縮できます。

・申し込みから融資まで最短18分(※)です。

※お申込み時間や審査状況によりご希望にそえない場合があります。

・カードあり/なしを選択できます。

〈電話からの申し込み〉

・専用の電話番号に連絡をして申し込みを行います。

・受付時間は9:00~18:00(土日祝も営業)です。

・アイフルカードの受け取りは無人店舗か郵送になります。

〈無人店舗〉

・全国にある無人店舗にて申し込みを行います。

・営業時間は9:00~21:00(土日祝も営業)となります。

*店舗によって異なる場合があるため事前に確認しましょう。

・操作方法が分からない場合も備え付けの受話器でオペレーターに聞きながら手続きをすすめられます。

・審査が通れば、その場でカード発行されます。

(2)審査に必要な書類提出

必要な書類は申込時に選んだ本人確認の方法により異なります。

〈WEBの場合〉 スマホで簡単、本人確認の場合は次のいずれか1点が必要です。

・運転免許証 ・住民基本台帳カード ・特別永住者証明書 ・在留カード ・個人番号カード(表のみ)

次に銀行口座で本人確認をする場合は、希望の金融機関を選択すると、金融機関のサイトへ飛びます。口座情報を入力し、問題なく登録できれば本人確認は完了です。

〈無人店舗の場合〉

顔写真付き本人確認書類で現住所が一致している場合は、以下のAの中の書類が1点あれば大丈夫です。ない場合は2点提出が必要になります。 また、Aの書類と現住所が一致しない場合には、Bの書類も合わせて提出が必要です。

| A | B |

|---|---|

| 運転免許証 運転経歴証明書 パスポート (※所持人記入欄があるもの) 住民基本台帳カード 個人番号カード(表のみ) 在留カード 特別永住者証明書 各種保険証 国民年金手帳 母子健康手帳 住民票 戸籍謄本 住民票記載事項証明書 | 公共料金領収書(電気・ガス・水道・NHK・固定電話) 国税・地方税の領収書 納税証明書 |

※2 また、以下に該当する場合は追加で収入証明書類が必要になります。

●希望借入額が50万円を超える場合 ●アイフルでの希望借入額と他社の借入額の合計が100万円を超える場合 ●その他、審査の過程でアイフルが必要だと判断した場合

大きい金額の借り入れを希望する場合には、源泉徴収票などの収入証明書類を用意しておくことで対応がスムーズになります。

(3)融資の審査

書類提出を終え、申し込みが終わったら、審査結果を待ちます。ちなみに審査に通らなかった場合でも理由は教えてもらえません。 ただし、審査落ちの原因はおおよそ予測がつきます。本記事内の「審査落ちを防ぐコツ」を参考にして、事前対策をしましょう。

(4)契約手続き

審査通過後は契約手続きです。アイフルの場合、契約内容の確認など簡単な設定を行います。WEB経由の申し込みの場合は、審査結果メールにあるURLから手続きができます。 契約手続きの部分は各消費者金融で若干の違いはありますが、複雑ではないので心配しなくていいでしょう。

(5)借り入れ(現金の受け取り)

契約手続きが終わると、いつでもお金が引き出せるようになります。アイフルでのお金の受取方法は次の4つから選べます。

・振り込み ・スマホアプリ(セブン銀行・ローソン銀行) ・提携先ATM(セブン銀行・ローソン銀行・三菱UFJ銀行など)

各消費者金融で異なるので申し込む前に確認しておきましょう。

(6)返済

思わぬトラブルに巻き込まれないためにも返済は忘れないようにしてください。返済方法も各消費者金融で異なります。勘違いであっても返済遅れは、延滞損害金の発生や督促状の郵送などにつながる可能性があります。 返済日と返済方法の2つに分けて説明します。 〈返済日〉 アイフルでは毎月1回返済(約定日制)と35日ごとに返済するサイクル制の2つがあります。前者は毎月同じ日に、後者は35日ごとに返済する方式です。返済スパンが長いサイクル制の方が支払う利息が多くなります。 〈返済方法〉 アイフルでは以下の5種類があります。

・口座振替(自動引落) ・振り込み ・スマホアプリ ・コンビニ/銀行(提携先ATM)

口座振替は返済忘れの心配もなく便利ですが、口座に引落履歴が残るなど、それぞれメリット・デメリットがあります。自分にとって都合のいい方法を選択しましょう。 受付方法、借り入れ、返済のどの場面でも大手消費者金融の方が中小消費者金融よりも手段が多く用意されている傾向があります。

【PR】アイフル

おすすめポイント

・WEB完結(郵送物一切なし)

・アイフルならご融資可能か、1秒で診断!

・最短18分(※)でご融資も可能!(審査時間込)

| 融資上限額 | 金利 | 審査時間 |

|---|---|---|

| 最大800万円 | 3.0%~18.0% | 最短18分(※) |

| WEB完結 | 無利息期間 | 融資スピード |

| ※融資まで | 30日間 | 最短18分(※) |

※診断結果は、入力いただいた情報に基づく簡易なものとなります。

銀行系カードローン編

楽天銀行スーパーローン(カードローン)を例に説明していきます。各銀行系カードローンによって異なるので、例のひとつとして流れを抑えておくといいでしょう。

- (1)審査の申し込み

- (2)審査に必要な書類の提出

- (3)契約手続き

- (4)借り入れ(現金の受け取り)

- (5)返済

(1)審査の申し込み

この部分から消費者金融と大きく異なりますが、楽天銀行スーパーローン(カードローン)の場合はスマホやパソコンからのネット申込に限定されます。 ・ネットを使ってスマホ・パソコン・タブレットから申し込みができます ・申し込みは24時間365日いつでも申し込みができます。 ・審査は土日祝が間に入る場合や、申し込みの混雑状況により数日かかることもあります。 申込方法は各社で異なり、電話やローン契約機から申し込みができる場合もあります。

(2)審査に必要な書類の提出

ローン審査と同時に借り手の属性などの状況に応じて、在籍確認の連絡をする前に必要書類の提出を求められる場合もあります。そのため、人によって若干書類提出のタイミングが異なります。 必要な提出書類は以下の通りです。本人確認書類は1~2点、収入証明書類は1点です。スムーズに提出できるよう、事前に必要書類を把握しておくといいでしょう。 本人確認書類は以下の中から2点必要になります。

●運転免許証 ●運転経歴証明書 ●個人番号カード(顔写真付き) ●パスポート(日本国内で発行) ●住民基本台帳カード(顔写真付き) ●健康保険証 ●各種年金手帳 ●各種福祉手帳 ●公共料金の領収書(発行から3ヶ月以内) 「外国籍の方」 ●在留カードまたは特別永住者証明書 また、以下の書類が準備できる場合は1点のみの提出となります。 ●住民票の写し(原本) ●印鑑登録証明書(原本) 収入証明書類として必要な書類はサラリーマンと自営業で異なります。 サラリーマン ●源泉徴収票 ●課税証明書(所得証明書) ※収入・所得額の記載があるもの・給与明細書のいずれかの写し 自営業 ●課税証明書(所得証明書) ※収入・所得額の記載があるもの・確定申告書のいずれかの写し

郵送以外にも証明書類送付アプリですぐに提出が可能です。

(3)契約手続き

楽天銀行スーパーローン(カードローン)の契約手続きは電話で行われます。いくつか確認が終わると、必要に応じて書類の提出をします。手続きが完了次第、ローンカードが発行されます。

(4) 借り入れ(現金の受け取り)

楽天スーパーローンのお金の受取方法は全部で3つの方法があります。

・会員専用サイト経由での登録口座への振り込み ・電話経由で登録口座への振り込み ・提携ATM(セブン銀行・ローソン銀行・三井住友銀行・イーネットなど)

(5)返済

楽天銀行スーパーローンの返済方法は、登録した口座からの自動引落のみの対応となり、 引落日(返済日)は1日、12日、20日、27日から選べます。 他の手続きすべてにいえることですが、銀行系カードローンでも各社で異なるので、事前に確認しておくといいでしょう。 消費者金融と銀行系カードローンの例をそれぞれひとつずつ挙げましたが、全体的に消費者金融の方が各手順での選択肢を手厚く準備している印象があります。

返済が苦しくなった場合の対応方法

まとめ

キャッシング(お金を借りること)について、消費者金融、銀行系カードローンのサービスを紹介しました。その中でもメリット・デメリット、借入先を決める際のチェックポイントや借り入れの申し込みから返済手順までを徹底解説しました。 今では申し込みから返済までWEB完結でできたり、身近なコンビニのATMで借り入れ・返済ができたり、利便性が格段に上がっています。加えて、プライバシーへの配慮など、周囲の人に知られない対策も強化されていて、トラブルさえ起こさなければバレる可能性は低いといってもいいでしょう。 消費者金融と銀行系カードローンでは、無担保であることや、利用限度額内で何度も借り入れができる点など、商品の内容に大きな差はありません。しかし、借り入れ・返済方法の種類、金利、審査スピード等の細かい部分に目を向けると各社で差があります。 どの点を重視するか優先順位をつけてから、最終的な候補を絞るといいでしょう。消費者金融や銀行系カードローンの会社はたくさんありますが、安心してお金を借りるという面で、名前が広く知られている大手の会社がおすすめです。

出典

※1 一般社団法人 全国銀行協会「銀行カードローンに関する消費者意識調査〈調査結果〉」(P17) ※2 アイフル公式ホームページ「本人確認書類(WEB)」 執筆者:七海 碧 ファイナンシャルプランナー

【PR】アイフル

おすすめポイント

・WEB完結(郵送物一切なし)

・アイフルならご融資可能か、1秒で診断!

・最短18分(※)でご融資も可能!(審査時間込)

| 融資上限額 | 金利 | 審査時間 |

|---|---|---|

| 最大800万円 | 3.0%~18.0% | 最短18分(※) |

| WEB完結 | 無利息期間 | 融資スピード |

| ※融資まで | 30日間 | 最短18分(※) |

※診断結果は、入力いただいた情報に基づく簡易なものとなります。

【PR】プロミス

おすすめポイント

・最短3分融資も可能

・Webなら24時間お申し込み可能

| 融資上限額 | 金利 | 審査時間 |

|---|---|---|

| 最大500万円 | 4.5%~17.8% | 最短3分審査も可能 |

| WEB完結 | 無利息期間 | 融資スピード |

| 融資まで | 30日間 | 最短3分融資も可能 |

・高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

【PR】SMBCモビット

おすすめポイント

・「WEB完結」申込みなら、電話連絡なし

・お申込から契約後の借入まで誰とも顔をあわせません

・お近くの銀行、コンビニ、ネットで24時間ご利用可能

| 融資上限額 | 金利 | 審査時間 |

|---|---|---|

| 最大800万円 | 3.0%~18.0% | 10秒簡易審査 |

| WEB完結 | 無利息期間 | 融資スピード |

| 融資まで | - | 即日融資 |

※商号:アイフル株式会社

※登録番号:近畿財務局長(14)第00218号

※貸付利率:3.0%~18.0%(実質年率)

※遅延損害金:20.0%(実質年率)

※契約限度額または貸付金額:800万円以内(要審査)

※返済方式:借入後残高スライド元利定額リボルビング返済方式

※返済期間・回数:借入直後最長14年6ヶ月(1~151回)

※担保・連帯保証人:不要

■アコム

※ファイナンシャルフィールドでは、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

■dスマホローン

※1 優遇適用後金利 0.9%~17.9%(実質年率)/基準金利 3.9%~17.9%(実質年率) ドコモ回線などのご利用状況に応じて、最大年率3.0%の金利優遇が適用。適用条件はdスマホローン公式サイトでご確認ください。