「持ち家を持たない」という選択のメリット・デメリット

今回は「持ち家を持たない」という選択に、どんなメリット・デメリットがあるかを考えます。

ファイナンシャル・プランナー(CFP®)、上級相続診断士、宅地建物取引士、宅建マイスター、西山ライフデザイン代表取締役

http://www.nishiyama-ld.com/

「円満な相続のための対策」「家計の見直し」「資産形成・運用アドバイス」のほか、不動産・お金の知識と大手建設会社での勤務経験を活かし、「マイホーム取得などの不動産仲介」「不動産活用」について、ご相談者の立場に立ったアドバイスを行っている。

西山ライフデザイン株式会社 HP

http://www.nishiyama-ld.com/

借家派が増えている実態

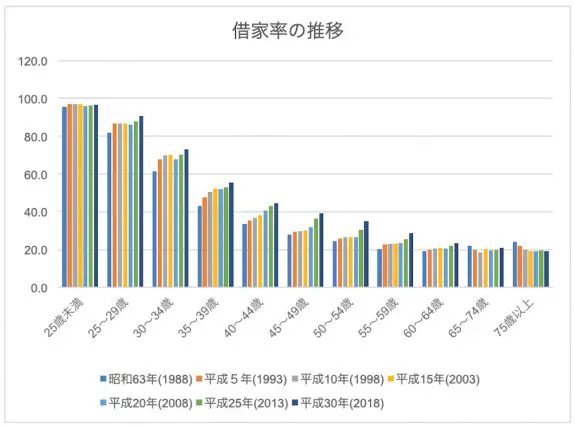

総務省統計局の調査「住宅・土地統計調査」をもとに1988年から2018年まで5年ごとの借家率の推移をグラフにしたものです。

60代に達するまで年齢が上がるほど借家率が下がる(=持ち家率が上がる)ことは予想どおりですが、30〜50代まで幅広い年齢層で借家の率が上がっていることがわかります。特に30〜40代では10ポイント以上の大幅な減少です。

近年、持ち家を持たない「借家派」が増えていることがこの統計からも読み取れます。

総務省統計局「住宅・土地統計調査」(平成30年住宅・土地統計調査/時系列統計表)をもとに西山ライフデザイン作成

借家派が増える背景

1988年といえばバブル景気真っただ中。多くの人が将来も収入が増えると信じていた時代でしょう。「土地の値段は上がり続ける」といういわゆる「土地神話」と呼ばれるものが信じられていた時代でもあります。

土地の値段が上がり続けるならば、早く持ち家を持てば将来仮に売却することになったとしても、価値が上がっていると考えられていたはずです。

しかし、その後社会の環境は変わりました。土地の資産価値も下がることがあると認識されるようになり、事実、地域によってはすでに価格が下がっている場所も少なくありません。

また、景気の影響により購入者自身の収入も、必ずしも上がり続けるとはいえなくなりました。こうした環境の中で高額な住宅を取得し、毎月住宅ローンを支払い続けることに不安を感じる世帯が増えていることが1つの原因と考えられます。

終身雇用が当たり前だった時代ではなくなり、働き方にも変化が生まれています。住宅を持つことで、人生の選択肢を狭めてしまうと考える人もいるでしょう。あえて身軽に動ける賃貸を選ぶ、という人が増えていることもあると感じます。

借家のメリット

賃貸住宅の最大のメリットは「身軽」であることだといえるでしょう。「土地神話」の時代には保有しているだけで資産価値が上がると考えられ、売却するときに含み損が発生することなどは考えもしませんでした。

資産価値が上がる=利益を生み出すのであれば、住宅を保有することにもメリットがあったでしょうが、今の世の中はそうではありません。

今も、マイホームの資産価値について購入前に考える人はそう多くはないと思います。しかし、もし何らかの事情でマイホームを手放さなければならなくなるような場合、その資産価値が今後も維持されるかどうかは重要な問題です。

ましてや、住宅ローンの元本返済以上の速さで資産価値が目減りした場合、売却を検討しようにもローンの残債よりも資産価値が低下してしまうこともあり得ます。そうなると「売るに売れない」という状況にもなりかねません。

こうしたリスクが生まれていることに加え、景気先行きの不透明感や、転職などの可能性を考えると、収入もどうなるかわからない、という状況で住宅を取得することが正しい選択なのかどうかで悩むのも理解できます。

賃貸であれば、収入が減れば家賃の安いところに引っ越す、という選択も容易です。

また、最近は晩婚化の影響もあり子供の出生時の親の年齢も上がっています。世帯人数が変われば住宅に求める部屋数や床面積も増えます。

手狭になったら買い替えればいい、と以前なら考えられたかもしれませんが、将来の家族の状況が見通しにくいうちは住宅購入に踏み切れない、という事情もあるでしょう。賃貸ならば、臨機応変に対応できると考えられます。

こうした手軽さが「賃貸」のメリットといえるでしょう。

借家のデメリット

借家の最大のデメリットは老後の住宅環境の不安定さでしょう。

賃貸の場合には、生きている限り家賃の支払いから逃れることはできません。どんな家賃でも支払い続けることができる十分な資産を作れるような場合は別ですが、そのような方は少ないでしょう。

また何らかの事情で、転居しなければならなくなる可能性も否定できないのも賃貸です。建て替えなどになることもあるかもしれませんし、前面にある道路が収容され解体されることになる、などということもあります。

最近は核家族化が進み、自分の身元を保証してくれる親族とのつながりが希薄な方も少なくありません。賃貸住宅に入居する際、以前は「連帯保証人」必須という場合が多かったのですが、最近は「保証会社」を利用することで「連帯保証人不要」というケースが増えました。

しかし、転居先を探す際、年齢や収入状況などによって入居審査に通らない。連帯保証とまではいわないが、緊急連絡先は必要というケースもあります。自身が高齢になり、親も亡くなり、子供や兄弟も頼れない、頼りたくない、という場合には転居先探しが難しくなります。

持ち家であれば、住宅ローンを返済し終わった後は災害などに合わない限り追い出される、住むところがなくなるということはありません。持ち家であれば、将来売却することで家族が減ったら小さな家に住み替える、地方に移住する、などの選択ができる資金を確保できる可能性もあります。

支払う金額はどちらもあまり差はなくなった

住宅を購入し、住宅ローンを組めば購入時の諸費用(税金、仲介手数料、ローン手数料、登記費用、団体信用生命保険料など)のほか、保有中もマンションであれば管理費、修繕積立金(持ち家では管理会社に支払うわけではないが自宅の維持・修繕にかかる費用はかかる)、税金(固定資産税、都市計画税)、火災保険料などもかかります。

借家でもかかる費用はありますが、持ち家ほどの負担はありません。

どちらが得かというのはエリアや物件によっても違いがあり一概にはいえませんが、持ち家と賃貸で支払う住宅関連費の差は、以前よりも縮まっていると考えられます。ただし、長生きがリスクになる可能性は意識しておく必要があります。

生き方・考え方による違い

それでも持ち家を選択するという方もいます。「家を持つ」ということがステータス、自分自身の達成感や安心感につながると感じる方も少なくないと思います。

また、お子さまがいる家庭では、小学校に入学するくらいのタイミングを迎えると、「転校はかわいそうだし、そろそろ持ち家を」と考える人も増えるでしょう。

「住宅ローンを支払うために仕事をする」というと、人によって良い意味にも悪い意味にも聞こえるのではないでしょうか。ネガティブにとれば「住宅ローンに縛られる」と感じる反面、「住宅を持つことでそれを維持しようという責任感が生まれる」というポジティブなとらえ方もできます。

自分のライフスタイルに合わせて住むところも変える、という生き方もあるでしょう。そうした選択をする場合には、将来の家族のライフプランまで見据えておくことも重要です。

相続の事情による違い

当面は賃貸に住んでいても、将来親の家を相続し、そこに住もうと考えている場合には賃貸でもまったく問題ありません。ただし、その際には本当にその実家が相続できるのか、ということも考えておく必要があります。

相続人の間でもめて思ったとおりにならないこともあるかもしれませんし、将来手に入ると思っていた家を、両親が高齢者施設に入居するための資金を確保するために売却する、などということもあるかもしれません。

自分だけでなく親や兄弟がいる場合には、その兄弟がどのように考えているのかも把握しておく必要があります。

まとめ

持ち家を持たないという選択を否定するわけではありません。そうした生き方を選択するメリットも間違いなくあります。一方で、借家に住み続けることにはデメリットがあることも理解しておく必要があります。

借家派を選ぶことで住宅ローンの負担、大きな借金をするという経済的・精神的な負担からは逃れることができるかもしれません。

その一方で、身元を保証してくれる人が減ることや、家賃の負担を含めた将来の資金、特に老後資金の計画など、将来のライフプランまで見据えておくことも重要です。

(参照)総務省統計局「住宅・土地統計調査」(平成30年住宅・土地統計調査/時系列統計表)

※2021/1/18 内容を一部修正させていただきました。

執筆者:西山広高

ファイナンシャル・プランナー、宅地建物取引士、宅建マイスター(上級宅建士)、上級相続診断士、西山ライフデザイン代表取締役