現金と株式、相続ではどう違いがある?株を相続するときの注意点

CFP(R)認定者、行政書士

宅地建物取引士試験合格者、損害保険代理店特級資格、自動車整備士3級

相続専門の行政書士、FP事務所です。書類の作成だけでなく、FPの知識を生かしトータルなアドバイスをご提供。特に資産活用、相続トラブル予防のため積極的に「民事信託(家族信託)」を取り扱い、長崎県では先駆的存在となっている。

また、離れて住む親御さんの認知症対策、相続対策をご心配の方のために、Web会議室を設置。

資料を画面共有しながら納得がいくまでの面談で、納得のGOALを目指します。

地域の皆様のかかりつけ法律家を目指し奮闘中!!

https://www.shukuwa.com/

上場株の評価額

上場株式は、常に価格が変動しています。相続財産としての評価は、相続発生時を基準にしますが、上場株の場合には下記の4つのうち最も低い価格で評価することとなっています。

・課税時期の属する月の終値の平均値

・課税時期の属する月の前月の終値の平均値

・課税時期の属する月の前々月の終値の平均値

なお、中小企業の経営者が持つ未公開の自社株については、取得者の経営権の有無などによっても評価方法が異なり、個別の計算が必要です。今回は、上場株の相続について考えます。

現金と株式の違い

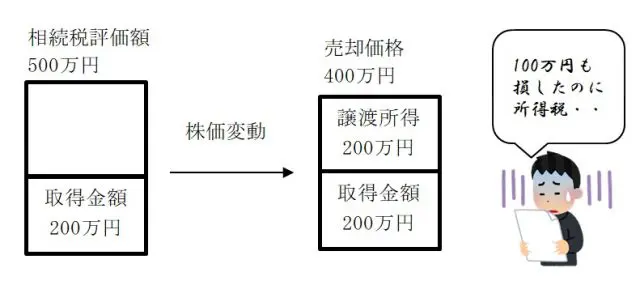

上場株式は売買の対象ですから、取得金額と時価額があります。株式を相続で取得するということは、取得金額も被相続人から承継します。被相続人が200万円で取得していた上場株式を、相続税評価額500万円で取得した相続人がその後400万円で売却した場合、売却により200万円の譲渡所得が発生します。

相続時の評価より下がって「損をした」と感じたとしても、200万円で買って400万円で売れたのですから200万円利益が出たということになり、所得税と住民税合わせて約41万円(20.315%)課税されます。

原則は申告分離課税ですが、証券会社の源泉徴収ありの特定口座を使うと、源泉徴収されるため確定申告は不要です。

取得費加算の特例

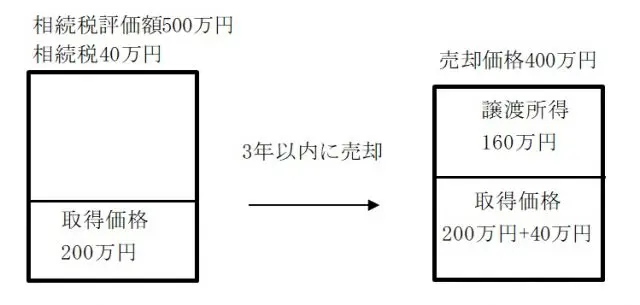

相続で取得した上場株式を、相続の開始日の翌日から相続税の申告期限の翌日以降、3年を経過する日までに売却した場合、確定申告により取得金額に相続税を加算することができます。

加算する相続税額は、納付した相続税額のうち株式に対応する金額となります。上の例で相続税額の株式に対応する額が40万円だった場合は、売却時の所得にかかる税金が約8万円少なくなります。

株式相続の手続き

上場株式を相続する場合の手続きは、証券会社に問い合わせて指示に従うことになりますが、遺言がない場合は、おおよそ以下の流れになります。

- (1)相続人を確定(戸籍などを収集して、書面により証明できるようにする)。

- (2)証券会社に相続の発生を連絡し、残高証明の発行を依頼。

- (3)相続人全員で協議をして、遺産分割協議書に署名・押印(実印)。

- (4)証券会社に株式の名義変更に必要な書類を請求し、提出。

- (5)株式を取得する相続人の口座を証券会社に開設。

- (6)株式が口座に振り替えられ、売買が可能になる。

遺言がある場合には、(1)の戸籍などの収集が少なく済みます。また、法務局に保管されていない自筆証書遺言の場合には、家庭裁判所の検認が必要です。相続人の手続きにかかる負担を少なくしたいのなら、公正証書遺言とした方がいいでしょう。

株式の相続は証券会社により対応は異なりますので、必ず証券会社に連絡して手続きを進めてください。

株を相続するときの注意

上記の例とは逆に、相続後に株価が上昇することもあるので、現金と株のどちらを相続した方がいいのかは分かりません。また、売却時の譲渡所得を計算するためには、被相続人の株式取得価格も知っておく必要があります。

現在は株券の不発行が原則で、ネット証券などの利用も多くなっています。被相続人が株を持っているのか同居人でも知らないケースもあります。相続が発生した後は、郵便物に証券会社からの報告、株主総会の招集通知、株主優待などがないか確認してください。

執筆者:宿輪德幸

CFP(R)認定者、行政書士