社会保険の扶養に入った方がお得になるのはどんな人?

通常であれば、待ち遠しい夏のボーナスも、受け取れるだけまし。それどころか、休業が続いたり休暇扱いになったりして、毎月の給料さえもおぼつかなくなっている勤務先への不満が積もっている方もいるでしょう。

今回は、解雇などのやむを得ない理由で退職したり、休業が続き、先が見込めないため退職を決めた方のために、退職後にじわじわと負担が効いてくる社会保険について考えてみます。

社会保険労務士。行政書士。CFP(R)。

阪神淡路大震災の経験から、法律やお金の大切さを実感し、開業後は、顧問先の会社の労働保険関係や社会保険関係の手続き、相談にのる傍ら、一般消費者向けのセミナーや執筆活動も精力的に行っている。著書は、「3級FP過去問題集」(金融ブックス)。「子どもにかけるお金の本」(主婦の友社)「もらい忘れ年金の受け取り方」(近代セールス社)など。女2人男1人の3児の母でもある。

会社を退職する際に必ず検討すべき「扶養」という選択肢

8月5日、経済団体連合会(経団連)から、今年の夏の一時金の調査結果(注1)が発表されましたが、2020年の夏季賞与の平均妥結額は、前年同期比▲2.17%の90万1147円だったそうです。

業種によってマイナスの程度は異なりますが、夏の一時金はこれまでの業績や評価ですから、いきなり削減することはできなかったようです。ただ、今後、やはり新型コロナウイルス感染症による業績の低迷や先行きの不安感の中で、冬季、そして年度末などの一時金は、さらに期待できないものになることは予測できます。

そんな中、会社の対応に不満が積もり、「いっそ退職して別の仕事を探そうかなあ」と退職してしまった、もしくは会社から退職を勧奨されることが増えてくるでしょう。勤務しているとあまり気にならないものの、退職するとなると、一気に負担に感じるのが社会保険料です。

勤務先で社会保険に加入していれば、会社と保険料は折半されます。退職すると、全額自分で負担、もしくは世帯主や配偶者が社会保険料の負担をすることになります。収入が減った中での社会保険料負担は重いものです。

そこで検討すべきは「扶養」という選択肢なのですが、この「扶養家族」という内容について、正確な知識を把握されている方は少ないといえます。「扶養」でいるための収入要件でポイントとなるのは、103万円、106万円、130万円の3つの数字です。さて、この違いを正確に説明できる方は、どれくらいらっしゃるのでしょうか。

(注1)東証一部上場、従業員500人以上、主要21業種大手257社で、今回の最終集計は妥結し、集計可能な153社の結果。

社会保険上の扶養家族と所得税法上の扶養家族の違いをおさらい!?

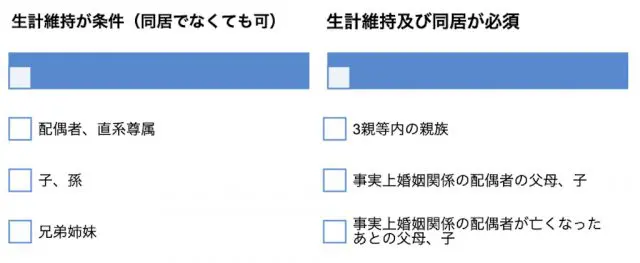

社会保険で扶養家族といわれる範囲は、税金上よりもかなり広い範囲を指します。通常、「扶養家族」といえば、配偶者や子どもなどを思い浮かべるのでしょうが、所得税法上で使用される「扶養」の範囲とは異なります。以下、社会保険上の扶養家族の範囲をおさらいしておきましょう。

ただ、被保険者と上記のような関係だとしても、扶養として認定されるためには、さらに収入要件を満たす必要があります。

社会保険の扶養家族になる収入要件として、もっとも基本となる数字は「130万円」です。被保険者と同居している場合には、年間収入が130万円未満(注2)であって、かつ、被保険者の年間収入の2分の1未満である場合が収入の要件です。

なお、上記に該当しない場合であっても、年間収入が130万円未満(注2)であって、かつ、被保険者の年間収入を上回らない場合には、その世帯の生計の状況を果たしていると認められるときは、被扶養者となる場合があります。

次に、同居していない場合には、年間収入が130万円未満(注2)であって、かつ、被保険者からの援助による収入額より少ない場合には、被扶養者となります。

ただ、社会保険の場合には、もう1つ「106万円」という金額もポイントとなります。パートやアルバイトなど、社会保険加入の対象者が広がっています。具体的には、週20時間以上働く方、月8万8000円以上働く方などで、パートやアルバイト、契約社員など名称が何であれ加入義務が発生します。

つまり、8.8×12ヶ月≒106万円以上の要件を満たし社会保険に加入すると、扶養家族から外れてしまうというわけです。

そして、ここが税金の考え方と一番異なる点ですが、税金上の扶養の判断基準は12月31日時点に確定した年間収入ですが、社会保険の収入の捉え方は、「見込み」で判断が可能なのです。

(注2)130万円は、認定対象者が60歳以上またはおおむね障害厚生年金を受けられる程度の障害者の場合は180万円未満と読み替え。

社会保険上、扶養でいるとメリットのある方はどんな人?

主婦の場合、「扶養の所得基準以上の収入で働くか、それとも扶養のままでいるべきか?」という問いは永遠の悩みといえるかもしれません。

配偶者の場合、扶養でいることの一番のメリットは「健康保険料、介護保険料、国民年金保険料」などを支払う必要がないという点です。配偶者の扶養と認定されても、配偶者の社会保険料が倍になることももちろんありません。

ただ、注意点があります。共働きよりも老後の年金は少なくなるということですので、保険料を節約するのか、それとも老後資金を準備するのを選ぶのかを検討するべきです。

ちなみに、令和2年度の年金額として厚生労働省から発表されている、厚生年金に加入している夫婦2人分の老齢基礎年金を含む標準的な年金額は22万724円(注3)です。

では、他のメリットについても言及しておきましょう。扶養家族の範囲は広いということは前段で説明させていただきましたが、配偶者の父母や、おい、めいなど、かなり広い範囲で加入できます。

このため、やむを得ず、仕事がなくなり、病気がちで定職につくことができない親族、もしくは、起業を志しても、なかなか収入に結びつかない場合、一時的に扶養家族に加入する、同居していないが、高齢の母親が地方にいて援助している、などの場合など、さまざまな活用方法が考えられます。

配偶者以外では国民年金保険料を支払う、もしくは免除してもらわないといけませんが、高齢の親の場合など、健康保険料や介護保険料を支払わなくてもいいという点はかなり助かるはずです。

(注3)夫が平均的な収入(平均標準報酬(賞与含む月額換算)43万9000円)で 40 年間就業した場合。妻が専業主婦。夫婦2人分の老齢基礎年金含む金額。

急に収入がなくなった場合には、それまでの収入で、税金上、扶養と認められないこともありますが、社会保険の場合、「これからの」収入(注4)も判断されます。つまり、税法上は扶養と認められないのに、社会保険上は扶養とみなされることもあり、制度の複雑さがうかがえます。

長い人生で、働き続けて勤務先で社会保険に加入し続けられる方ばかりではありません。一時的な避難場所として、扶養の制度を上手に使っていただきたいものです。

(注4)今後の収入のうち、障害年金、遺族年金、傷病手当金、出産手当金、失業給付等の非課税対象となる収入がある場合は、別途「受取金額のわかる通知書等のコピー」が必要になります。額によっては扶養に加入できないケースがあります。

執筆者:當舎緑

社会保険労務士。行政書士。CFP(R)。