いざという時に備えて知っておきたい、債務整理とは?

借金が減額されたり、なくなったりする見返りに失うものも大きいので、決してお勧めできる方法ではありませんが、その内容と影響について解説したいと思います。

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー

東京の築地生まれ。魚市場や築地本願寺のある下町で育つ。

現在、サマーアロー・コンサルティングの代表。

ファイナンシャル・プランナーの上位資格であるCFP(日本FP協会認定)を最速で取得。証券外務員第一種(日本証券業協会認定)。

FPとしてのアドバイスの範囲は、住宅購入、子供の教育費などのライフプラン全般、定年後の働き方や年金・資産運用・相続などの老後対策等、幅広い分野をカバーし、これから人生の礎を築いていく若い人とともに、同年代の高齢者層から絶大な信頼を集めている。

2023年7月PHP研究所より「70歳の現役FPが教える60歳からの「働き方」と「お金」の正解」を出版し、好評販売中。

現在、出版を記念して、サマーアロー・コンサルティングHPで無料FP相談を受け付け中。

早稲田大学卒業後、大手重工業メーカーに勤務、海外向けプラント輸出ビジネスに携わる。今までに訪れた国は35か国を超え、海外の話題にも明るい。

サマーアロー・コンサルティングHPアドレス:https://briansummer.wixsite.com/summerarrow

任意整理

借金の返済が難しくなった場合、金融業者などの債権者と直接交渉をすることで借金の負担を軽減し、返済可能な条件について取り決める手続きのことです。個人再生、自己破産と異なり裁判所が関与しないため、書類作成などの手間や費用もかからず、手続き終了後に本人が受けるデメリットも比較的少ないのが特徴です。

任意整理は通常、弁護士や司法書士などの専門家を通して交渉します。多くは支払額の金利部分を減額してもらうことになるようですが、なぜこうした交渉が可能になるのかについては、交渉に応じなければ債務者本人が個人再生や自己破産の申告をし、債権者にとってはさらに損失が大きくなるということがあげられます。

手続きの完了後は収入の範囲内で無理なく返済できるよう、返済計画を組み直します。返済期間は3年間とするのが一般的ですが、個人再生の場合ほど大きく負担が軽減することはありません。

個人再生

このままでは借金の返済が不可能になる場合に裁判所を通して行う手続きで、任意整理に比べると借金を大幅に減額することが可能です。借金残高を原則5分の1まで減額でき、残りの5分の1を通常3年間の分割払いで返済していくことになります。

住宅ローン特則を利用すれば、自宅を手放すことなく借金を減額できます。ただし、裁判所の許可が必要であるため、手続きが半年以上に及ぶこともあります。

自己破産

借金の額が所有財産を超えてしまい、返済不能に陥った場合に裁判所を通して行う手続きで、公租公課を除いて借金残高をゼロにすることができます。

ただし、家や車といった財産を失うなど今後の生活に大きな影響を及ぼすため、自己破産は長期にわたって返済が滞っていたり、多重債務に陥っている場合の最終手段と考えましょう。

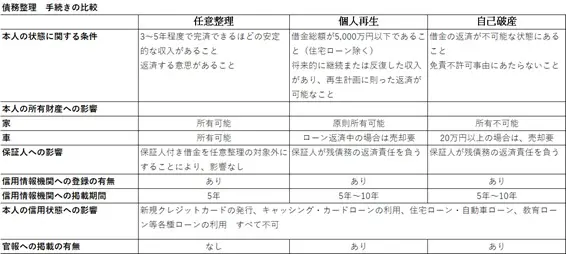

債務整理、3つの方法の比較

以下の表は債務整理に関する3つの方法を比較したものです。

※筆者作成

1. 本人の状態に関する条件

任意整理と個人再生は手続き完了後に返済の義務が残るので、本人が返済計画を遂行できるだけの収入があることが条件となります。

自己破産の場合は浪費やギャンブルによる借金、裁判所への虚偽の申告がある場合、破産手続きが完了しても債務の放棄は認められないので注意が必要です。

2. 本人の所有財産への影響

任意整理の場合は本人の所有財産への影響はなく、個人再生でも原則として影響はありません。一方、自己破産の場合は最低限必要な財産(99万円以下の現金および20万円以下の財産)を除いて、全てを失うことになります。

3. 保証人への影響

任意整理では影響なしですが、個人再生や自己破産で保証人がいた場合は保証人も残債務の返済義務を負い、債務整理をしなければならなくなる立場に追い込まれる可能性があります。

4. 信用情報機関への登録の有無、ほか

債務整理をすると信用情報機関へ登録され、いわゆる「ブラックリスト」に載ることになります。その期間は5~10年で、その間は新規クレジットカードの発行、キャッシング・カードローンの利用、住宅ローン・自動車ローン、教育ローンといった各種ローンの利用など、正常な金融活動は全て不可となってしまいます。

また、個人再生、自己破産の場合は官報に掲載されるので、家族や知人、職場にも債務整理をしたという事実が伝わる可能性があります。

まとめ

ここまで見てきたように、債務整理をすれば借金返済の義務負担を減らすことはできますが、その代償として自分自身の信用が傷つくことになり、正常な金融活動ができなくなります。その結果、人生計画に狂いが生じてしまうので、安易な借金はするべきではないということがお分かりいただけたと思います。

執筆者:浦上登

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー