住宅ローンの頭金って重要? みんなどのぐらい用意しているのか

住宅は、生活に必要な『衣・食・住』の中にも入っているものですから、住宅を購入したいと思う人も多いのではないでしょうか。では、住宅ローンを組む際の頭金は、一般的にどのくらい用意すれば良いのでしょうか。

2級ファイナンシャルプランンニング技能士・AFP認定者、終活ライフケアプランナー、住宅ローンアドバイザー(一般社団法人住宅金融普及協会)、キャリアコンサルタント

ウェディングドレスショップ「Atsu Nishikawa」を17年間経営。

接客の中でこれから結婚するおふたりのお金の不安や子供を授かったときの給付金や育児休業のこと、また親からの贈与や年金のことの悩みを伺い、本格的にファイナンシャルプランナーとして活動を始めました。

みなさまの「小さな疑問や不安」を分かりやすく解決していくことを目指しています。

目次

住宅ローンの頭金って? 手付金って?

住宅ローンの頭金とは、簡単にいえば購入金額のうち自己資金を充当する金額のことです。住宅ローンは一般的な買い物と違い、10年・20年・30年と長い間の借入期間があるため、利息の金額もとても大きくなります。

つまり、頭金が多ければ多いほど、利息を含む総支払額を少なくできます。借入額が少なくなれば、当然毎月の返済額も少なくなります。

また、住宅ローンを組む際には手付金というものがあります。では、手付金とは何でしょうか。手付金は原則として売買契約と同時に支払うもので、購入する契約を約束するためのお金です。購入代金の一部として支払います。

契約後に買い主が契約を解約する場合は、手付金を違約金として放棄しなければなりません。売り主が契約を解除する場合は、手付金の倍額を買い主に支払わなければなりません。この手付金は購入代金の5%から10%程度が一般的です。宅建建物取引業法では、宅建業者が自ら売り主になる場合は20%を超える額の手付金を受領することが禁止されています。

手付金はそのまま購入代金に充てられるため、頭金の一部になります。

頭金って実際どのくらい準備するの?

以前は「頭金は購入金額の20%が目安」というルールがありました。これは2000年代初めごろまでは金利が高く、頭金が少なければ、利息の負担が大きく、支払いの負担が大きくなることが理由でした。しかし現在は、金利も下がり、頭金を支払わなくても購入できる住宅ローンも利用できるようになりました。

先にもお伝えしましたが、借入期間が長く金額も大きな住宅ローンは、いくら金利が低くなったとはいえ、仮に数十年も返済している間にとても多額の利息を支払うことになります。

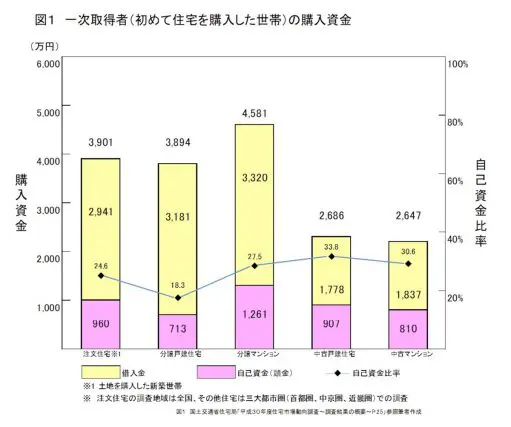

では、一般的に頭金はどのくらい準備しているのでしょうか。まずは図1をご覧ください。

購入金額、頭金は、購入する住宅の種類によって大きく異なります。分譲戸建住宅の平均購入金額は3894万円、自己資金(頭金)713万円、自己資金比率18.3%ということになります。分譲マンションの場合は平均購入金額4581万円、自己資金1261万円、自己資本比率27.5%です。購入する住宅によりかなり異なることがわかります。頭金はやはり20%~30%準備する方が中心です。

ただし、住宅ローンの借り入れに関しては、一般的に言われている基準や考え方がすべてにおいて正しいというわけではありません。その家計の状況、利用する金融機関の借入条件、個々の返済計画によって、大きく左右されるといえます。

したがって、「頭金の金額として約2割が妥当」という基準に縛られる必要はないです。頭金が多い方は返済額が減るため、後々楽ですが、所持金をすべて頭金に入れることはやめておいたほうがよいでしょう。

場合によっては、頭金なしで住宅を購入するという選択肢も検討してもよいかもしれません。

総支払額のシミュレーション

頭金の額によって総支払額がどれくらい変わるのかなどを具体的にお伝えいたします。

今回は社会情勢に影響されない全期間固定金利(返済時まで借入金利、返済額が変わらないフラット35)でお伝えいたします。

フラット35は全期間固定金利で、ローンの支払い開始から終了まで一定の金額を支払うため、ライフプランが立てやすい住宅ローンです。

上記の図でいう、分譲マンション販売価格4600万円を

(1)頭金0円の場合

(2)頭金600万円の場合

(3)頭金1200万円の場合

で総支払額のシミュレーションをしてみます。

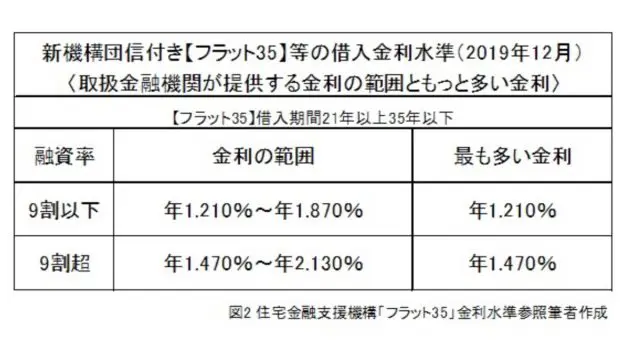

フラット35の金利は融資率(販売価格に対して融資額が占める割合)が9割以下(10%以上の頭金)の場合と9割超(10%未満の頭金)の場合で金利が変わります。今回は、2019年12月に住宅金融支援機構が発表したフラット35借入金利水準を最も多い金利を使ってシミュレーションします。

参照:住宅金融支援機構 フラット35金利水準(2019年12月)

共通の条件は、物件価格4600万円、25年ローン、元利均等返済、ボーナス払いなしとして

(1)頭金0円の場合 金利1.470%

(2)頭金600万円の場合 金利1.210%

(3)頭金1200万円の場合 金利1.210%

でシミュレーションします。

(参照:住宅金融支援機構ローン シミュレーション)

上記の表を見ると、(1)と(2)の毎月の返済額は2万9000円、総支払金額は262万円違います。600万円の頭金によって262万円の差額が発生します。

(2)と(3)で見ると、頭金の差額が600万円ですが、総支払金額は96万円の差額になっています。金利が同じになると、総支払額の差は(1)と(2)のような大きな差にはなりません。

この場合は、(2)のように毎月の返済金額を同じくらい(図4のシミュレーションのように、返済額を15万9000円/月)にして、借入期間を短くする(20年)ことで総支払金額を減らすことが可能です。

フラット35には返済期間の短い「フラット20」があり、20年以下の返済期間に適応される金利があります。(3)頭金1200万円の場合の返済年数を20年にした場合の適応金利は1.160%です。

(2)と(3)の差額が226万円に増えたことがわかります。同じ条件で返済期間を35年でもシミュレーションしてみます。

今回は借入金額に対して、金利・返済年数、そして頭金の条件を変えながらシミュレーションをしました。35年返済では総支払金額が4600万円の住宅に対して、約515万円違ってくるということを理解していただけたでしょう。

こんな家庭は「頭金なし」は避けよう!

まず、毎月の出費が多い家庭は「頭金なし」という選択は控えた方がよいです。とくに、子どもの教育費に相当な額を費やしている方が良い例です。なぜなら、家を購入すれば、住宅ローン以外にも固定資産税を支払わなければなりませんし、賃貸生活のときと比べて住居面積が広いのであれば、光熱費なども上がる可能性が高いからです。

そのうえ、住宅ローンの返済を毎月行うことを考えれば、今よりもさらに出費総額が増えるため、ある程度頭金を入れておいた方がよいでしょう。

また、何年後かにまとまったお金が必要となることが分かっている場合にも同じことが言えます。例えば、車の買い替え、転職の予定、出産、子どもの入学、親の介護などが考えられます。そのときになって、資金が不足し返済に回す余裕がない状況に追い込まれないためにも、しっかりと計画して予定を組むことをおすすめします。

頭金が多いことによるメリット

住宅ローンを借り入れする際、頭金が多いとどのようなメリットがあるのでしょうか。

まず、頭金が多いということは、当然借入残高が減少しますので審査に通りやすくなります。また返済期間を短く設定できますので、その分だけ、毎月支払う金利分が抑えられます。ローンの種類にもよりますが、借入金利が下がる場合もあります。

頭金を多めに用意し早めに住宅ローンを完済しておくことは、将来の備えにもなります。もしかしたら、何かしらの理由によって持ち家を売却する必要がでてくるかもしれません。そんな場合でも不足している金額を自己資金で補ったり、他の住宅ローンに借り換えたりすることなく、安心して新たな住宅ローンを検討できます。

このように、頭金を多く用意することにはメリットがあります。

少ない頭金で住宅ローンを利用する注意点

次に、頭金が少ない状態で、住宅ローンを利用する場合、どのような点に注意しておく必要があるのかを解説します。

金利が高くなる可能性がある

住宅の建設・購入費用に対して借入金額が占める割合を融資率と言い、融資率が9割以上になると、金利が上がるローンがあります。これは金融機関によって微妙な違いがあり、8割以上になると金利が変わる場合もあります。

担保割れが生じることがある

融資率が高いほど、長い返済期間中に住宅の価値が下落したときに、住宅の評価額が住宅ローンの借入残高よりも下回る可能性が高いです。いわゆる担保割れです。

担保割れをした状態で、住宅を売却しようとしたとき、売却資金のみではローンの残りを回収できないため、自己資金を投入しないといけなくなります。住宅の値下がりリスクがあることも認識しておく必要があるでしょう。

諸費用が増えることがある

住宅ローンを契約した際に、必要とする諸費用があります。そのなかには借入金額によって費用が変動するものがあり、一般的に借入金額が多いほど諸費用が多くなります。具体的には、ローン保証料、融資事務手数料などがあります。注意しましょう。

物件価格以外に必要な費用がある

住宅購入の際、頭金や手付金以外にも諸費用として現金を準備しなければならないものがあります。それは、印紙税、登記費用、不動産取得税、仲介手数料、火災保険料などの費用です。諸費用は新築物件の場合に物件価格の3~7%前後、中古物件の場合は物件価格の6~10%前後が目安とされています。

フラット35では、住宅ローンの一部諸費用も借り入れできるプランもあります。

(参照:ファミリーライフサービス)

Q&A

頭金がなくても住宅購入はできるの?

A1.現在は頭金がなくても住宅購入はできます。2000年代初めごろは金利が高く、返済の負担が大きかったので、20~30%の頭金を入れることが必要でした。ただし、頭金が少なくなればなるほど、借入金額は大きくなりますので、毎月の返済金額、総支払金額が大きくなることに気を付けてください。

年収が低くても住宅購入はできるの?

A2.年収が低くても住宅購入はできます。実際にフラット35では最低年収の基準はありません。ただし、各金融機関には審査基準がありますので、必ず借り入れができるというわけではありません。年収が低くても安定して継続した収入があれば融資が受けやすくなります。

しかし、年収に占める年間合計返済額の割合(総返済負担率)が決まっています。フラット35では、年収400万円未満の場合は30%以下、年収400円以上の場合は35%未満が年間返済額の上限です。例えば、年収150万円の方は年間返済金額の上限が150万円×30%=45万円となり、月額3万7500円以下となります。

年収150万円の人が金利1.47%で35年の借り入れをすると、最高1230万円の借り入れができます。

繰上げ返済するとどんなメリットがあるの

A3.繰上げ返済ができる場合は、その時点の借入元金から返済をした金額を減らして、計算しなおします。返済した金額の分の利息が返済完了時までの期間分軽減できるため、返済完了までの期間が長ければ長いほど、総支払金額を軽減できます。

例えば、元利均等返済(ボーナス返済なし)で残金2500万円、固定金利1.5%、返済完了まで15年の方が、現時点で500万円の繰上げ返済をし、毎月の返済金額をほとんど変えずに返済期間を12年に短縮し返済すると、総支払金額が107万円軽減できます(図6参照)。

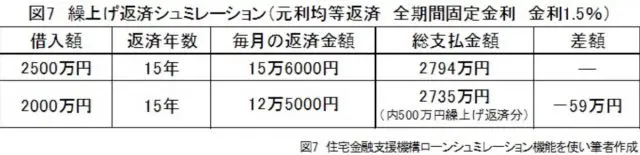

同じく繰上げ返済を500万円して、返済期間は15年のまま、毎月の返済金額を3万円ほど軽減した場合は図7のようになります。

同じ500万円を繰上げ返済する場合、期間短縮型(図6)と返済額軽減型(図7)の2種類の方法があります。月々の返済額に問題がないのであれば、期間短縮型(図6)で繰上げ返済したほうが、総支払額が縮小させることができます。

若くなくても、住宅を購入できるのか

A4.令和元年度の国土交通省の住宅市場動向調査によると、新築の注文住宅に住む世帯主の平均年齢は40.9歳、分譲マンションで43.3歳という結果が出ています。ということは、一般的に住宅購入は30代や40代に多いと考えてよいでしょう。

また、注文住宅の立て替えの場合、平均年齢は57.7歳、リフォーム住宅ですと、平均年齢は60.0歳となっています。このように若くなくても住宅購入は可能ではあります。

しかし、そうはいっても高齢になればなるほど、病気や体力面での問題が出てきますので、余裕がない限り、返済能力という点で難しい場合もあるということも頭に入れておきましょう。

頭金がたまるまで、住宅購入を待った方がよいのか

A5.頭金が多くなると、その分借入残高が少なくなります。したがって、上記で解説したようにメリットが増えます。

しかし、頭金をためるために、賃貸マンションなどに長い期間住むことを考えると、何もしなくても「家賃×在住期間」分の資金やその他諸経費が出ていってしまいます。

また、少しでも住宅購入後の返済期間が短くなるようにしたいものです。それらを考慮すると、個々の状況にもよりますが、必ずしも頭金がたまるまで住宅購入を待つ必要はないでしょう。

まとめ

住宅を購入することは、人生の中でとても大きな決断です。素敵な家に住んでも、生活が困窮しては本当の幸せにはなりません。子どもの教育費、まさかの病気や事故、保険なども含め、いざという時の資金は確保しておかなければなりません。

頭金は多ければ多いほど、支払利息が大きく削減できます。条件によっては数百万円から1000万円を超えることもあります。1000万円を利息0.03%の定期預金で10年預けていても、税引き後の利息は2万3925円にしかなりません。もし、当面は使わない資金があるのであれば、住宅購入の頭金にまわして、無駄な利息を支払うことを避けることができると良いのではないでしょうか。

借入期間を長くすれば、毎月の返済金額を低く抑えることができます。一方で毎月の返済金額を高く設定すれば、返済期間が短くなり、総支払金額を下げることができます。

教育資金、住宅資金、老後資金は三位一体でプランを立て、キャッシュフローを確認しながら、人生の計画を立てることが必要でしょう。

(参照)

フラット35「金利情報」

フラット35「新規借入れを検討する方」(シミュレーション)

フラット35「ファミリーライフサービス」

国土交通省「令和元年度 住宅市場動向調査報告書」

執筆者:西川誠司

2級ファイナンシャルプランンニング技能士・AFP認定者、終活ライフケアプランナー、住宅ローンアドバイザー(一般社団法人住宅金融普及協会)