住宅ローン控除の計算方法は簡単? 基本をわかりやすく解説

そして、その際の購入資金の調達は、多くの場合住宅ローンを使うことになります。長年、多くの方に利用されてきた「住宅ローン控除」の制度は、住宅に関するさまざまな税制や消費税の改正などの影響を受け、その時々で改正され、制度自体の延長や控除期間の延長が繰り返されてきました。

今回は、最新の住宅ローン控除の概要やその特徴について確認してみたいと思います。

ファイナンシャル・プランナー

住宅ローンアドバイザー ,宅地建物取引士, マンション管理士, 防災士

サラリーマン生活24年、その間10回以上の転勤を経験し、全国各所に居住。早期退職後は、新たな知識習得に貪欲に努めるとともに、自らが経験した「サラリーマンの退職、住宅ローン、子育て教育、資産運用」などの実体験をベースとして、個別相談、セミナー講師など精力的に活動。また、マンション管理士として管理組合運営や役員やマンション居住者への支援を実施。妻と長女と犬1匹。

目次

住宅ローン控除ってなに?

われわれがよく使う「住宅ローン控除」とは、正式には「住宅借入金等特別控除」という制度の通称です。

個人が住宅ローン等を利用して、マイホームの新築、取得または増改築をし、一定の要件を満たすとき、住宅ローン残高の1%相当額が10年間(特例が適用される場合13年間に延長)控除されます。

住宅ローン控除は、基礎控除や配偶者控除、社会保険料控除などの「所得控除」とは違い、所得税から直接計算された税額を控除する「税額控除」のひとつです。そのため、年末時点のローン残高に応じた金額が所得税から差し引かれ、還付される節税効果の大きい制度です。

住宅ローン控除13年特例と入居期限について

従来の制度では控除を受けられる最長期間は10年間ですが、2019年10月の消費税率10%に対する措置(平成31年度税制改正)として控除期間を最長13年間に延長する特例が設けられました。

この特例によって入居期限は、令和元年10月1日から令和2年12月31日までとなりましたが、コロナ対策として令和3年12月末まで延長されました。さらに令和3年度税制改正で延長され、現在は令和4年12月31日までとなっています(※)。

※コロナウイルスの影響による入居延期を申し出た場合

住宅ローン控除の計算方法

住宅ローン控除は、10年間適用を受けることができます。1年目から10年目の計算式は以下の通りです。

住宅ローン控除額=住宅ローン年末残高×1.0%

この計算式を基本とし、一般的な性能の住宅は上限額が年間40万円です。認定長期優良住宅や認定低炭素住宅の場合は年間上限額が50万円となります。ただし、中古住宅の個人間売買など消費税非課税で住宅を購入した場合は、一般的な住宅で20万円、認定長期優良住宅等の場合は30万円が年間の上限額です。

例えば、3500万円の新築を購入して住宅ローンを組み、その年の年末ローン残高が3480万円だった場合は「3480万円×1.0%=34万8000円(住宅ローン控除額)」となります。

また2019年に消費税が増税されたことにともない、消費税10%で購入した方には延長措置があります。本来なら控除期間が10年間であるものを、13年目まで延長するというものです。11年目から13年目に関しては、以下のとおりとなります。

(1)年末住宅ローン残高×1.0%

(2)建物の取得価格(税抜き)×2.0%÷3

上記2つの計算結果のうち、小さい方の金額が控除されます。下の計算式にある建物の取得価格については、一般住宅の場合4000万円、認定長期優良住宅等の場合は5000万円が上限です。

最初の例と同じ条件で計算すると(1)の式は34万8000円、(2)の式については、建物価格2200万円(うち、消費税額200万円)、土地価格1300万円とすると13万3333円なので、小さい方の13万3333円が控除額として適用されます。

注意したいのが、住宅ローンの借り換えをした場合です。借り換えをしたことで、控除額が変わってくる可能性があるからです。

借り換えをした結果、借り換え後の住宅ローン残高が借り換え前の住宅ローン残高を下回る場合は、借り換え後の住宅ローン残高が控除対象額となります。計算式で表すと「借り換え後の住宅ローンの年末残高×1.0%」という計算です。

住宅ローン控除の対象となる住宅は?

住宅ローン控除は、個人が住宅ローンを利用し自らの居住用の住宅を取得する際、一定の要件を満たす住宅であった場合に適用されます。新築住宅の場合、中古住宅を購入した場合、増改築(リフォーム)工事の場合などについて、それぞれの要件のポイントを確認してみましょう。

・新築住宅の場合の主な要件

ひとことで新築といっても、注文住宅一戸建てや建売住宅一戸建て、マンションなど住宅の形態はさまざまです。住宅ローン控除を受けるための共通する要件は以下の通りです。

(1)床面積の2分の1以上が自らの居住用であること

(2)床面積が50平方メートル以上であること※

※令和3年度改正によって、合計所得金額1000万円以下の人に限り、40平方メートル以上に緩和される見通し

(3)新築または取得日から6ヶ月以内に入居し、適用を受ける各年の12月31日まで引き続いて住んでいること

(4)住宅ローンの返済期間が10年以上あること

(5)借り入れした人の合計所得金額が3000万円以下であること

(6)次の期間において、居住用財産を譲渡した場合の長期譲渡所得の課税の特例などの適用を受けていないこと

・令和2年4月1日以後に譲渡した場合:居住の用に供した年とその前2年・後3年の計6年間

・令和2年3月31日以前に譲渡した場合:居住の用に供した年とその前後2年ずつの計5年間

大前提として、住宅ローン控除はマイホーム(自らの居住用)であることが要件となります。そのため、投資用物件や親族の家などには適用できません。

また、上記(2)床面積の要件(50平方メートル以上、合計所得金額1000万円以下の場合は40平方メートル以上に緩和される見通し)は、登記簿に記載されている面積により判定します。

特に、マンションの場合には、登記簿に記載されている面積はいわゆる「内のり面積」(壁の内側)とされており、広告や販売時の資料などに記載されている「壁芯面積」(壁の中心まで)と異なっている点に注意が必要です。

つまり、広告上は実際より少し大きめの面積が表記されているのです。また、バルコニーやベランダ、廊下や階段はマンション全体の共用部分であるため、個々のお部屋の床面積には算入されません。

・中古住宅の場合の主な要件

もちろん、中古住宅(一戸建て、マンション)でも住宅ローン控除を適用できます。中古住宅の場合には、上記の新築住宅の6つの要件に加えて、以下の要件があります。

(1)建築後使用されたものであること

(2)建築された日から購入した日までの期間が20年(ただし、マンションなどの耐火建築物の場合には25年)以下であること

(3)耐震基準(地震に対する安全上必要な構造方法に関する技術的基準又はこれに準ずるもの)に適合する建物であることが購入の日前2年以内に証明されていること

(4)生計を一にする親族などからの購入ではないこと

(5)贈与された住宅ではないこと

上記(2)の一定の耐震基準については、「耐震基準適合証明書の取得」「住宅性能評価書(耐震等級1級、2級、3級)の取得」「既存住宅売買瑕疵担保保険の加入」のいずれかをクリアする必要があります。この基準をクリアしていれば、築20年(マンションなどの場合は25年)超であっても適用対象となります。

ただし、書類の取得に関し、取得日前2年に検査または調査が済んでいることなどの要件があるので注意(保険の場合は取得日前2年以内に保険の契約が結ばれていること)

・リフォーム(増改築)の場合の適用要件

自宅をリフォームまたは増改築した工事費用に対するローンも適用できます。新築住宅の6つの要件に加えて、以下の要件があります。

(1)自らが所有し、居住する住宅のリフォームであること

(2)増改築等の日から6ヶ月以内に居住の用に供し、適用を受ける各年の12月31日まで引き続いて住んでいること

(3)工事内容が、大規模な模様替え工事、家屋の一室の床または壁について行う修繕工事、現行の耐震基準に適合させるための修繕工事、一定のバリアフリー改修工事、一定の省エネ改修工事であること

(4)工事費用が100万円を超えていること

(5)店舗併用住宅等の場合、居住用部分のリフォーム工事費用が全体の2分の1以上であること

上記(1)の通り、リフォーム工事の契約者自らが所有者で、自らが居住していることが要件となります。つまり、契約者本人が別の住宅に居住している場合には適用できませんので注意が必要です。

それぞれの要件の注意点

利用者の要件として、住宅ローン控除を受けようとする年の収入が3000万円以内であること、という条件があります。この条件は給与所得だけではなく、副業や兼業をしている場合にはそちらの収入も合算して計算されます。オーバーしてしまうと住宅ローン控除を受けることができなくなるため、自分の収入はよく確認しておきましょう。

住宅ローンにも要件が設定されています。住宅ローンの要件は、10年以上にわたって分割で返済する住宅ローンであること、というものです。また勤務先からの借り入れの場合には、無利子または0.2%未満の利率のときは対象外、また平成28年12月31日より以前に住み始めていた場合、1.0%未満でも対象外となります。

さらに、親戚や友人・知人からの借り入れの場合も住宅ローン控除の対象外です。あくまで金融機関からの住宅ローン、または勤務先からの借り入れの場合でも利率条件を満たさないと住宅ローン控除は適用されません。

住宅ローン控除の注意点

住宅ローン控除を受けている場合、いくつか注意点があります。内容を知っておかないと、住宅ローン控除が適用されなくなる場合もありますので覚えておいてください。

繰上げ返済をする場合の注意点

繰上げ返済をしている場合、住宅ローン残高に注意が必要です。住宅ローン控除の要件に、10年以上にわたって分割で返済する住宅ローンであること、というものがあります。繰上げ返済をして住宅ローン残高が減少し、返済当初から通算した返済期間が10年以上であれば、残りの返済期間が10年未満となっても住宅ローン控除を適用できます。

住宅ローン控除は、住宅取得から10年間、特例の期間内であれば13年間控除を受けられます。控除額も年間の上限額が40万円と、大きな金額です。繰上げ返済をして減少する分の住宅ローン支払額と住宅ローン控除で受けられる金額を比較して、お得になる方を選んでください。

収入合算やペアローンなどの場合の注意点

住宅ローンにおける収入合算やペアローンとは、夫婦や親子など2人で住宅ローンを借り入れることをいいます。収入合算やペアローンで住宅ローンを組んで、住宅ローンを控除の適用を受ける場合、注意しなければならない点があります。

まず、収入合算の場合です。収入合算とは、住宅ローンを借り入れる人と配偶者や親・子などの収入を合算して借入れ可能額を算出することをいいます。収入合算は、住宅ローンを借り入れる人単独の収入では、希望借入れ額に届かない場合などに用いられます。収入合算には、連帯保証型と連帯債務型があります。

(1)連帯保証型:夫婦や親子などの一方が債務者、もう一方が連帯保証人として住宅ローンを契約します。

債務者が住宅ローンを返済できなくなった場合、連帯保証人は代わりに返済する義務があります。連帯保証型の場合、連帯保証人はあくまで「保証人」であり、債務者ではありません。そのため、連帯保証人は住宅ローン控除の適用を受けることはできません。

(2)連帯債務型:夫婦や親子などの一方が主たる債務者、もう一方が連帯債務者として住宅ローンを契約します。どちらも債務者として、住宅ローンの返済義務があります。連帯債務型の場合、主たる債務者・連帯債務者のどちらも「債務者」となるため、2人で住宅ローン控除の適用を受けることができます。

しかし、当然のことながら住宅ローン控除の適用を受けるには申請が必要です。申請をし忘れると控除の適用を受けられなくなってしまうので、主債務者・連帯債務者ともに申請を忘れないようにしましょう。

ペアローンの場合、連帯債務の場合と異なり、夫婦や親子2人がそれぞれ住宅ローンを借り入れることをいいます。つまり、住宅ローンの契約を2つ契約するということです。

夫婦でペアローンを組んだ場合は、夫・妻ともに主債務者となるわけです。住宅ローン控除も、夫婦どちらも適用を受けられます。こちらも申請を忘れると、住宅ローン控除の適用を受けられなくなりますので、申請は忘れずに行いましょう。

3000万円の特別控除を受けた場合の注意点

譲渡特例の適用を受けている場合は、住宅ローン控除の適用条件がやや複雑になります。譲渡特例とは、マイホームを売却した場合に譲渡所得から最高3000万円まで控除されるという特例です。

住宅ローン控除の要件の一つに、一定の期間内に譲渡特例を受けていないことというものがあります。一定の期間内とは、譲渡した時期によって次の通りとされています。

・令和2年4月1日以後に譲渡した場合

入居した年とその前2年・後3年の計6年間

・令和2年3月31日以前に譲渡した場合

入居した年とその前後2年ずつの計5年間

以前に住んでいた家を売却して特例を受けたという方は、住宅ローン控除を受けられるかどうかをしっかり確認しましょう。

住宅ローン控除の手続きは?

■1年目の手続き

住宅ローン控除の適用を受けるためには、確定申告が必要となります。これは、会社員などの給与所得者で他で確定申告を必要としない場合でも、住宅ローン控除の適用初年度は確定申告する必要があります。ちなみに、会社員などの場合、2年目以降は年末調整のみで手続きが完了します。

住宅ローン控除の確定申告は還付申告ですので、入居した翌年の1/1以降に申告することができます。確定申告の方法は、国税庁のホームページからダウンロードした様式に必要事項を記載、または「確定申告書等作成コーナー」で作成した申告書を税務署に持参または郵送する方法、e-Taxによる方法などがあります。

詳細な方法については国税庁ホームページなどで確認しましょう。会社員などが確定申告する際に必要となる主な書類は以下の通りです。

(1)確定申告書

(2)(特定増改築等)住宅借入金等特別控除額の計算明細書

(3)源泉徴収票

(4)住宅ローンの借入金残高証明書(金融機関から送付される)

(5)土地、建物の登記簿謄本

(6)売買契約書または建築請負契約書のコピー

(7)マイナンバーが記載されている本人確認書類

(8)認定長期優良住宅などの証明書のコピー

確定申告した場合の還付金は、申告からおおむね1ヶ月から1ヶ月半程度で指定口座に振り込まれます。税務署で還付処理が完了すると「国税還付金振込通知書」というハガキが届き、その4日から5日後くらいに入金されます。また、e-Taxで提出した場合などには3週間程度と少し早く振り込まれることもあります。

■2年目以降の手続き

2年目以降は、会社員の方なら年末調整で手続きができます。年収2000万円超の方や自営業の方、また、給与所得・退職所得以外の所得が20万円超ある方は、2年目以降も確定申告が必要です。年末調整で手続きをしてもらうには、以下の書類を会社に提出します。

(1)給与所得者の(特定増改築等)住宅借入金等特別控除申告書

(2)住宅取得資金に係る借入金の年末残高等証明書

(1)の書類は、確定申告をした年の10月頃に送付されます。最初の年は確定申告をして、残りの年数分の用紙がまとめて送られてくるため、紛失しないように気をつけてください。紛失した場合は税務署で再発行してもらうことや、確定申告書を作成するソフト等で作成することができますが、年末調整の期間に間に合わない場合は確定申告をしなくてはならなくなります。

(2)の書類は、10月から11月前後に住宅ローンを借りた金融機関から送付されます。(1)の書類に記入をして、(1)(2)の書類を会社に提出すれば、残りの手続きは会社でやってくれます。

借り換えや繰上げ返済をしたときは、注意が必要です。10月から11月頃に金融機関から送られてくる残高証明は、送付時点で繰上げ返済や借り換えがなかったと仮定した場合の残高を証明するものです。

繰上げ返済や借り換えを残高証明送付直前に行うと、年末の住宅ローン残高が変わってきたり、そもそも送ってきた金融機関が違っていたりということが出てきます。繰上げ返済や借り換えをした場合は、残高証明の金額が正しいかどうか確認してください。もしも違っている場合は、金融機関に連絡して正しいものを取り寄せる必要があります。

住宅ローン控除の減税額目安

住宅ローン控除の額は年末時点でのローン残高の1%です。そして、一般住宅の場合は年間最大40万円で、10年間ですので通算400万円の控除が可能となります。

しかしながら、400万円をフルに控除できる条件があります。ポイントとなるのは「年収」と「ローンの借入額」の2つです。ひとつの事例をもとにシミュレーションしてみましょう。

【前提条件】

一般住宅 35年ローンで1.2%固定金利(元利均等返済)

夫(会社員)の年収は10年間変わらずと仮定、妻(専業主婦で所得0円)

【夫の年収による税額シミュレーション】

夫の収入は給与所得のみ、所得控除は社会保険料控除(年収の15%と仮定)、基礎控除48万円と配偶者控除38万円のみ

(筆者作成)

住宅ローン控除の額は、実際に納めるべき税額(所得税+住民税)が上限となります。

また、最右列の「控除額上限」については、所得税で控除しきれなかった場合の住民税の最大控除額が、課税所得金額の7%または13万6500円のいずれか小さい額になることと年間での最大控除額が40万円であることを考慮して算出しています。

この条件によると、年間40万円の最大控除を使えるのは、おおむね年収800万円以上の方と推定されます。

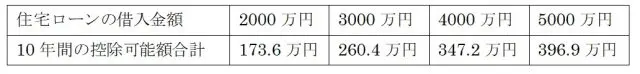

【住宅ローンの借入額による控除可能額シミュレーション】

一般住宅を35年ローンで固定金利1.2%と仮定すると、ローンの返済が進むにつれてローン残高(元金部分)は減少するため、住宅ローンの控除可能額に影響を及ぼします。

(筆者作成)

控除期間の10年間のうち1年ごとの年末時点ローン残高の1%が40万円超の場合には、40万円で計算しています。この条件によると、10年間で最大400万円を使えるのは、おおむね5000万円超の借入金の場合となります。

当然ながら、上記2つのシミュレーションの組み合わせにより、各人の住宅ローン控除額が算定されるため、人によって全く違う控除額となります。

もちろん、所得控除や他の所得の有無、ローンの借入条件等々によって、導かれる結果は全く違ってきますので、ひとつの事例として捉えていただければ幸いです。

まとめ

いかがでしたでしょうか? 住宅を購入する際に不動産会社の営業の方は「住宅ローン控除で400万円還付されますので……」などのうたい文句をよく使います。不動産会社が作成する支払い計画においても、当然400万円が還付される前提での計画内容の場合が多く見られます。

しかし、いざ確定申告してみたところ実際の控除額は思ったより少なかったというケースが多いのも現実です。ご自宅の購入の際には、事前にご自身の年収と借入予想額をもとに、大まかな控除額を把握しておくことをお勧めいたします。

※2021/2/19 内容を一部修正させていただきました。

執筆者:高橋庸夫

ファイナンシャル・プランナー