住宅ローンの借り換えってよく聞くけど、どんなメリットがあるの?

もし、あなたが借り入れをしたときよりも、金利が下がっていた場合、または、家庭の状況が変わり高い金利の状況で返済が難しくなった場合など、住宅ローンの見直しとともに、「借り換え」という選択肢が出てくることもあるかもしれません。

1級ファイナンシャルプランニング技能士 CFP®認定者

1級ファイナンシャルプランニング技能士 CFP®認定者 鹿児島県出身 現在は宮崎県に在住 独立系ファイナンシャル・プランナーです。

企業理念は「地域密着型、宮崎の人の役にたつ活動を行い、宮崎の人を支援すること」 着物も着れるFPです。

住宅ローンの借り換えとは?

住宅ローンの借り換えとは、現在、借り入れをしている金融機関の住宅ローンを、他の金融機関の住宅ローンに乗り換えることをいいます。

例えば、子どもが小さいときはそれほど負担にならなかった住宅ローンも、子どもが大きくなり、親が考えていた進路より、お金がかかる進路になった場合など、予想より教育費が多くかかるようになり、負担が重くなってくることもあるでしょう。

もう少し住宅ローンの返済額を減らせないだろうかと考えたとき、その一つの方法として「住宅ローンの借り換え」があるのです。

「現在は金利が低くなっている」という話を聞いたことはないでしょうか。これは、長いデフレ経済からの脱却を目指して、日銀が2016年1月に導入した金融緩和策、「マイナス金利政策」の影響です。

「マイナス金利政策」とはつまりどういうことかというと、民間の銀行が日銀にお金を預けたときの金利がマイナスになるということです。

銀行などに預金をしても、ほぼ「ゼロ金利」です。しかし、考えてみると、住宅購入をする際の金利も低くなっているということになります。すでに住宅ローンを今よりも高い金利で契約されている方は、借り換えを考えるのには、いい時期なのかもしれません。

では、どのような場合、借り換えを考えればよいのでしょうか。借り換えの効果のある方の目安はこちらの3つになります。

1.住宅ローン残高が1000万円以上ある

2.借り換え後の金利が1%以上低くなる

3.残存期間が10年以上ある

上記の3つに当てはまる方は、借り換えを考えてみる価値があるでしょう。検討してみてください。

住宅ローンの借り換えのメリット

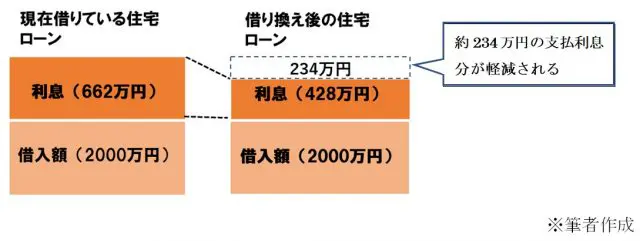

住宅ローンの借り換えをするメリットは、借り換えをすることによって現在の住宅ローンの支払総返済額を減らしたり、毎月の返済額を減らすことができる点です。一つの例を挙げて、見てみましょう。

現在、借り入れをしている金融機関の住宅ローンの残高が2000万円、金利3%、残返済期間20年、今後返済を続けた場合、

現在の毎月の返済額 11万900円

今後の総返済額 約2662万円(支払い利息総額:約662万円)となります。

それが、もし、別の金融機関で金利の低い住宅ローンに借り換えした場合、

現在の住宅ローンの残高が2000万円、金利2%、返済期間20年

今後の毎月の返済額 10万1200円

今後の総返済額 約2428万円(支払い利息総額:約428万円)

借り換えによって節約できる利息額は「約234万円」となります。

しかし、ここで注意が必要なことがあります。借り換えを実行するときには、費用が発生するのです。現在の銀行から別の銀行に借り換えをすると、別の銀行から残額を借りて、その借りたお金を現在の住宅ローンの返済に充てることになります。このときにさまざまな手数料がかかります。

例えば、印紙税、抵当権抹消費用や新規融資に対する抵当権設定費用、司法書士手数料などかかってきます。金融機関等によりかかる費用も異なると思いますが、これらの費用を差し引いても節約できる利息額があれば、借り換えをする効果はあります。

仮に、ここでかかる手数料等が約70万円だったとします。すると、実質のメリットは約164万円となります。

住宅ローンの借り換えをする際の流れ

住宅ローンの借り換えをするときに、最初に確認することは、現在の住宅ローンよりもお得になるのかということです。

インターネット上でシミュレーションもできますし、仮審査もできます。まずは、どれくらいの金額が得になるのか、手数料はいくらかかるのかを確認し、複数の金融機関でシミュレーションし、仮審査を受けてみてはいかがでしょうか。

なお、住宅ローンの借り換えの仮審査を申し込むときには、必要となる書類があります。金融機関により必要な書類は異なりますので、確認が必須です。仮審査の結果が出てから、本審査や手続きに進むことになります。それでは、住宅ローンの借り換えの流れを見ていきましょう。

1.仮審査(事前審査)を申し込む

【仮審査に必要な書類】

・本人確認書類

運転免許証、健康保険証、住民票、印鑑証明など

・所得を証明するもの

源泉徴収票、課税証明書など

・物件確認書類

登記簿謄本、権利証、不動産売買契約書、建築確認済証など

・現在の住宅ローン関連の書類

返済予定表、返済口座通帳など

2.仮審査(事前審査)の結果の連絡

審査結果の連絡は、郵送または電話等で連絡が来ます。

3.本審査(正式審査)の申し込み

本審査(正式審査)を申し込むときに、金融機関によっては本審査申込先の金融機関の口座開設が必要となる場合もあります。

【本審査に必要な書類】

・ローン借入申込書

・印鑑証明書、所得証明書、住民票など

4.本審査(正式審査)の結果の連絡

審査結果の連絡は、郵送または電話等で連絡が来ます。

5.現在借入中の金融機関へ「一括返済の申し出」をする

現在、住宅ローンを借り入れている金融機関に、一括返済の申し出をします。金融機関によって処理にかかる時間が違います。ゆとりをもって借り換えを 実行してください。

6.契約手続き

・借り換え先の金融機関と「金銭消費貸借契約」を結びます。

・抵当権設定に必要な書類を提出します。

・新しい金融機関に返済用の口座を開設します。

※住宅ローンを申し込むときは印鑑証明書が必要となります。

7.融資実行

・新しい金融機関から融資された金額が口座に振り込まれます。

・今まで借りていた金融機関へ一括返済が行われます。

・今まで借りていた金融機関は抵当権の抹消が行われ、新しい金融機関は抵当権の設定が行われます。

住宅ローンの借り換えをする際の注意点は?

住宅ローンの借り換えをする際に、まず注意することは、住宅ローンの総返済額がどれくらい抑えられるのか、その効果を金額で確認することです。そして、気をつけなくてはいけないことは、借り換えをするときにかかる費用です。

手数料などの費用を差し引いても、支払い利息の軽減効果があると確認したうえで、借り換えを実行しましょう。

それから、借り換えをする目的をはっきりさせておいた方がよいでしょう。例えば、総返済額を減らしたい、毎月の返済額を減らしたい、将来の金利上昇リスクを減らしたいなど、何のために借り換えをするか、意味をしっかりと持って借り換えを実行しましょう。

また、借り換えの際は、金利について再度よく考えるようにしましょう。住宅ローンには3つの金利タイプがあり、それぞれにメリット、デメリットがあります。

1.固定金利型

・住宅ローンの支払い開始から完済するまで適用金利が変わりません。

(11年目以降に金利が上がる2段階固定金利の場合もあります。)

・返済額が一定なので計画的な返済ができます。

・金利変動リスクがありません。

・借り入れ後、金利が低下しても返済額は減少しません。

2.固定金利選択型

・最初に固定金利の期間を選択します。(金融機関によって期間は異なりますが一般的には2年から10年程度から選択します。期間が短いほど金利が低くなります。)

・選択期間が終了後に、その時点の金利で、再度、固定型か変動型を選択することになります。このとき、金融機関によってプランの内容が違うので契約する前にしっかり確認しておきましょう。

・固定期間終了後は返済額が変わります。

3.変動金利型

・市場金利に合わせて半年ごとに、年2回金利の見直しが行われます。

(一般的な金利の見直しは4月と10月)

・適用金利が変わっても返済額が5年間は変わらないように元金返済分が調整されることになっています。(金利が上昇すると返済額が増えるので5年間は猶予します。しかし、元本がなかなか減らないことになります。)

・変動リスクがあります。

・借り入れ後、金利が低下すると返済額が減少します。

このように、住宅ローンの金利には3つの種類があります。現在の自分に適した金利型を選ぶようにしてください。また、住宅ローンは長期での返済になります。金利変動のリスクを加味して選択してください。

まとめ

住宅ローンの借り換えを考えるにあたり、重要なポイントは、いかに総返済額を少なくできるかです。総返済額を少なくするためには、低い金利を選択することが重要ですが、低金利の変動型には、当然、変動リスクがあります。不安はつきませんね。

しかし、住宅ローン返済は長期になります。現在のように低金利の場合は、一見金利が高い固定金利を選択するのが安全な可能性もあります。

もし将来金利が上がるのであれば、結果的には有利かもしれません。しかし、金利が上がるか、下がるかは誰にも分からないのです。もしかしたら金利が上がらないとすると、変動金利、固定金利選択型を選択するのも一つの方法だと思います。

また、手持ち資金に余裕がある人は、もう一つの手段として「繰り上げ返済」という方法もあります。繰り上げ返済には、「期間短縮型」と「返済額軽減型」の2つのタイプがありますが、軽減利息額の効果が高いのは期間短縮型となります。

いずれの方法にしても、選択するときには、メリット、デメリットを知ったうえで選んでください。もちろん、あなたの収入やライフプランを考えて、できれば、定年までに支払いが終わるようにしましょう。

執筆者:上山由紀子

1級ファイナンシャルプランニング技能士 CFP®認定者