【2020年版】住宅ローン控除(減税)をゼロからわかりやすく解説。お金はどれくらい戻ってくる?

マイホームの取得にかかる負担を減らせるお得な制度ですが、どのくらいの減税されるのか、どのような手続きをすればよいのか、ご存じでしょうか。今回は住宅ローン控除について、ゼロから解説していきます。

行政書士

◆お問い合わせはこちら

https://www.secure-cloud.jp/sf/1611279407LKVRaLQD/

2級ファイナンシャルプランナー

大学在学中から行政書士、2級FP技能士、宅建士の資格を活かして活動を始める。

現在では行政書士・ファイナンシャルプランナーとして活躍する傍ら、フリーライターとして精力的に活動中。広範な知識をもとに市民法務から企業法務まで幅広く手掛ける。

目次

住宅ローン控除(減税)って、どんな制度?

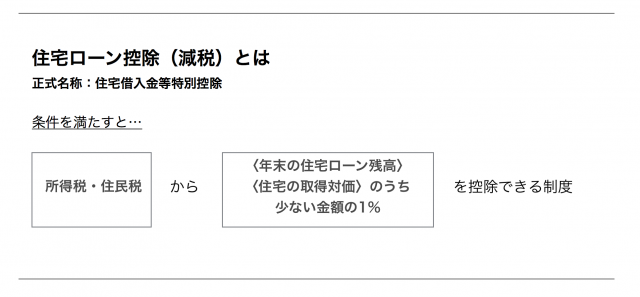

住宅ローン控除(減税)は、正式名称を「住宅借入金等特別控除」といいます。

住宅を取得した人の金利負担を軽減するために設けられた制度で、条件を満たせば、〈年末の住宅ローン残高〉もしくは〈住宅の取得対価〉の少ない方の金額の1%を、一定期間、所得税・翌年度の住民税から控除することができます。新築はもちろん中古物件、増築・リフォームも対象です(図表1)。

【図表1】

なぜ住宅ローン控除(減税)は、高い節税効果が期待できるのか?

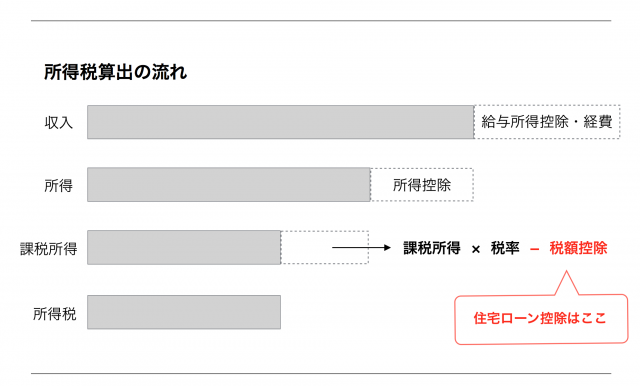

所得税とは収入に対して掛かる税金ですが、単純に得た収入に税率を掛けて、算出されるわけではなく、図表2のそれぞれのステップごとにさまざまな控除を差し引かれ、最終的に所得税が決定します。

【図表2】

まず〈収入〉から、給与所得控除(個人事業主の場合は経費)を引きます。これが〈所得〉となります。さらに、ここから配偶者控除や扶養控除などの所得控除を引いて〈課税所得〉を算出します。この〈課税所得〉に税率を掛けて、税額控除を引いた額が所得税となります。

このように各段階でさまざまな控除がありますが、住宅ローン控除(減税)は、図表2において赤字で示した税額控除に該当します。つまり最後のステップである課税所得から直接差し引かれるので、それだけ節税効果が大きいといえるのです。

住宅ローン控除(減税)を受けるための要件って?

対象となる物件が、新築、中古、増築・リフォームのどれかによって条件が少し変わってきます。〈契約者〉〈住宅ローン〉〈購入した住宅〉の3つの観点から条件を満たす必要がありますので、それぞれ解説していきます。

新築

〈契約者〉

・取得後6ヶ月以内に居住し、かつ、控除を受ける年の12月31日現在引き続き居住していること

・控除を受ける年の合計所得金額が3000万円以下であること

・入居前後2年を含む5年の間、3000万円の特別控除や買い替え時の特例を受けていないこと

〈住宅ローン〉

・民間の金融機関や住宅支援機構等から借り入れたものであること(知人や親族は不可)

・勤務先から借り入れた場合は金利が0.2%以上であること

・返済期間が10年以上であること

〈受けられる住宅の要件〉

・住宅ローンによって購入された物件であること

・居住の用に供した物件であること(別荘などは不可)

・登記簿上の床面積が50平方メートル以上でその半分以上が居住用であること

中古

※新築の条件に加えて、次の要件を満たす必要があります

・築20年以下であること(耐火建築物なら25年以下。なお、築年数を超えていても新耐震基準に適合するなど一定の場合には認められることがある)

増築・リフォーム

※新築の条件に加えて、次の要件を満たす必要があります

・補助金等を控除した後の工事費用が100万円を超えていること

・居住部分の工事費が、改修工事全体にかかる費用の2分の1以上であること

・下記いずれかに該当すること

建築基準法に規定される大規模な修繕または大規模な模様替えの工事

マンション専有部分の床、階段または壁の過半について行う一定の修繕・模様替えの工事

家屋について行う工事

耐震改修工事(現行耐震基準への適合)

一定のバリアフリー改修工事

一定の省エネ改修工事

他の控除を利用した方がお得な場合もある?

バリアフリー改修工事、省エネ改修工事、多世帯同居改修工事をする場合は、今回の記事で解説している「住宅ローン控除(住宅借入金特別控除)」ではなく、「住宅特定改修特別税額控除」を利用した方がお得になる場合もあります。

どちらにも該当する場合は一方を選ぶことになりますので、お得な方を選ぶようにしましょう。

実際にいくら戻ってくるの? 計算方法を解説

ここからは、住宅ローン控除(減税)で、どれくらいお金が戻ってくるのか解説します。冒頭でもお伝えした通り、住宅ローン控除(減税)は下記いずれかの少ない方の金額の1%を所得税・翌年度の住民税から控除できる制度です。

〈年末の住宅ローン残高〉 or 〈住宅の取得対価〉

ここで注意しておきたいのが、取得した住居へいつ居住を開始したかによって、控除できる期間と上限額が変わってくる点です。

また消費税率10%で住宅を取得した場合は、期間が3年延長(※)されて、控除額がより大きくなるという拡充措置もとられていますので、次の章でしっかり確認しておきましょう。

※ 現在、コロナウイルスの影響で入居が遅れる場合、入居時期が緩和される措置がとられています。次章の(3)に該当する方は、対象かどうかを確認しておきましょう。

まずは控除上限額と控除期間を確認

ではこの章から居住開始時期による控除期間と上限額の違いを確認していきます。少々ややこしいため3パターン分けて解説します。ご自身が該当する項目をご覧ください。

(1)【平成26年3月までに居住を開始した場合】

控除期間:10年間

控除率:1%

最大控除額:200万円(20万/年) ※新築・未使用の長期優良住宅、低炭素住宅の場合はそれぞれ300万円

住民税からの控除上限額:9.75万円/年 (前年度課税所得×5%)

(2)【平成26年4月から令和3年12月までに居住を開始した場合】

ただし消費税率10%の住宅を取得された方は、拡充措置がとられておりますので(3)をご覧ください。

控除期間:10年間

控除率:1%

最大控除額:400万円(40万/年) ※新築・未使用の長期優良住宅、低炭素住宅の場合はそれぞれ500万円

住民税からの控除上限額:13.65万円/年 (前年度課税所得×7%)

ただし下記に当てはまる場合は、(1)の措置が適用されますので注意が必要です。

・経過措置により5%の消費税率が適用される場合

・消費税非課税とされる中古住宅の個人間売買等

(3)【消費税率10%が適用される住宅を取得し、令和元年10月から令和2年12月までに居住を開始した場合】

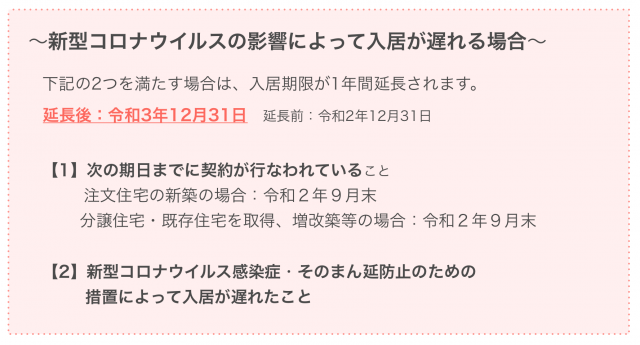

こちらは消費税率10%で住居を取得した場合の拡充措置です。また現在、新型コロナウイルスの影響で居住開始時期が遅れる場合、条件を満たせば入居期限が令和3年12月31日される措置がとられています。図表3をご確認ください。

控除期間:10年間

控除率:1%

住民税からの控除上限額:13.65万円/年 (前年度課税所得×7%)

最大控除額は下記の通りです。延長される11年目以降は変わってくるので注意が必要です。

[1年目から10年目]400万円(40万/年)※

[11年目から13年目]以下のいずれか少ない方の金額が3年間、所得税から控除されます。

・住宅ローン残高または住宅の取得対価(上限4000万円)※のうちいずれか少ない方の金額の1%

・建物の取得価格(上限4000万円)※の2%÷3

※ 新築・未使用の長期優良住宅、低炭素住宅の場合は500万円

【図表3】

例を挙げて、実際に計算

ではここから実際の控除額の計算方法を解説していきます。今回は、(2)【平成26年4月から令和3年12月までに居住を開始した場合】を例に挙げ、さらに下記の条件を設定します。

年末の住宅ローン残高:2000万円

所得税:5万円

翌年度の住民税:14万円

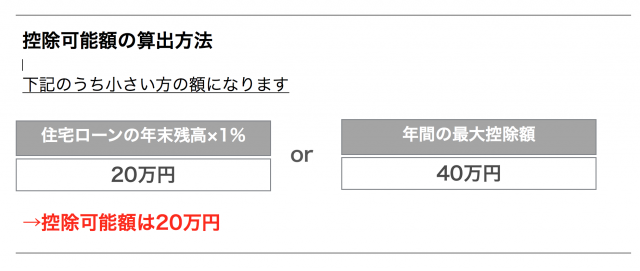

まずは控除可能額を算出します。こちらは特に難しくありません。単純に〈住宅ローンの年末残高×1%〉と〈年間の最大控除額〉を比べ、小さい方の額が控除可能額となります。

今回は年末の住宅ローン残高を2000万円に設定しているので、〈住宅ローンの年末残高×1%〉は20万円。〈年間の最大控除額〉は(2)より40万円です(図表4)。

【図表4】

図表4のように2つを比べると、〈住宅ローンの年末残高×1%〉の方が小さいので、控除可能額は20万円です。

ただしこの控除可能額がすべて戻ってくるわけではありません。なぜかというと納めた税金以上を取り戻すことはできないからです。

今回は所得税を5万円、翌年の住民税を14万円で想定しているので、2つの税を合計すると19万円です。この時点で控除可能額20万円を、全て使いきることはできないと分かります。ではこの19万円をどのように控除していくのか、詳しくみていきます(図表5)。

【図表5】

計算する際の手順として、図表5のようにまずは所得税から。そこから控除しきれなかった分を翌年度の住民税から控除します。

今回は所得税を5万円、翌年度の住民税を14万円で想定しているので、まずは所得税の5万円から控除します。すると単純な引き算で、翌年度の住民税から控除できる額は14万円とわかります。

所得税・翌年度の住民税の合計額19万円 − 所得税5万円 = 翌年度の住民税から控除できる額は14万円

ただし今回の場合、14万円すべてを住民税から引くことはできません。なぜかというと、先ほど説明した(2)【平成26年4月から令和3年12月までに~】に記載してある通り、住民税の控除上限額は13万6500円と決まっているからです。

つまり実際の控除額は、下記になります。

所得税5万円 + 翌年度の住民税の上限額13万6500円 = 18万6500円

今回のように控除可能額のすべてが戻ってくるわけではなく、下回る場合もあるということを覚えておきましょう。

どう組むのがお得?

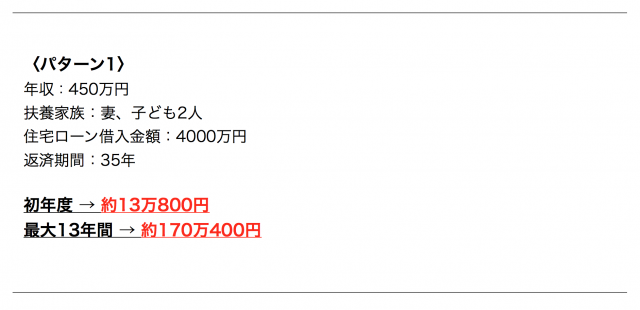

ではより詳しく見ていくため、以下の共通条件に基づいて3パターンに分けて、シミュレーションを行ってみたいと思います。

・固定金利で年1.4%

・適用される消費税率は10%

・入居予定日は2020年1月

・元利均等返済で返済

・ボーナス払い無し

ここでは、国土交通省が運営する「すまい給付金シミュレーション」を利用します。ただし、実際はさまざまな条件によって左右されるため、目安の一つとして考えてください(図表6から図表8)。

【図表6】

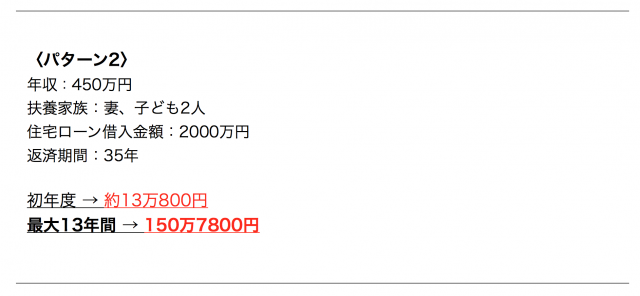

次にパターン(1)と同じ条件で、借入金額だけ2000万円に引き下げてみます。

【図表7】

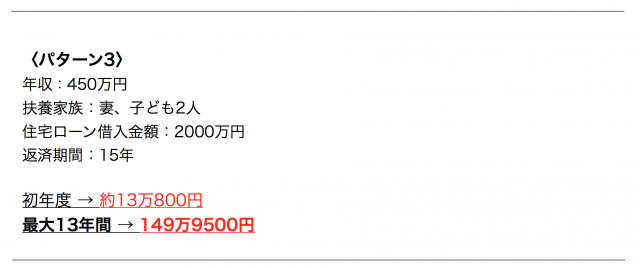

すると初年度は同じですが、最大13年間での控除合計額が大きく変わります。今度は、さらにパターン(2)の条件から、返済期間を15年に引き下げてみます。

【図表8】

すると初年度は同じですが、最大13年間での控除合計額が大きく変わります。

住宅ローン控除には年間で最大40万円という上限や最大で13年間という期間が存在しています。そのため、ローン残高や年収に依存する所得税額などが高く、かつ、長期間の借り入れをしていれば必ずしもそれに比例して控除額の合計が高くなるわけではない、ということが図表6から図表8のシミュレーションから読み取ることができます。

住宅ローン控除の、手続き方法って?

住宅ローン控除を初めて受ける方は、入居した年の翌年に必ず確定申告が必要になります。

サラリーマンの場合、2年目以降会社の年末調整で済みますが、個人事業主の方は毎年、確定申告が必要になります。サラリーマンの方でも年末調整を受けられない場合は、確定申告が必要となりますので覚えておきましょう。

それぞれの手続きについて、以下に解説していきます。

確定申告(サラリーマンの方 初年度、個人事業主の方)

個人事業主の方、初めて住宅ローン減税を申請するサラリーマンの方はこちらをご覧ください。

■申請方法

下記の3つの方法があります。

1.郵送

必要書類を税務署へ郵送する方法です。

2.e-Tax

国税庁のシステムe-Taxを利用する方法です。HP上で作成した書類を、ネットで申請します。利用する場合は、電子証明書、カードリーダー、アプリなどを準備する必要があります。

3.税務署へ直接持ち込む

必要書類を税務署へ直接持って行く方法です。

■必要書類

〇確定申告書A(サラリーマンの場合)、確定申告書 B(個人事業主の場合)

税務署から入手または、国税庁のHPからダウンロードし、作成します。

〇住宅借入金等特別控除額の計算明細書

税務署から入手・国税庁のHPからダウンロードし、作成します。

〇マイナンバーカードのコピー

もしお持ちでなければ、「マイナンバー通知カードまたはマイナンバーが記載されている住民票 + 運転免許証やパスポートなどの本人確認できる書類」でも問題ありません。

〇建物・土地の登記事項証明書

法務局もしくは法務局HPの「オンライン申請」で入手できます。

〇建物・土地の不動産売買契約書(請負契約書)のコピー

不動産会社と契約した際に、受け取るものです。

〇源泉徴収票

年末に会社から受け取ります。

〇住宅ローン残高証明書

住宅ローンを契約している金融機関から送付されます。10月中に届くことが多いですが、契約時期によっては翌年1月に送付されることもあります。「住宅取得資金に係る借入金の年末残高等証明書」など、記載のされ方は金融期間によって異なります。

〇必要な場合のみ下記のコピー

対象となる物件が長期優良住宅、低炭素住宅などの場合は、下記の中から必要な書類を提出する必要があります。

・長期優良住宅建築等計画の認定通知書

・低炭素建築物新築等計画認定通知書

・住宅用家屋証明書/住宅性能評価書もしくは耐火基準適合書

・増改築等工事証明書

年末調整(サラリーマンの方 2年目以降)

■申請方法

会社の年末調整の際に、次の書類をご提出してください。

■必要書類

〇年末調整のための(特定増改築等)住宅借入金等特別控除証明書・給与所得者の(特定増改築等)住宅借入金等特別控除申告書

10月下旬頃に税務署から、一度に控除期間分のすべてがまとめられて送られてきます。毎年、年末調整で必要となりますので、失くさないように保管しておきましょう。

〇住宅ローン残高証明書

住宅ローンを契約している金融機関から送付されます。「住宅取得資金に係る借入金の年末残高等証明書」など、記載のされ方は金融期間によって異なります。

住宅ローンのよくある疑問 Q&A

ここでは住宅ローン控除についてよくある質問にお答えします。

住宅ローン控除の還付金はいつ振り込まれますか?

A.申告手続きから約1ヶ月から1ヶ月半が目安になります。e-Tax(電子申告)を利用した場合は、申告から還付金の振り込みまで約3週間と、早めです。

住民税から控除を受けるためには、何か手続きが必要ですか?

A.原則として特別な手続きはありません。所得税から控除できなった部分は翌年度の住民税から自動的に控除されます。

Q.住宅ローンを組んだ後に海外転勤が決まりました。どうすればよいのでしょうか?

A.この場合、次のような対応が考えられます。

(1)単身赴任

(2)賃貸に出す

(3)空き家として管理する

(4)売却する

上記のうちどれがベストかは家族構成やライフスタイルによって異なるため、一概に答えることはできません。

ただし、(4)を選択してしまうと、今後住宅ローン控除を受けることはできなくなってしまいます。それどころか、住宅ローンの残高と住宅の売却価格によっては、売却そのものができないこともあります。

仮に(1)から(3)を選んだとしても、一定の要件を満たさなければ住宅ローン控除を受けることができなくなります。そのため、住宅ローンを組んだ後に転勤が決まった場合は、FPや金融機関の担当者といった専門家に相談することをおすすめします。

住宅ローンを組まずに購入した場合は、控除は受けられないのでしょうか?

A.自己資金で住居を取得した場合、住宅ローン控除(減税)は受けられません。その代わり、もし取得した住居が耐久性や省エネルギー性に優れた住宅で、条件を満たしていれば、投資型減税制度を受けられます。気になる方は調べてみるとよいでしょう。

まとめ

住宅ローン控除は一定の条件のもと、住宅購入による負担を税制面から支えてくれる制度です。控除を最大限受けられるよう、事前に概要を確認し、しっかりと準備しておくようにしましょう。

[出典]

国税庁「No.1213 住宅を新築又は新築住宅を取得した場合(住宅借入金等特別控除)」

国税庁「所得税のしくみ」

国税庁「No.1214 中古住宅を取得した場合(住宅借入金等特別控除)」

国税庁「No.1216 増改築等をした場合(住宅借入金等特別控除)」

国税庁「No.1219 省エネ改修工事をした場合(住宅特定改修特別税額控除)」

国土交通省「住宅ローン減税の適用要件が弾力化されます! ~新型コロナウイルス感染症の影響で期限内に入居できない方へ~」

国土交通省「住宅ローン減税制度の概要」

国土交通省「すまい給付金シミュレーション」

住宅金融支援機構「会社員が住宅ローン控除を受けるための『はじめての確定申告』」

※2020/08/19 内容を一部修正させていただきました。

執筆者:柘植輝

行政書士