住宅ローンの保証料、返金されるのはどんな場合?

今回は、保証料とは住宅ローン契約においてどのように位置づけられているのか、支払時期や計算方法を解説するとともに、保証料が返金されるケースについて説明します。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

住宅ローンの保証料とは?

住宅ローン保証料とは、住宅ローンの契約の際に金融機関が提携している保証会社に対して支払うものです。最近では保証料不要の金融機関も増えてきましたが、大手の金融機関の多くが保証会社と提携して住宅ローンを提供しています。

では、この保証会社と金融機関はどういった関係なのでしょうか。住宅ローンに限らず、各種の融資において金融機関は貸し倒れが発生するリスクをできるだけ軽減することを考えます。

つまり、ローン利用者が返済不能になった際に融資したお金を回収できる方法をあらかじめ用意しているのです。この貸し倒れのリスクを防ぐために利用されるのが保証会社です。

保証会社となるのは、金融機関の子会社もしくは関連企業であることが多く、もしもローンの利用者が返済不能の状態に陥った場合、金融機関は保証会社に対してまだ返済されていないローン残債について一括請求し、回収することで貸し倒れを防ぎます。

保証会社は金融機関に対し、ローン利用者に代わってローン残高を一括返済することから、その後の未払い分については金融機関に代わってローンの利用者に対して回収手続きを行います。

もし、手続きの過程で返済不可能であると判断した場合は、抵当権が付いている住宅を競売にかけ、売却して現金化し、回収を行うこともあります。保証料の額は借入金額や借入期間によって異なり、数十万円から100万円程度の金額になることが多く、諸費用の中でも大きな割合を占めています。

通常であれば、ローンなどの融資の場合は連帯保証人を立てるケースが多いのですが、その場合連帯保証人の審査も必要となりますし、必ずしも連帯保証人が見つかるとは限りません。

連帯保証人が見つからない場合は、融資を受けることができないという問題も発生することから、現在では連帯保証人を不要とする代わりに、保証会社の利用を条件とする金融機関が多く見られるようになりました。

保証料はいつ・どのように支払う?

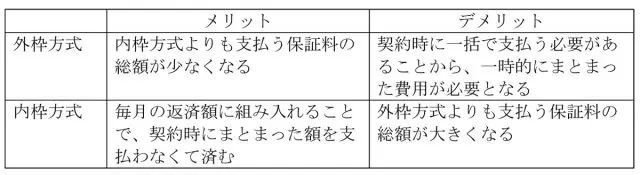

保証料は、住宅ローンの契約時に一括で支払う方法と、毎月の住宅ローン返済額に上乗せして支払う方法があります。前者を外枠方式、そして後者を内枠方式という言い方をします。

外枠方式そして内枠方式のメリット・デメリットを以下にまとめますので参考にしてください。

保証料の計算方法

保証料の額は、支払い方法、借入金額や借入期間、そして返済方法のほか、融資条件によっても異なります。一般的に外枠方式では、借入金額に対して一定の保証料率を乗じて計算するケースが多く見られます。

その場合の保証料率は2%が相場となっていますが、詳しくは金融機関に確認しましょう。内枠方式の場合は、適用金利に0.2%上乗せして保証料額を計算していくケースが一般的です。多くの金融機関では、公式サイトに外枠方式の保証料の額を掲示しています。

例として1000万円を借入して、外枠方式を選択した場合の保証料はどのようになるのか見てみましょう。

このように金額にかなり差があることがお分かりいただけると思います。

外枠方式における保証料額は、ほかの金融機関でも大まかな額しか表示されていませんので、正確な額を知りたい場合は金融機関に直接問い合わせるのが確実といえます。

(参考:みずほ銀行「みずほ住宅ローン商品概要」(※1))

また、外枠方式と内枠方式の毎月の返済額および総返済額の差についても見ていきましょう。

例として、3000万円を返済期間35年間変動金利で借入をし、借入金利が0.525%のまま全期間変動がない場合の毎月の返済額、そして総返済額については以下のとおりです。ちなみにボーナス返済なし、内枠方式の場合は金利に0.2%上乗せされると仮定します。

(参考:みずほ銀行「みずほ住宅ローン/みずほネット住宅ローンの保証料など」(※2))

このように、外枠方式よりも内枠方式のほうが、毎月の返済額そして総返済額も若干高くなることが分かります。

保証料が返金される場合とは?

保証料が返金されるケースは、保証料の支払方法を外枠方式にし、さらに全額繰り上げ返済を行った場合、もしくは借り換えを行った場合です。

住宅ローンの契約の際に決めた借入期間に対して計算された保証料を一括前払いしていることから、全額繰り上げ返済を行ったことにより借入期間が短くなった分返金されるのです。

保証料はいつ返金される?

保証料は、全額繰り上げ返済もしくは借り換えの際、借りていた金融機関への一括返済が終わった後に振り込まれる場合と、全額繰り上げ返済もしくは借り換えをする旨申し出た際に、返金する保証料額が計算され、それを引いた額を一括返済する場合があります。

また、保証料額の返金の際には一定の手数料が必要となるケースもありますので、利用している金融機関へ事前に確認しておくようにしましょう。

保証料が不要な住宅ローン

フラット35は保証料が不要な住宅ローンの代表的な存在ですが、最近では、ネット銀行を中心に保証料不要の住宅ローン商品が多く販売されています。ただし、ここで気を付けていただきたいのは、保証料が不要だからといって、お得になるとは限らないということです。

保証料が不要な金融機関は、その分事務手数料を借入金額の2%と設定しているケースが多く、最終的に保証料を払うよりも高くなる可能性もあり得ます。また、保証料不要の金融機関は、保証料を必要とする金融機関と比べ、審査が厳しいという傾向があることも覚えておきましょう。

また、同じ金融機関でも保証料を必要とする住宅ローンと不要な住宅ローン両方を用意しているところもありますので、比較すると良いかもしれません。

まとめ

住宅ローンを利用する際には、住宅の購入費用以外にさまざまな費用がかかります。そのうちの1つが保証料ですが、それ以外にも印紙税や登記費用、さらには仲介手数料などが発生することもあり、その費用総額もかなりのものになります。

したがって、住宅ローンを申し込む金融機関を選ぶ際には、諸費用がいくらかかるのか、そして最終的な返済総額はいくらになるのかをしっかりとシミュレーションしてから選ぶようにしましょう。

そのうえで無理のない返済計画を立て、余裕ができた際には繰り上げ返済を行うなど、利息負担削減の効果が大きくなるような返済方法を考えていくようにしてください。

(※1)みずほ銀行「みずほ住宅ローン商品概要」

(※2)みずほ銀行「みずほ住宅ローン/みずほネット住宅ローンの保証料など」

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員