更新日: 2024.06.19 定年・退職

3月末に「退職金2000万円」で退職しました。確定申告をすれば「退職金の税金が還付される」と聞いたのですが、そんなことってあるんでしょうか? 退職時に「源泉徴収」は対応済みです

本記事では、退職金2000万円で3月末に退職した人を例に、退職金にかかる所得税の計算方法、どういった場合に確定申告で所得税が還付されるのかについて解説しますので、ぜひ参考にしてください。

執筆者:松尾知真(まつお かずま)

FP2級

退職金から源泉徴収される所得税はいくら?

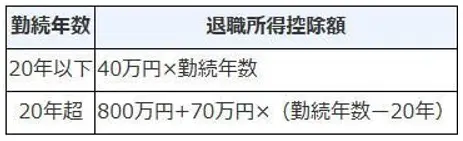

退職金にかかる所得税の計算方法を確認しましょう。まず、「(退職金の額-退職所得控除額)×1/2」で算出される退職所得金額を計算します。退職所得控除額は、勤続20年を境にして計算式が変わるのが大きな特徴です(図表1)。

図表1

国税庁 退職金と税 退職所得控除額

次に、算出した退職所得金額に応じて決まっている図表2の税率を掛け、そこからさらに控除額を差し引きます。「退職所得金額×税率-控除額」の計算式で所得税額が決まります(実際には税額の2.1%が復興特別所得税として上乗せされますが、ここでは省略します)。

図表2

| A 課税退職所得金額 | B 税率 | C 控除額 |

|---|---|---|

| 1000円から194万9000円まで | 5% | 0円 |

| 195万円から329万9000円まで | 10% | 9万7500円 |

| 330万円から694万9000円まで | 20% | 42万7500円 |

| 695万円から899万9000円まで | 23% | 63万6000円 |

| 900万円から1799万9000円まで | 33% | 153万6000円 |

| 1800万円から3999万9000円まで | 40% | 279万6000円 |

| 4000万円以上 | 45% | 479万6000円 |

国税庁 退職金と税 令和5年分所得税の税額表(求める税額=A×B-C)

実際に計算してみます。例えば、勤続30年で退職金2000万円の場合、退職所得金額は退職金2000万円から「800万円+70万円×(30年-20年)」で算出される退職所得控除額「1500万円」を差し引き、さらに1/2を掛け合わせるので「(2000万円-1500万円)×1/2」で「250万円」となります。

この場合、図表2に照らし合わせると、税率10%、控除額9万7500円となるため、源泉徴収額は「250万円×0.1-9万7500円」で「15万2500円」です。「退職所得の受給に関する申告書」を勤め先に提出している人は、所得税分としてこの金額が源泉徴収されます。

【PR】日本財託グループセミナー

確定申告で税金が還付されるのはどんなとき?

計算どおりに源泉徴収されているのに、なぜ確定申告で所得税が還付されることがあるのでしょうか。ポイントになるのは「退職後の収入」や、基礎控除、配偶者控除、社会保険料控除といった「所得控除」です。

通常の給与所得や事業所得は所得控除によって課税される所得が少なくなりますが、退職金はあくまで「分離課税」のため、この所得控除は当初の計算に含まれていません。しかし、もし給与所得などで使い切れなかった「所得控除」が残っていたら、退職所得から差し引くことが可能です。

例えば、先ほどの退職金2000万円の人は、退職年度の年収が600万円、退職後は再就職をせず収入がなかったと仮定します。この人は3月末に退職していますので、年収600万円であれば月50万円の収入が、3月末までで計150万円ほどの収入があるはずです。

給与収入が150万円の人は給与所得控除が55万円のため、150万円-55万円=95万円が実際の所得になり、さらにここから「所得控除」を差し引いて課税所得を計算します。

この人の所得控除は、仮定ですが、基礎控除48万円に配偶者控除38万円、さらには社会保険料控除40万円程度、生命保険料控除も12万円程度は想定可能です。

「社会保険料を40万円も払っていないのでは」と疑問に思うかもしれませんが、3月までは給与から天引きされており、再就職しなければ、配偶者の国民年金保険料や国民健康保険料を支払うこともあるでしょう。

結果として、この仮定においては95万円の給与所得に対し、「48万円+38万円+40万円+12万円=138万円」の所得控除があります。給与所得はゼロになった上に、「138万円-95万円」で「43万円」もの所得控除を使い切れていないことになります。

そのため、確定申告すれば、この金額が退職所得金額から控除され、退職所得分だけで43万円に税率10%を掛けた4万3000円の所得税が還付されるのです。さらに、このケースでは給与所得がゼロのため、3月までもらっていた給与所得から源泉徴収された分も還付されます。

ほかの所得や所得控除がどの程度あるかは、個人によって差がありますが、ほかに収入がなく、医療費控除や寄附金控除などに適用可能なものがあれば、さらに還付額は大きくなります。

このように3月末など年の途中に退職して再就職せず、年末調整がされていない場合は、自ら確定申告をすることで、払い過ぎた所得税の還付を受けられることがあります。いずれにしても退職後収入がない場合は、確定申告の必要がないか確認することが大切です。

まとめ

長年会社勤めをしていると、税金の手続き関係は全て会社を通して行うため、確定申告の必要もなく、退職金の税金も源泉徴収されていれば、あまり意識することはないでしょう。

しかし、退職後再就職せず収入がなくなった場合は、想定外に大きな金額の還付を受けられる可能性があります。まずは、退職後の収入や、源泉徴収された内容などを確かめ、確定申告の必要がないか調べてみてはいかかでしょうか。

出典

国税庁 退職金と税

国税庁 確定申告をすれば税金が戻る方

執筆者:松尾知真

FP2級