公的年金等に関わる税金の計算方法について

1つ目が公的年金等と呼ばれるもので、2つ目がそれ以外の年金(個人で入った年金)です。公的年金等とそれ以外の年金は税金の計算を別に行う必要があります。

公的年金等とは、

1.国民年金法、厚生年金保険法、国家公務員共済組合法などの法律の規定に基づく年金

2.恩給(一時恩給を除きます。)や過去の勤務に基づき、使用者であった者から支給される年金

3.確定給付企業年金契約に基づいて支給を受ける年金

などが該当し、税制優遇が設けられています。

それに対し、個人で入った生命保険契約や生命共済契約に基づく年金、互助年金などは公的年金等とは別で計算します。

公的年金等の収入金額が400万円以下で、公的年金等以外(個人で入っている保険収入などを含む)の所得金額が20万円以下の場合は、確定申告の必要はありませんが、自分で保険等に入っている場合は、税金が還付されることがあるため、一度確認していただきたいと思います。

公的年金に対する税金を計算する際に、公的年金等控除額というものがあります。公的年金等控除額は、公的年金の収入から差し引くことができる額になり、その残高が雑所得となります。

この雑所得は、個人で入った保険金とは別で計算します。また、この公的年金等控除額は、受給者の年齢が65歳以上かどうかで異なります。

今回は、この公的年金等に関わる税金を計算する方法を記載したいと思います。

1級ファイナンシャル・プランニング技能士、CFP認定者

公的年金等とは

公的年金等に該当する項目については、先にあげましたが、具体的には、国民年金、厚生年金、確定給付年金、確定拠出年金があげられます。

国民年金は、国民すべてが対象の国民年金で、20歳から60歳になるまでの40年間の全期間保険料を納めた方は、65歳から満額の老齢基礎年金が支給されます。

令和2年4月分からの年金額 78万1700円ですが、途中で保険料を免除された方などは、支給額が変わってきます。また、保険料の未納期間は年金額の計算の対象期間になりません。満額をもらうためには、40年間保険料を納付しなくてはいけませんが、10年保険料を納付していれば老齢基礎年金の受給資格があります。

厚生年金、確定給付年金、確定拠出年金は、会社に勤務する人で、その会社がその制度を導入しているかどうかで変わってきます。そして受給額も大きく変わってきます。

どれくらい違うかはその方の現役時代の収入に連動しているため、一概には言えませんが、老齢基礎年金の同額以上の金額を受給ができる方もいます。

公的年金等控除額

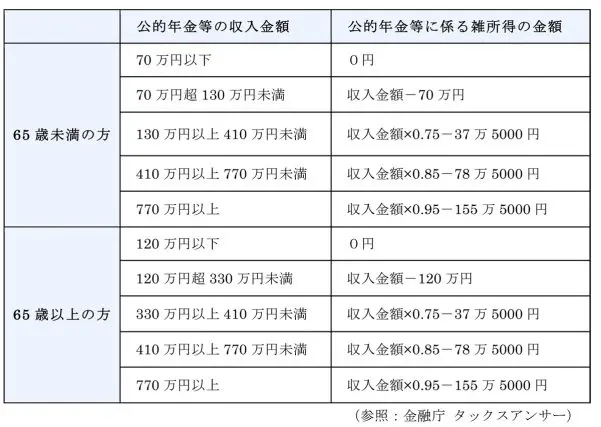

先に記載したように公的年金等控除額は、受給者の年齢が65歳以上かどうかで異なります。公的年金等に関わる雑所得の速算表(令和元年分)は以下のとおりです。

例えば、公的年金等の収入が200万円、保険の年金(その他の雑所得)が240万円(経費(※)140万円)である場合、

65歳未満の方は、公的年金等200万円×0.75-37万5000円=112.5万円・・A

その他の雑所得 240万円-140万円=100万円・・B

A+B=212.5万円 ・・・この金額に対して税金がかかる

別途所得税の計算表より計算すると11.5万円の税額

65歳以上の方は、 公的年金等 200万円-120万円=80万円・・C

その他の所得 240万円-140万円=100万円・・D

C+D=180万円・・・この金額に対して税金がかかる

別途所得税の計算表より計算すると9万円の税額

このように公的年金等は控除額が設定されていますが、65歳以上かどうかで公的年金等控除額が違うため、税額が変わってきます。

(※) 保険年金の掛け金として払い込んだお金が経費となります

執筆者:高畑智子

1級ファイナンシャル・プランニング技能士、CFP認定者