医療費控除を確定申告する際に必要な書類って?

今回はその一つである医療費控除について、必要書類などを確認してみたいと思います。

ファイナンシャル・プランナー

住宅ローンアドバイザー ,宅地建物取引士, マンション管理士, 防災士

サラリーマン生活24年、その間10回以上の転勤を経験し、全国各所に居住。早期退職後は、新たな知識習得に貪欲に努めるとともに、自らが経験した「サラリーマンの退職、住宅ローン、子育て教育、資産運用」などの実体験をベースとして、個別相談、セミナー講師など精力的に活動。また、マンション管理士として管理組合運営や役員やマンション居住者への支援を実施。妻と長女と犬1匹。

医療費控除の必要書類

医療費控除を申請する場合に必要な書類は、以下の4つになります。

1、確定申告書

2、医療費控除の明細書

3、源泉徴収票

4、マイナンバーの記載

それでは、それぞれの必要書類に関する注意点などを確認してみましょう。

1、確定申告書

お近くの税務署に用紙を直接取りに行ったり、郵送で取り寄せることも可能ですが、便利な方法としては、国税庁ホームページの「確定申告等作成コーナー」で必要となる金額等を入力することで、比較的簡単に確定申告書が作成できます。また、用紙をダウンロードして記入することもできます。

確定申告書にはAとBの2種類があります。

確定申告書Aは、所得が給与所得と公的年金やその他の雑所得のみに対応しています。

つまり、会社員や公務員、アルバイト・パート、公的年金のみの方が確定申告をする場合に利用することが多い様式です。会社員などが住宅ローン控除の初年度に確定申告する場合やふるさと納税の寄付金控除の申請をする場合などには、通常こちらの様式を使います。

また、前年の申告納税額が15万円以上の場合に必要となる予定納税がないこともA様式を使用する条件となります。

確定申告書Bは、給与所得や雑所得に限らず、全ての所得に対応しており、誰でも使用できる確定申告書となります。つまり、事業所得や不動産所得などがある場合や予定納税が必要となる方などが利用します。

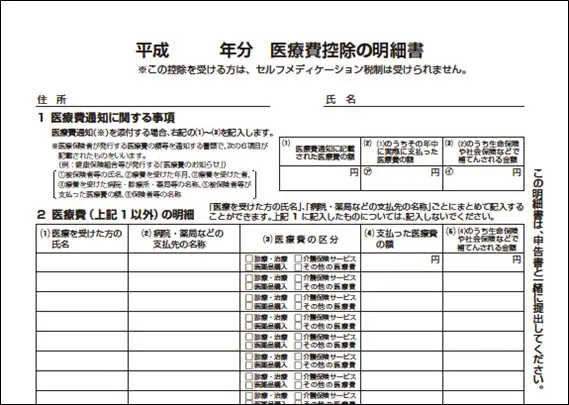

2、医療費控除の明細書

平成29年分の確定申告から、「医療費の領収書」の提出に代わって、「医療費控除の明細書」の提出が必要となりました。ただし、医療費の領収書は自宅などで5年間保存する必要があります。後々、税務署から領収書の提示を求められる可能性もありますので、しっかりと保管しておきましょう。

医療費控除の明細書は、国税庁のホームページからダウンロードできます。

また、国税庁のホームページから入手できる「医療費集計フォーム」(Excel)に入力して、集計することもできます。そのデータは、確定申告等作成コーナーで直接読み込むことができるため、医療費の領収書の枚数が多い場合には非常に便利です。

さらに、各健康保険組合や協会けんぽから送付される「医療費のお知らせ(医療費通知書)」を添付することで、医療費の明細の記入を省略することが可能です。

3、源泉徴収表

会社員などで年末調整をした場合には、会社から交付される源泉徴収票を提出します。提出する源泉徴収票は原本とされており、コピーの提出は不可となります。万が一、紛失などした場合には、早めに会社に再発行を依頼しておく必要があります。

また、共働き夫婦の場合には、どちらが医療費控除を申請した方が有利なのか迷う場合がありますが、基本的には税率が高くなる可能性のある収入が多く、所得税を多く収めている方が申請するほうが有利となります。

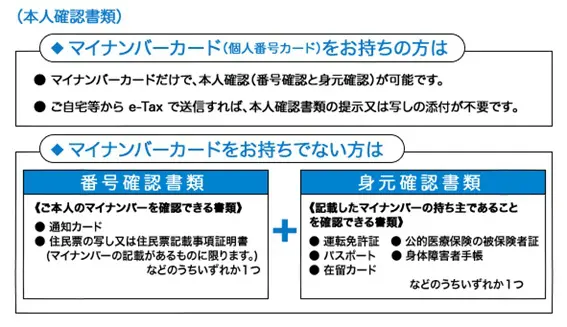

4、マイナンバー

確定申告書を税務署へ提出する際には、毎回「マイナンバーの記載」と「本人確認書類の提示または写しの添付」が必要となります。下記の図の通り、マイナンバーカード(個人番号カード)を持っている場合は、マイナンバーカードだけで本人確認が可能です。

持っていない場合は、番号確認書類(通知カード、住民票などいずれか一つ)と身元確認書類(運転免許証、パスポートなどいずれか一つ)の2つが必要となります。

≪国税庁 平成30年度確定申告特集より引用≫

過去にさかのぼって申請する場合

医療費控除は、過去5年分についてさかのぼって申請することができます。ほぼ毎年税法が改正され、確定申告書等の様式が変更となっているため、さかのぼって申請する際には、その年分の様式での提出が必要となります。

また、修正申告(確定申告した税額等が実際より少なかった場合に正しい額に訂正する)や更正の請求(確定申告した税額等が実際より多かった場合に正しい額に訂正する)の際には、それぞれ修正申告書や更正の請求書が必要となります。

医療費控除を申請する方法について

確定申告書の提出方法は、(1)税務署に持参、(2)郵送、(3) e-Taxの3つの方法があります。提出先は、通常は住所地により指定される管轄税務署となります。確定申告が初めてでわからない場合などには、インターネットなどで管轄税務署を確認しておきましょう。

税務署に持参した場合には、申告書の控えに収受印を押印してもらい、一定期間保管しておくことをお勧めします。同じく、e-Taxの場合でも送信履歴を保管しておくことができます。

また、郵送の場合には、確定申告書が法律上「信書」に当たるため、郵便物(第一種郵便物)または「信書便物」の扱いで送らなければなりません。宅配便などの「荷物」扱いでの送付は禁止ですので注意しましょう。

まとめ

所得税の確定申告の期限は、基本的には毎年2月16日から3月15日となります。ただし、医療費控除などの「還付申告」については、例年1月1日から申請が可能となっています。

確定申告が初めての方にとっては、少し煩わしいような感じもありますが、国税庁の「確定申告書等作成コーナー」などは非常に利用しやすく作られていますので、比較的簡単に確定申告書等の必要書類を作成することができます。ぜひ一度試してみることをお勧めいたします。

執筆者:高橋庸夫

ファイナンシャル・プランナー