医療費控除で返ってくるお金はどれくらい?

酒井FP綜合事務所/お金工房わなび所属

2級FP技能士、AFP(日本FP協会認定)

「お金のことをもっと身近に感じてほしい!」をモットーに、“手帳”を使った人生設計の方法や、知っててよかったお金の話セミナーをはじめ、年間50回以上の講演を行う。

専門用語を使わないわかりやすい説明を心がけている。

http://www.fp-sakai.com

目次

その診察は医療費控除の対象になる?

医療費控除の計算の前に、知っておきたいことがあります。医療費控除の対象は、けがや病気の治療に支払った医療費のみということです。

つまり、病気の予防をするための治療には、医療費控除は適用されません。ご自身が行った診察が医療費控除の対象になっているか、申請の前に知る必要があります。

・医療費控除の対象となる診察の例

では、医療費控除の対象になる診察の例を見ていきましょう。国税庁によると、以下のようなケースが控除の対象となります。

・医療機関に支払った治療費

・治療に必要な医薬品の購入

・医療機関への交通費(原則は公共交通機関)

・入院時の食事療養、生活療養にかかる費用負担

・医師または歯科医師による診療または治療の対価

・妊娠から産後までに必要な出産費用

・あんま、指圧、はり、きゅうの施術費用

・治療に直接必要な松葉づえや義手、義足などの購入費用

・医師の証明がある6ヶ月以上の寝たきりの人に必要なおむつ代

・訪問介護ステーションの利用料

・老人保健施設、療養病床の利用料(介護費・食費・居住費の自己負担分)

・特別養護老人ホームで受けた介護費、食費、居住費の自己負担分の半額

・ケアプランに基づく在宅介護サービスを医療系サービスとあわせて受ける場合の介護費自己負担分

・特定保健指導のうち、一定の積極的支援の対象者が負担する特定健診

このように、治療や診察に必要な費用や、医師からの指示を受けた医療行為について医療費控除が適用されることが分かります。

また、医療機関へ通院する際に必要な交通費や、かみ合わせが悪い場合の歯列矯正(美容目的ではない)、視力回復レーザー手術(レーシック手術)も、医療費控除の対象です。知っておくと得する知識ですよね。

なお、上記以外の治療として認められない費用は、医療費控除が適用されませんので注意が必要です。

医療費控除を計算するステップ

医療費控除があることは知っていても、計算方法まで把握している人は多くはないかもしれません。医療費控除の金額の求め方を見ていきましょう。

・1年間の医療費計算

まず、医療費控除の対象となるのは、本人または本人と生計を一にする(※)配偶者や、他の親族のために支払った医療費です。対象となる人について、その年の1月1日から12月31日までの間に支払った医療費の合計金額を医療費控除の基礎とします。

※「生計を一にする」とは同居している親族のほか、別居している未婚の子も含みます。

・医療費控除の対象となる金額

では、医療費控除の計算方法を見ていきます。

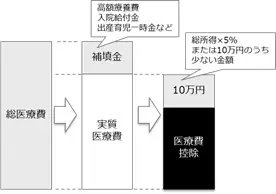

実際に支払った医療費から、

(1)保険金などで補てんされる金額と

(2)10万円(その年の総所得金額等が200万円未満の人は総所得金額等の5%)

を所得税から差し引きます。

所得税から控除できる金額は、最高で200万円までです。

つまり、医療費控除の計算式は、

「(1年間に支払った金額(※給付金、保険金等を差し引いた額)-10万円または年間所得の5%のうち低い方)=医療費控除額(上限200万円)」

となります。

※生命保険から支給される入院給付金や健康保険などで支給される高額療養費・家族療養費・出産一時金等を1年間に支払った金額から差し引いた額を1年間に支払った金額とします。

・還付金額を知りたい場合は所得税率を確認しよう

ここまで医療費控除の金額を計算する方法をお伝えしていきましたが、控除とはあくまで「収入-控除=所得」の過程で使用されるものであり、医療費控除を実際に納める税額から差し引くことはできません。

では、実際に還付金額を計算したいときはどうすればよいでしょうか。方法を詳しく解説していきます。

・所得税額から「医療費に所得税率をかけたもの」を引く

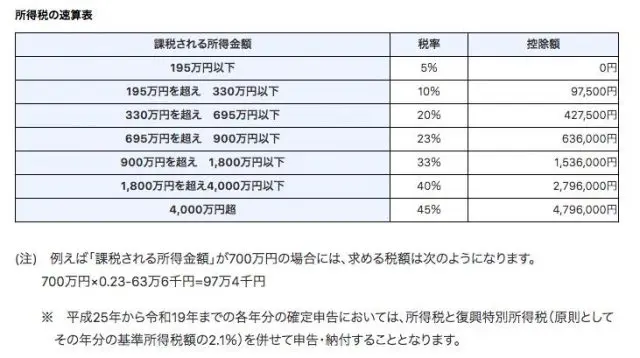

医療費控除を適用した場合に、実際に受け取ることができる還付金額は、医療費控除の額に自分の所得税率をかけることで、簡単に計算できます。所得税率は所得の金額に応じて5〜45%と高くなり、所得税を多く納めている人ほど還付金が多くなります。

【図1】

(※国税庁HP「所得税の速算表」より引用)

図1は、所得税の速算表ですが、医療費控除の還付金を計算する場合にも利用できます。

実際に還付金を求めるには、「医療費控除の還付金=医療費の控除の金額×所得税率」という式を用いて還付金を求めることができます。

課税所得500万円と1000万円で医療費50万円では還付金額はいくら違う?

では、具体的な金額を当てはめて計算してみましょう。以下のようなケースで、それぞれ課税所得が500万円と1000万円の場合の、還付金額を計算します。

・1年間にかかった医療費は20万円

ただし、給付金等を差し引いたあとの金額です。先述のとおり、年間所得が200万円以上の人は、支払った医療費から10万円を差し引いた額が医療費控除の金額となります。今回の医療費控除額は、所得が500万円と1000万円のケースのどちらでも10万円です。

・課税所得が500万円(所得税率20%)の場合

医療費控除10万円×所得税率20%=2万円が還付されます。

・課税所得が1000万円(所得税率33%)の場合

医療費控除10万円×所得税率33%=3万3000円が還付されます。

あわせて知っておきたい、セルフメディケーション税制

セルフメディケーション税制とは、医療費控除の特例として、2017年から導入されました。納税者本人または生計を一にする親族のために、下記医薬品(※)を購入し、その年中に健康の保持増進及び疾病の予防へ取り組んでいる場合に適用される制度です。

この制度の対象となる医薬品(※)を購入した場合には、医療費控除に代わり所得控除を受けることができます。なお、厚生労働省によれば、利用には以下のような条件があります。

・購入額が世帯で年間1万2000円以上

・対象限度額は8万8000円

・医療費控除を受けていないこと(セルフメディケーションとの選択制)

(※)セルフメディケーション税制の対象となる特定一般用医薬品等購入費とは、次の医薬品である一般用医薬品等(新医薬品に該当するもの及び人の身体に直接使用されることのないものを除きます)のうち、医療保険各法等の規定により療養の給付として支給される薬剤との代替性が特に高いものとして厚生労働大臣が財務大臣と協議して定めるものの購入の対価をいいます。

(1)その製造販売の承認の申請に際して既に承認を与えられている医薬品と有効成分、分量、用法、用量、効能、効果等が明らかに異なる医薬品

(2)その製造販売の承認の申請に際して(1)の医薬品と有効成分、分量、用法、用量、効能、効果等が同一性を有すると認められる医薬品

医療機関の受診よりも、スイッチOTC対象の医薬品を購入することが多かった年に、利用するとよいでしょう。

医療費控除を利用するなら還付申告を忘れずに

「医療費控除をしてみたい」とは思うものの、国税庁のHPを見てもややこしくてよく分からないという人が多いのが現状です。「今年は医療費がかかって大変だった」という人にこそ、医療費控除を知ってほしいと思います。

高額療養費制度や傷病手当金など公的保険制度の手当や、民間の保険からの給付を利用しても家計の負担が大きかった年には、確定申告で医療費控除を申告しましょう。

なお確定申告には、

・医療費または医薬品の領収書

・医療費控除に関する明細書

が必要です(※)ので忘れずに保管しておいてくださいね。還付申告は医療費を使った年から5年以内に行ってください。

(※)平成29年分以後の確定申告書を提出する場合

医療費の領収書から「医療費控除の明細書」を作成(注1)し、確定申告書に添付してください。医療保険者から交付を受けた医療費通知(注2)がある場合は、医療費通知を添付することによって医療費控除の明細書の記載を簡略化することができます。

なお、医療費控除の明細書の記載内容を確認するため、確定申告期限等から5年を経過する日までの間、医療費の領収書(医療費通知を添付したものを除きます)の提示または提出を求める場合があります。

(注1)経過措置として、平成29年分から令和元年分までの確定申告については、明細書を確定申告書に添付せず、領収書を確定申告書に添付するか、確定申告書を提出する際に提示することによることもできます。

(注2)医療費通知とは、医療保険者が発行する医療費の額等を通知する書類で、次のすべての事項の記載があるもの(後期高齢者医療広域連合から発行された書類の場合はまる3を除く)及びインターネットを使用して医療保険者から通知を受けた医療費通知情報でその医療保険者の電子署名並びにその電子署名に係る電子証明書が付されたものをいいます。

1.被保険者等の氏名 2.療養を受けた年月 3.療養を受けた者 4.療養を受けた病院、診療所、薬局等の名称 5.被保険者等が支払った医療費の額 6.保険者等の名称

まとめ

・医療費控除の対象となる診察を知っておくことが大切

・予防や治療に必要とならない診察は控除の対象外

・家族の医療費も医療費控除の対象となる

・還付額は「医療費控除額×所得税率」で求めることができる

・健康増進に意欲的な方には、セルフメディケーション税制

・還付申告を忘れずに

出典

※国税庁HP「No.1122 医療費控除の対象となる医療費」

国税庁HP「No.2260 所得税の税率」

厚生労働省HP「セルフメディケーション(自主服薬)推進のためのスイッチOTC薬控除(医療費控除の特例)の創設」

執筆者:中西雅也

酒井FP綜合事務所/お金工房わなび所属