先輩が「株の配当金は申告したほうが得!」と言うのですが、本当?

それでも、上場企業は年に1回か2回、配当金を出しているところが多いので、配当金という形で所得を得ることはできます。これが「配当所得」です。

個人が獲得した所得には、原則として所得税や住民税などが課されますが、所得の内容により課税方式は異なります。特に上場株式などから生じる配当所得は、税務申告をしてもしなくてもよく、さらに所得税と住民税で異なる課税方式を選択することもできるという複雑な制度となっています。

そこで、今回は株の配当金は申告したほうが得かどうかを考察します。

なお、実際にはさまざまなケースがあり、損得を厳密に追求するとかえってわかりにくくなるため簡略化します。また、税金の計算では復興特別所得税は考慮しないこととします。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

上場株式等の配当金の課税方式

上場株式などの配当所得は、「申告不要制度」「申告分離課税」「総合課税」の3つの課税方式から任意に選択することができます。

さらに、2017年分の配当所得から、「所得税と住民税で異なる課税方式を選択できる」ことが明確化されました。このため、課税方式の選択のしかたによって、経済的な損得が生じることになります。

では、配当所得は、どのような場合にどの課税方式を選択すると得なのでしょうか。ベースとなるのは、配当所得の課税方式によって異なる「税率」ですが、所得税の原則が「累進課税方式」であるため、給与所得や事業所得など他の所得の状況などによりケースバイケースとなります。

配当金は、NISA口座を除き、支払われるときに所得税15%(他に復興特別所得税0.315%)と住民税5%が源泉徴収されます。申告不要制度を選択する、つまり所得税の確定申告をしなければ、源泉徴収されたままの税額で納税が完了します。

「申告分離課税」を選択した場合は、受取配当金から源泉徴収された税額を、他の所得とは分離して申告することになります。それならわざわざ申告することもないのではと思われるかもしれませんが、申告するメリットもあります。主なメリットとして、上場株式の売買で損失が生じた場合に、「申告分離課税」を選択した配当所得と損益通算ができるため、配当所得が少なくなり、所得税・住民税の軽減効果が生じることがあげられます。

もう1つの課税方式、「総合課税」を選択した場合は、配当所得を給与所得や事業所得など他の所得と合算し、総所得金額として申告することになります。このときに、「配当控除」という、税額控除の適用を受けられるメリットがあります。

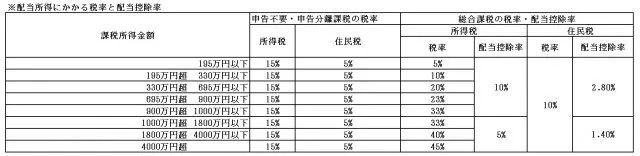

国内上場株式などの配当控除額は、配当所得の金額に対して、課税総所得金額などが1000万円以下の部分については所得税10%・住民税2.8%。1000万円超となる部分については、所得税5%・住民税1.4%を乗じた額となります。したがって、「総合課税」を選択した場合は、この控除率を差し引いた税率が実質的な税率となります。

所得税は、合計所得金額から「社会保険料控除や扶養控除などの所得控除」を差し引いた後の課税総所得金額を基に計算されます。次の表のように5%から45%の超過累進税率が適用されるため、課税総所得金額が900万円を超えなければ、「総合課税」の選択が有利になります。

一方、住民税で「総合課税」を選択した場合は、その所得割の税率10%が一律に適用されるため配当控除率を差し引いても7.2%以上の税率となり、課税所得の多寡にかかわらず源泉徴収された5%との差額分だけ税負担が大きくなってしまいます。

ただし、住民税で所得税と異なる課税方式を選択するには、住民税の申告が必要です。配当所得について所得税は申告して住民税は申告しない場合も、「申告しない」旨を記載した書面の提出が必要になります。

住民税の申告方法は自治体によって異なるため、住んでいる市区町村役場で確認しましょう。一部の市区町村では、上場株式などの所得について「所得税では申告して住民税では申告しない人」向けに専用の用紙が用意されています。

配当金はどの課税方式を選択すれば有利か

有利になることが多いケースとして考えられるのは、所得税は「総合課税」を選択して、住民税は「申告不要制度」を選択する方法です。

ただし、上場株式などの配当所得は、「申告分離課税」を選択すると上場株式などで生じた譲渡損失との損益通算・3年間の繰越控除が可能になります。そのため、給与所得者が株の売買で損をしている場合は、所得税・住民税とも「申告分離課税」が有利になる可能性が高くなります。

一方、専業主婦(夫)やパート勤務などで配偶者の扶養に入っている場合は、配当所得を申告することで、配偶者が配偶者控除などを受けられなくなったり、健康保険の被扶養者から外れてしまったりする可能性があります。結果的に「申告不要制度」を選択するのが最も有利になることもあります。

また、自営業者や年金生活者などの場合は、住民税の申告をすることで、国民健康保険料などに影響します。国民健康保険料などの算出方法は自治体ごとに異なり、一般に住民税の均等割、所得割、資産割りなど複数の方法を用いて算出されます。基本的に、「所得割」という、所得に応じて負担する方法は、ほとんどの自治体で採り入れられています。

このため、配当所得を申告することで総所得金額などが増加し、国民健康保険料などの負担増となる可能性があります。

したがって、所得税では「申告分離課税」や「総合課税」を選択しても、住民税では「申告不要制度」を選択するほうが税金・社会保険料を合わせた負担は軽くなるケースが生じます。そのボーダーラインがどこにあるかは、国民健康保険料などの算出方法が自治体ごとにまちまちですので、該当する場合は住んでいる市区町村で確認する必要があります。

このように、配当所得の課税方式の選択のしかたによっては税金や社会保険料など、家計の経済的な負担が変わります。そのため、総合的に判断することが大切です。

Text:FINANCIAL FIELD編集部