投資を始める前に!理論的にはもうかるドルコスト平均法を検証してみた。

ドルコスト平均法が確実な投資方法であることについては、評価が固まっていますし、皆さんも投資信託の買い付けなどで、すでに行っていると思います。

この記事では、「ドルコスト平均法=定額購入法」の強みを最大限に発揮する、投資の仕方を検討したいと思います。

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー

東京の築地生まれ。魚市場や築地本願寺のある下町で育つ。

現在、サマーアロー・コンサルティングの代表。

ファイナンシャル・プランナーの上位資格であるCFP(日本FP協会認定)を最速で取得。証券外務員第一種(日本証券業協会認定)。

FPとしてのアドバイスの範囲は、住宅購入、子供の教育費などのライフプラン全般、定年後の働き方や年金・資産運用・相続などの老後対策等、幅広い分野をカバーし、これから人生の礎を築いていく若い人とともに、同年代の高齢者層から絶大な信頼を集めている。

2023年7月PHP研究所より「70歳の現役FPが教える60歳からの「働き方」と「お金」の正解」を出版し、好評販売中。

現在、出版を記念して、サマーアロー・コンサルティングHPで無料FP相談を受け付け中。

早稲田大学卒業後、大手重工業メーカーに勤務、海外向けプラント輸出ビジネスに携わる。今までに訪れた国は35か国を超え、海外の話題にも明るい。

サマーアロー・コンサルティングHPアドレス:https://briansummer.wixsite.com/summerarrow

ドルコスト平均法とは?

ドルコスト平均法とは、株式や投資信託などの変動制金融商品を「定期的に」「継続して」、「一定額ずつ」購入する方法です。

「定期的に」「継続して」という長期積み立ての方法と、「一定額ずつ」買い続けることで、株価の安いときに多く、高いときに少なく購入し、平均購入単価を低くするという方法を兼ね備えています。

それでは、実際どのくらいのメリットがあるのか、具体的な数値をもとに検証してみましょう(とりあえず、この検証は手数料ゼロとして行います)。

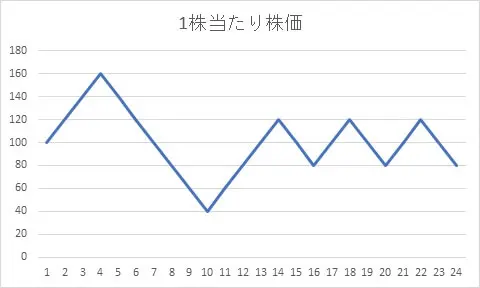

まず、以下のグラフのような単純化したモデルを使い、24ヶ月の間に株価が100円を起点に160円から40円の間を往復するボックス相場を想定します。

この場合、次の2つの方法で、はじめの12ヶ月に買い付けを行い、あとの12ヶ月で売却をした場合の収支を比較します。

買い付け方法

(1)ドルコスト平均法=定額購入法

毎月100円ずつ株式を買い付ける。

(2)定量購入法

毎月1株ずつ株式を買い付ける。

※ドルコスト平均法の累計購入単価は、端数を含めた数値によって算出。表においては便宜上、ドルコスト平均法の月ごとの買い付け株数、その合計、累計購入単価は、小数点第三位を四捨五入した数値で表示。

この場合、以下の通り、

ドルコスト平均法:85.39(12ヶ月間の平均累積購入単価(円/株))

定量購入法:100 (12ヶ月間の平均累積購入単価(円/株))

ドルコスト平均法の方が、定量購入法より約15%安く購入することができます。今度は、後半の12ヶ月で毎月少しずつ売却する場合の単価を計算します。

この場合、以下の通り

ドルコスト平均法:97.96(12ヶ月間の平均累積購入単価(円/株))

定量購入法:100(12ヶ月間の平均累積購入単価(円/株))

定量売却法の方が、ドルコスト平均法より、約2%高く売ることができます。

長期購入、長期売却の場合の最善の方法は?

長期購入、長期売却の場合、購入はドルコスト平均法、売却は定量売却法を行うのが最善で、平均単価ベースで100-85.39=14.61円の利益を上げることができます。

はじめのグラフのように、株価は100円を起点に160円と40円を往復するボックス相場ですから、普通に考えるとプラスマイナスゼロでもおかしくありません。

これは、ドルコスト平均法で安いときに多く買って、高いときに少なく買う、そして、定量売却法で高いときに多く売って、安いときに少なく売る効果が表れたものです。

これを逆にして、定量購入法で買い、ドルコスト平均法で売った場合、利益はマイナス2.04%になってしまいます。買い方、売り方の違いにより、同じ株価の動きでも、合計14.61+2.04=16.65%もの差が出てしまいます。

いかに買い方、売り方が重要かということがわかります。

上記では、売り方を長期売却で考えましたが、ドルコスト平均法で安く買っておけば、株価が高値を付けたとき(この表では、14ヶ月目の120円)に一括売却すると、もっと大きな利益が出ます。

たとえ、そこで売りそこなっても、買値が安いので、株価が下落に転じたときでも売りやすくなります。

ドルコスト平均法の注意点

ただし、ドルコスト平均法は、万能ではありません。注意点とその対処方法を挙げたいと思います。

〇ドルコスト平均法は一方的な下げ相場では機能しません。

株価が一方的に下がり続ける場合は、いかに安く買ったからといっても利益は出ません。ドルコスト平均法で利益を出すためには、上記のようなボックス相場か、下げたあとにある程度、株価が反騰する相場である必要があります。

〇投資信託の場合、信託報酬手数料に要注意!

信託報酬手数料は投資信託の運用会社、販売会社などの運用・管理に対する手数料で、これは、一定期間に何%という形でかかります。

端的にいえば、年率1%の信託報酬手数料でも、10年持ち続ければ10%になります。ドルコスト平均法は長期保有を前提とした投資方法であり、株価が下がった場合は、積み立てをしながら株価の反騰を待つ必要があります。

すなわち、長期運用が大前提になるので、少しでも信託報酬手数料の安い商品を選ぶ必要があります。

そうでないと信託報酬手数料で利益が飛んでしまうか、または、赤字になりかねません。

上記の点を考慮した場合、

日経平均ETF、TOPICS ETF、または、ニューヨークダウETFのようなインデックス・ファンドに投資をするのが、ドルコスト平均法の強みを生かす方法です。

インデックス・ファンドは運用・管理の手間がかからないので、信託報酬手数料が低く抑えられています。また、日経平均は日本経済、ニューヨークダウはアメリカ経済にリンクしており、今までも、リーマンショックのように急落することはあっても、その後、株価は回復しています。

これらのインデックス・ファンドが下がり続けるということは、日本経済またはアメリ経済が破綻してしまうことに等しいので、それは歴史的にもまず起こりえないと考えられるからです。

この記事で挙げたポイントを踏まえて、積み立て投資をしてみてはいかがでしょうか?

Text:浦上 登(うらかみ のぼる)

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー