これらは、老後資金などにあてるために、比較的安全に投資ができる投資手段でもあります。この長期間にわたり決まった金額で定期的に投資することで、投資リスクを少なくする方法を「ドルコスト平均法」といいます。

今回は、ドルコスト平均法について、その特徴を見ていきましょう。

一級ファイナンシャル・プラニング技能士、CFP、相続診断士、証券外務員(2種)

早稲田大学大学院を卒業して精密機器メーカーに勤務。50歳を過ぎて勤務先のセカンドライフ研修を受講。これをきっかけにお金の知識が身についてない自分に気付き、在職中にファイナンシャルプランナーの資格を取得。30年間勤務した会社を早期退職してFPとして独立。「お金の知識が重要であることを多くの人に伝え、お金で損をしない少しでも得する知識を広めよう」という使命感から、実務家のファイナンシャルプランナーとして活動中。現在は年間数十件を越す大手企業の労働組合員向けセミナー、およびライフプランを中心とした個別相談で多くのクライアントに貢献している。

投資信託に毎月積立投資をする例

ドルコスト平均法の特徴を確かめるために、以下のように、基準価格が推移する投資信託Aに3年間にわたり毎月積立投資を行った例を取り上げます。

●毎月定期的に1万円ずつ投資信託Aを3年間購入し続けます。

●投資信託Aの基準価格は、1万円→1万1000円→1万2000円→ …… 2万円→1万9000円→1万8000円→ …… 8000円→9000円→1万円→ …… 2万1000円のように上下し、毎月1000円ずつ推移することとします。

基準価格とは、投資信託1万口あたりの価格をいいます。したがって、1ヶ月後に基準価格が1万1000円になったときに投資額1万円で購入できる口数は、

1万(口)÷11000(円)×投資額1万円=9091(口)

となります。同様に、2ヶ月後に基準価格が1万2000円となったら、

1万(口)÷1万2000(円)×投資額1万円=8333(口)

となり、基準価格の上昇とともに購入できる口数は減少していきます。

一方、基準価格が8000円まで下落したときの購入口数は、

1万(口)÷8000(円)×投資額1万円=1万2500(口)

のように多く購入できます。

このように3年間(36ヶ月)にわたり購入し続けた場合の基準価格の推移と購入口数の関係が図1です。

【図1】

このグラフから分かることは、基準価格が上昇するにつれて購入する口数が減り、逆に基準価格が下落するにつれて購入する口数が増えていくということです。

ドルコスト平均法で損益はどうなる?

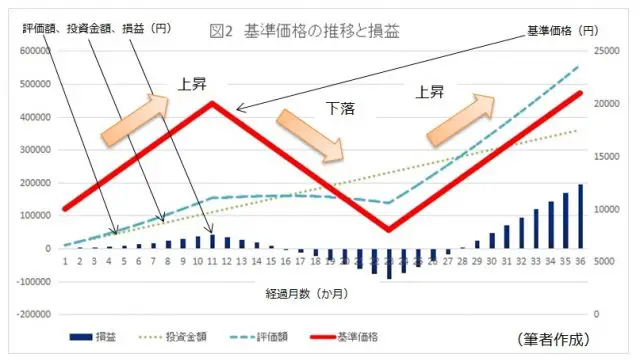

次に、投資信託Aに投資し続けた結果、評価額が基準価格の推移とともにどのように増えて、投資金額との差である損益がどのように変化するかを見ていきましょう。

1ヶ月後(2ヶ月目)に基準価格が1万1000円になったときの評価額と投資金額、損益は次のようになります。

評価額(円)=基準価格(円)÷1万(口)×購入している口数(口)

=1万1000(円)÷1万(口)×19091(口)=2万1000(円)

投資金額(円)=投資額1万円×2(ヶ月)=2万(円)

損益(円)=評価額(円)-投資金額(円)=1000(円)

2ヶ月後に基準価格が1万2000円になったときの評価額、投資金額、損益はそれぞれ次のようになります。

評価額(円)=3万2909(円)

投資金額(円)=3万(円)

損益(円)=2909(円)

同様にして、3年間にわたり基準価格の推移に対して、評価額、投資金額、損益をグラフに表したのが図2です。

【図2】

このグラフを考察すると、ドルコスト平均法の特徴が見えてきます。

●初めに基準価格が上昇する局面では、評価額が投資金額を上回り、損益はプラス(評価益)となって徐々に増えていきます。

●基準価格が下落に転じる局面では、評価額はほぼ横ばいで変わらず、評価益が減っていきます。そして途中から損益はマイナス(評価損)となって増えていきます。仮にこのような下落局面で、途中で売却してしまうと、売却損が出る恐れがあります。

●基準価格が再び上昇する局面となると、図1から分かるように購入している口数が大きくなっていることから、評価額は急峻に上昇しています。評価額はすぐに投資金額を上回り、その後は評価益が大きく増えていきます。

●この例では、図2の36ヶ月目(3年間)に投資した金額36万円に対して、評価額は約56万円(左目盛り)となり、評価益は約20万円となりました。

終わりに

図2で見てきたように、ドルコスト平均法では、長期にわたって積立投資をし、上昇局面のタイミングで売却することで売却益を得ることができます。

基準価格が下落する局面ではたくさん口数が買え、次の上昇局面で大きく評価額が上昇するというメリットもあります。一方、下落局面であわてて売却すると、売却損を出す恐れがあるというデメリットもあります。

このように売却時のタイミングは重要です。老後資金や教育資金などの資産形成のために、積立投資をしている方は多いと思います。みなさんもドルコスト平均法の特徴をよく理解して、積立投資で売却益を出せるようにしましょう。

執筆者:村川賢

一級ファイナンシャル・プラニング技能士、CFP、相続診断士、証券外務員(2種)