物価高・金利高は株価を押し下げる!? 巡航速度という考え方を身につけておこう

前回は、コロナショック後の大規模な金融緩和政策が、結果的にスタグフレーションを引き起こし、これが株式市場にとってリスク要因の1つになっている可能性があることについてお伝えしました。この動きは、通常現れる、金融相場から業績相場への移行局面とは少し異なる点があり、コロナショック後の相場が従来の相場と比べて頭を悩ますものとなっていると考えることもできます。

ただし重要なのは、そこに意識を向け過ぎるのではなく、基本に立ち返ることの大切さです。資産運用初心者の方にとっては、この感覚がまだ養えていないと思いますので、今回はコロナショック後の金融相場から業績相場に移行する局面で、どのような点を軸に据え、長期投資を行っていけばいいかについてお伝えしていければと思います。

ファイナンシャル・プランナー(CFP)

明治大学法学部法律学科を卒業後、金融機関にて資産運用業務に従事。

ファイナンシャル・プランナー(FP)の上級資格である「CFP®資格」を取得後、2007年に開業。

子育て世帯や退職準備世帯を中心に「暮らしとお金」の相談業務を行う。

また、全国商工会連合会の「エキスパートバンク」にCFP®資格保持者として登録。

法人向け福利厚生制度「ワーク・ライフ・バランス相談室」を提案し、企業にお勤めの役員・従業員が抱えている「暮らしとお金」についてのお悩み相談も行う。

2017年、独立行政法人日本学生支援機構の「スカラシップ・アドバイザー」に認定され、高等学校やPTA向けに奨学金のセミナー・相談会を通じ、国の事業として教育の格差など社会問題の解決にも取り組む。

https://fpofficekaientai.wixsite.com/fp-office-kaientai

巡航速度に戻ることを目的にしているのが、今回のアメリカにおけるテーパリングと利上げ?

結論からいうと、コロナショック後の金融緩和政策の下では、金融相場と業績相場の様相が通常のパターンと異なるため、原理原則に忠実に物事を組み立てながら考えていけばいいということになります。

通常、何らかの金融ショックや経済ショックが起こると、金融当局は金融緩和政策を実施するため、低金利の追い風を受け、株式市場は活況を取り戻すように上昇していきます。そして、実体経済が回復し、もうそろそろ自立に向けた支援は必要ないと金融当局が判断しだすと、テーパリングや政策金利の引き上げを通じ、実体経済の自走局面が始まります。

このようなことから、金融緩和政策の下で繰り広げられる相場を金融相場、実体経済が自走し、企業の業績に基づいて株価が上昇していく相場を業績相場と呼んだりします。

ただ、前回お話したように、今、目の前で起こっているアメリカの経済状況はというと、足元の景気が弱含んできているにもかかわらず、物価が高水準で高止まってきているといった、いわゆる「悪い物価の上昇」、つまり「スタグフレーション」の懸念が指摘されるようになっています。

このため、金融相場が終わる局面で、株式市場に余計な波乱要因が生まれているわけですが、「物価が上がっているから、企業業績は悪化するだろう」と考える人はもちろんいるでしょうし、一方で「これから利上げが実施されるわけだから、企業活動は低下していくだろう」と考える人もいるかと思います。これらは間違いではありません。

確かに、物価が上がると企業にとってはコスト高につながり、また、金利が上がると借り入れコストが増えてしまうため、企業活動にはマイナス要因であることは事実です。

ただ、今回のFRBによるテーパリングの目的は、物価の高止まりを抑制すること、もしくは、さらなる上昇を抑え込むことにあります。

通常の金融相場においては、景気回復局面の終わりを先取りし、金融相場が終焉を迎えるわけですが、この過程では物価の上昇はそれほど意識されません。なぜならば、物価の上昇がそこまで高くならないからです。むしろ、景気回復への支援がいらない程度に実体経済が自立できるだろうという判断の下、テーパリングや利上げが行われるため、次の業績相場で物価の上昇が目立つようになってきます。

しかし、今回のテーパリングや利上げは、物価が必要以上に高いことが主な政策的なターゲットであるため、早めにテーパリングや利上げを実施し、その後に来るであろう業績相場に悪影響を及ぼさないように先手を打っているという印象です。

アメリカの金融当局であるFRBは、金融政策の目的を「物価と雇用の安定」としていますが、中央銀行は通常、これを金融政策の目的にするため、FRBとしては、あくまでも当たり前の任務を遂行しようとしているにすぎません。つまり、FRBは実体経済のブレをなくし、通常の巡航速度に戻すことで、経済の安定的な成長を目指そうとしているわけです。

今のように、物価が極端に高い状況というのは、実体経済の巡航速度としては好ましくありません。

FRBは、物価の目標を基本的に年2.0%と置いているため、今のような前年同月比5.0%を超えるような水準というのは、実体経済の巡航速度という点で大きなギャップがある状況といえます。このようなことから、FRBはテーパリングやFFレートの引き上げを通じて、将来的に物価の水準を年2.0%に誘導し、実体経済の安定的な成長を図ろうとしています。

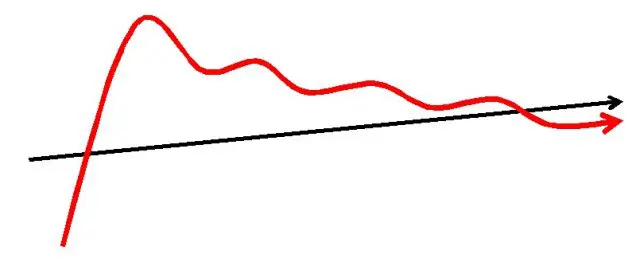

下の図は、実体経済の巡航速度と物価の関係性を表したイメージですが、斜め右に延びる矢印を実体経済の巡航速度、赤色の曲線を物価の上昇率と仮定しています。

〇実体経済の巡航速度と物価上昇率

※筆者作成

あくまでも概念図であるため、資産運用初心者の方は何となくのイメージで捉えてみてください。

FRBの狙いは、実体経済の成長率を例えば年3.0%前後で推移させることとし、このときに前提となる物価の上昇率を年2.0%程度と設定しているとします。

図の右側が、仮に経済成長率年3.0%、物価上昇率年2.0%であるとすると、この関係性が実体経済と物価の適度な関係を示していると考えてみてください。

今のように物価が極端に高い水準にあるのが、上の図の左側の部分ですが、この状況を改善し、経済成長率と物価の上昇率を適度な関係に戻していこうとしているのが、FRBが行おうとしているテーパリングやFFレートの引き上げです。

ということは、テーパリングやFFレートの引き上げによって、いずれ物価水準は適度な水準に収れんされていくだろうと予測できます。しかし、その過程で起こり得る大きな課題が、物価の高止まりが改善されはするものの、金利が少しずつ上がっていくことにより、株式市場にとっては判断しづらい状況がしばらく続くという点です。

通常なら、金融相場が終わり、業績相場は金利の上昇とともに育まれ、その過程で物価も上昇していきます。しかし、今回のケースでは、先に物価の上昇を食い止めるという目的があり、その過程で金利が上がっていくことになります。

つまり、物価が上昇して企業の業績には良かったねと一安心する間もなく、今度は、高くなった金利に対して企業の業績がどのように変化するのかを予測していく必要が出てくるということです。

最終的には、業績相場のどこかの段階で、実体経済と物価の適度な関係性が実現される可能性が考えられますが、その後に本来の業績相場が成立するのか、それとも金利が高くなっている時点で業績相場の終盤戦となり、そこから間もなく景気に過熱感が生まれ、株式市場はそれを見越した展開になるのか、このような点をイメージしておく必要があるでしょう。

まとめ

資産運用は、必ずしも教科書どおりに行くようなものではありません。つまり、セオリーどおりに行かないのが資産運用と考えた方が良く、状況状況でどのような判断をするかは自分自身にかかっているということです。

今回の記事でお伝えした内容が、仮に可能性として高いならば、おおむね今後の投資戦術としては、序盤はエネルギーや穀物などを取り扱っている企業の株式を物色したり、また、金利が上昇する過程で収益の上昇が見込まれる金融セクター株を保有するのがいいかもしれません。

同時に、新型コロナウイルス感染症により企業活動が滞っていたセクターも物色される可能性があるため、まだ金利水準が低いうちに仕込んでおくと、物価の低下も相まって、ある程度成果が得られるように思います。

ただし、株式投資は原理原則として、企業の成長率が物価や金利の上昇率を上回るような株式が良い株式であるため、企業業績を見ながら個別株の物色をしていく方がいいでしょう。

資産運用初心者の方には難しく思われるかもしれませんが、投資信託でもセクター別のファンドがあったりするので、ここ1年ぐらいはリテラシーを高めるという意味で、自分なりに調べながらポートフォリオを少しリバランスさせていくと、長期投資を行う上でさらなる効果が期待できるかもしれません。

次回は、またテクニカル分析に戻り、「波動」、つまり波の捉え方について伝えていければと思います。

執筆者:重定賢治

ファイナンシャル・プランナー(CFP)