アメリカの金利が上がる!? FFレートの上昇余地と株式投資の関係

今回は、その2つを重ね合わせたチャートを確認することで、金利上昇の余地がどれぐらいあるのかをイメージしていきたいと思います。

※この記事は、2022年3月17日時点の状況を基に執筆しています。記事掲載時点とはマーケットの環境が異なるため、ご注意ください。

ファイナンシャル・プランナー(CFP)

明治大学法学部法律学科を卒業後、金融機関にて資産運用業務に従事。

ファイナンシャル・プランナー(FP)の上級資格である「CFP®資格」を取得後、2007年に開業。

子育て世帯や退職準備世帯を中心に「暮らしとお金」の相談業務を行う。

また、全国商工会連合会の「エキスパートバンク」にCFP®資格保持者として登録。

法人向け福利厚生制度「ワーク・ライフ・バランス相談室」を提案し、企業にお勤めの役員・従業員が抱えている「暮らしとお金」についてのお悩み相談も行う。

2017年、独立行政法人日本学生支援機構の「スカラシップ・アドバイザー」に認定され、高等学校やPTA向けに奨学金のセミナー・相談会を通じ、国の事業として教育の格差など社会問題の解決にも取り組む。

https://fpofficekaientai.wixsite.com/fp-office-kaientai

FFレートとアメリカの10年物国債利回りの現状

投資初心者の方にとっては、前回から話題として取り上げている「FFレート」や「アメリカ10年物国債利回り」について、難しく思われるかもしれません。

ものすごく簡単にいうと、これらは「金利」に当たりますが、資産運用、特に株式投資をこれから始めるという場合、金利の動向を観察せずに株式投資を行うのはあまり好ましくないため、あえて金利の話題を掘り下げています。

金利が上がると企業の業績にはマイナスに働きます。これは、例えば借金をする場合は利払いが増えるため、企業収益の減少につながるからです。逆に、金利が下がると企業の業績にはプラスに働きますが、こちらは借金をする場合に利払いを抑えることができ、企業収益を圧迫する恐れが減るためです。

FFレートとアメリカ10年物国債利回りについては、前回の記事「FFレート? 10年物国債利回り? 株式投資をする場合、どうして金利を気にするの?」をご参照ください。

それでは、これら踏まえて、いわゆる金利がどのように推移しているかをチャートで確認していきましょう。

〇FFレートとアメリカの10年物国債利回りの推移

出典:TradingView Inc. 「TradingView」

※解説を目的に使用しています。

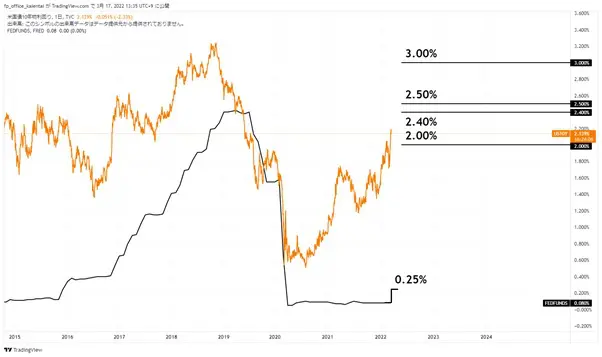

上の図は、FFレートとアメリカ10年物国債利回りを重ね合わせたチャートです。黒がFFレート、オレンジがアメリカ10年物国債利回りです。

FFレートが下がるにつれ、アメリカ10年物国債利回りも下がっています。逆に、FFレートが上がるとアメリカの10年物国債利回りも上がっています。

これは、アメリカの中央銀行に当たるFRB(Federal Reserve Board:連邦準備制度理事会)が行う金融政策(金融緩和・金融引き締め)に影響を受けているためといえますが、金融緩和政策の下では両者は低下し、金融引き締め政策下では両者は上昇する傾向が見て取れます。

FRBは、2022年3月15日・16日に開催したFOMC(Federal Open Market Committee:連邦公開市場委員会)において、政策金利であるFFレートの誘導目標を0.25%~0.50%のレンジに引き上げました。チャートでは下限である0.25%を記してありますが、約2年間続いたゼロ金利状態から、いよいよ「利上げ」にかじを切りました。

一方、アメリカの10年物国債利回りはというと、2022年3月17日時点では2.000%を超える水準で推移しています。

ここが重要となるのですが、約2年間、ゼロ金利を続けていながら、アメリカの10年物国債利回りが2.000%を超えてようやく利上げに着手しだしたという点です。

前回の利上げ開始は2015年の終わりですが、このときもアメリカの10年物国債利回りは約2.000%でした。しかし、今回と前回とでは大きく異なる点が1つあります。それは歴史的にも非常に高いインフレです。

通常、利上げを開始する局面は、景気が拡大し、少し過熱感が出てきたというタイミングです。このような局面は、物価が上昇しだし、これから上がっていく時期といえます。つまり将来、景気が拡大し過ぎて物価が上昇することを抑えるために利上げを行います。

ところが、今回の利上げ開始は極めて高いインフレ率を抑制し、物価を正常な軌道に戻すことを目的に行われます。

つまり、これから物価がさらに上がることを見越した上で利上げを行うのではなく、すでに非常に高くなってしまった物価水準を力ずくで抑え込むことを目的に行われるため、そもそもスタート地点の状況が異なります。

特に株式投資を行う際は、このような違いを踏まえておく必要があります。

FFレートの上昇余地

先ほどのチャートを少し拡大してみましょう。

2022年3月17日時点では、FFレートは0.25%~0.50%のレンジとなっており(チャートでは下限の0.25%を記しています)、アメリカの10年物国債利回りは約2.000%超の水準に位置しています。

〇FFレートとアメリカの10年物国債利回りの推移

出典:TradingView Inc. 「TradingView」

※解説を目的に使用しています。

ここで注目していただきたいのがFFレートの上昇余地です。現在の水準は0.25%~0.50%のレンジであるため、まだゼロ金利状態に非常に近い水準です。これが、アメリカの10年物国債利回りを追うように0.50%、1.00%、1.50%、2.00%、2.50%と徐々に引き上げられていくことが考えられます。

株式投資をする場合、この意味について理解しておく必要があります。

1つは「企業の成長率が金利の上昇によって低下していくため、相対的に業績の良い企業を選んで投資する必要がある」、もう1つは「金利の上昇によって企業の提示する配当利回りが相対的に低下するため、配当利回りの高い企業を選んで投資する必要がある」ことです。

要するに株式投資をするに当たっては、業績の良い企業か、配当利回りの高い企業を物色する必要があるということです。

今回のFOMCでは、景気にとって凪(なぎ)の状態である、つまり、景気が良くもなく悪くもなく、適度な状態を維持するための金利(中立金利)水準が2.40%であることが言及されていました。

つまり、この水準を適正金利として捉えているわけですが、同時に新型コロナウイルス感染症拡大による景気減速からの回復で急激に物価が上昇し、またロシアのウクライナ侵攻により、今後は物価が高い水準で推移する可能性があることにも触れ、FFレートが中立金利を上回る可能性を否定しませんでした。

このようなことから、株式投資をする上では、FFレートが2.40%超にもなり得ることは想定しておく必要があるのかもしれません。

まとめ

金利が上がると企業の業績は悪化しやすくなります。株式投資は企業の株式に資金を投じることなので、利上げ局面では十分に企業分析を行った上で投資をする必要があります。

金利だけに着目しても、今回お伝えしたように、投資初心者の方にとっては株式投資に難しさを感じるかもしれません。

しかし、世界経済の中心ともいえるアメリカの金融政策が、金融緩和から金融引き締めへと180度変わったわけですから、これまで経験してきた右肩上がりの上昇局面と同じように考えるのではなく、次にどうなるかを自分なりに予測し、ポートフォリオを組み換えていく時期に差し掛かっているように思います。

よく分からないからということで、あまり深く考えずに放置する「放ったらかし投資」と呼ばれる言葉が定着してしまいましたが、このような時期だからこそ、自分なりの投資について改めて考えてみる必要があるのかもしれません。

次回は、アメリカの消費者物価指数と金利の関係について確認していきたいと思います。

出典

TradingView Inc. TradingView

執筆者:重定賢治

ファイナンシャル・プランナー(CFP)