どうしてアメリカは金利を上げようとしているの? 高すぎる物価水準から見えてくる利上げの課題。

今回は、なぜアメリカが金利を上げようとしているのかお伝えしていきたいと思います。

※この記事は、2022年3月17日時点の状況を基に執筆しています。記事掲載時点とはマーケットの環境が異なるため、ご注意ください。

※FFレートや10年物国債利回りについては、関連記事として「FFレート? 10年物国債利回り? 株式投資をする場合、どうして金利を気にするの?」、「アメリカの金利が上がる!? FFレートの上昇余地と株式投資の関係」をご参照ください。

ファイナンシャル・プランナー(CFP)

明治大学法学部法律学科を卒業後、金融機関にて資産運用業務に従事。

ファイナンシャル・プランナー(FP)の上級資格である「CFP®資格」を取得後、2007年に開業。

子育て世帯や退職準備世帯を中心に「暮らしとお金」の相談業務を行う。

また、全国商工会連合会の「エキスパートバンク」にCFP®資格保持者として登録。

法人向け福利厚生制度「ワーク・ライフ・バランス相談室」を提案し、企業にお勤めの役員・従業員が抱えている「暮らしとお金」についてのお悩み相談も行う。

2017年、独立行政法人日本学生支援機構の「スカラシップ・アドバイザー」に認定され、高等学校やPTA向けに奨学金のセミナー・相談会を通じ、国の事業として教育の格差など社会問題の解決にも取り組む。

https://fpofficekaientai.wixsite.com/fp-office-kaientai

アメリカの物価水準

新聞やニュースなど報道を通して、物価が上がっていることが伝えられています。私たちの生活に身近なところでも、物価がじわじわと上がっていると感じている方は多いと思いますが、資産運用、特に株式投資においては、物価の状況を把握することはとても重要といえます。

それでは、なぜアメリカが金利を上げようとしているのか、物価と絡めて見ていきましょう。

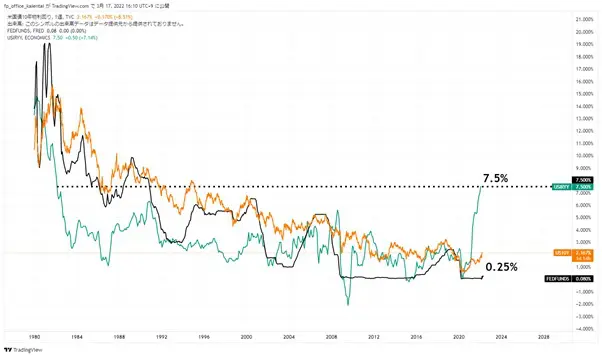

下のチャートは、FFレート(黒)とアメリカ10年物国債利回り(オレンジ)に、アメリカのCPI(Consumer Price Index:消費者物価指数)を重ね合わせたものです。なお、チャートではCPIを2022年1月の値である前年同月比7.5%としていますが、2022年3月17日時点では2月のI値として前年同月比7.9%ですのでご留意ください。

〇FFレート、アメリカの10年物国債利回り、CPIの推移

出典:TradingView Inc. 「TradingView」

※解説を目的に使用しています。

今回は物価に着目して話を進めていきますが、2022年1月のアメリカのCPIは前年同月比7.5%でした。この水準は、過去をさかのぼると1982年1月と同じぐらいです。時代背景としては、第2次オイルショックのピークであった1980年、イラン・イラク戦争が始まり、その後も原油価格が依然として高い水準をキープしていたことが伺えます。

なぜ今、このように物価の水準が高いのかは、新型コロナウイルス感染症拡大による景気減速から実体経済が回復してきていること、それに伴いサプライチェーンが逼迫(ひっぱく)してきたこと、またロシアがウクライナに侵攻し、サプライチェーンの逼迫に拍車をかけてしまったことなどが理由として挙げられるでしょう。

金利を見ると、アメリカ10年物国債利回りが2022年3月17日時点、約2.000%超で推移しており、また2022年3月15日・16日に開催されたFOMC(Federal Open Market Committee:連邦公開市場委員会)では、FFレートが0.25%~0.50%のレンジに引き上げられました。

物価の上昇をめぐる金融政策の課題

アメリカが金利を上げようとしているのは、つまり、物価が異常なまでに上がっているため、この状況が続くとアメリカの国内経済にとってマイナスになるからです。ここで重要なのは、こんなに物価が上がっているのに今まで金利がほぼゼロだったことです。

通常、利上げを行う場合、景気が回復、拡大していく中で過熱感が生じ、物価が上がり過ぎないよう抑制するために金融の引き締めを行います。前回の利上げ局面はまさにそうで、先ほどのチャートを見るとCPIに歩調を合わせるように利上げが実施されてきたことが分かります。

しかし、今回はCPIが上がってきていたのに、しばらくFFレートをゼロ水準に抑えていました。これは致し方のないことですが、その間、新型コロナウイルス感染症が依然として拡大していたことによって景気の先行きに不透明感があり、FRB(Federal Reserve Board:連邦準備制度理事会)としては金融政策のかじ取りが非常に難しかったことが考えられます。

そうこうしているうちに、ロシアがウクライナに侵攻し、例えばWTI(ウエスト・テキサス・インターミディエート)原油の価格が一時、1バレル=130ドルを目指す水準に達しました。他にも穀物価格や鉱物資源の価格も急騰し、今後、物価が上昇、もしくは高止まりする可能性があるため、FRBはようやく利上げにかじを切ることができたという経緯があります。

問題は、2022年1月のアメリカのCPIが前年同月比7.5%、2月が前年同月比7.9%という非常に高い水準に位置しており、この状況を打開するためにどれだけ利上げを実施していく必要があるかという点です。

前回の記事「アメリカの金利が上がる!? FFレートの上昇余地と株式投資の関係」では、FFレートの上昇余地として、今後、段階的に0.50%、1.00%、1.50%、2.00%と引き上げられる可能性があるということをお伝えしました。また、FRBは中立金利を2.40%と考えており、場合によってはFFレートを2.40%を超える水準に引き上げる可能性にも言及しています。

アメリカのCPIが今のように非常に高い水準を維持しているにもかかわらず、緩やかにFFレートを引き上げることでいいのかという議論がありますが、ウクライナ情勢が不透明な中、また、ロシアに対する経済制裁がある程度長引く可能性を考えると、FRBは今後、非常に難しい政策運営を迫られることになるでしょう。

物価の上昇や高止まりが自然現象として景気を悪化させるというのなら、利上げを早める必要はないのかもしれませんが、物価の上昇がアメリカ経済に悪影響を及ぼす恐れをFRBが強く意識した場合、どこかのタイミングでFFレートは25bp(basis point:ベーシスポイント)刻みではなく、50bp刻みで引き上げられる可能性も見ておく必要があるかもしれません。

まとめ

資産運用を始めて間もない人、株式投資をこれから始めようという人にとっては、非常に難しい話をしているように聞こえるかもしれません。

しかし、アメリカの金融政策の変更は世界のマーケットに大きな影響を及ぼすため、今回お伝えしたような物価と金利の関係性については特に理解しておく必要があります。たとえ投資初心者であったとしても、情報は知っておくに越したことはありません。

今後、株式市場はウクライナ情勢を横目で見ながら、業績相場がどこまで進むのかに注目が移っていくように思われます。その間、ロシアに対する経済制裁やロシア国債のデフォルト問題、それらがもたらすヨーロッパ経済への影響、中国の規制強化、そしてエネルギー・穀物・鉱物などのコモディティー価格の行方など、株式市場にとっては中・長期的に大きな課題が山積みの状況といえるでしょう。

このような状況だからこそ、投資初心者にとっては学ぶことが多く、投資スキルが身に付きやすくなるといえます。ウクライナ情勢については心配な点が多いですが、地道に資産運用のスキルを磨いていくようにしましょう。

次回からは、テクニカルツールを用いたチャート分析の方法論に話を戻し、「ボリンジャーバンド」についてお伝えしていければと思います。

出典

TradingView Inc. TradingView

執筆者:重定賢治

ファイナンシャル・プランナー(CFP)