チャートシナリオの描き方。「日経平均株価指数 シナリオ1」

波動、移動平均線、トレンドライン、三角形、フィボナッチ・リトレースメント、MACD、RSI、ボリンジャーバンドなど、比較的使用頻度の高い代表的なものですが、投資初心者にとって簡単に理解するのは難しいと感じた方もいるかもしれません。

今回からは、それらのテクニカルツールを用いたチャートシナリオの描き方についてお伝えしていきたいと思いますが、主にトレンドの方向感の見立てや下値・上値のめどの探り方を中心に考えていきます。

ファイナンシャル・プランナー(CFP)

明治大学法学部法律学科を卒業後、金融機関にて資産運用業務に従事。

ファイナンシャル・プランナー(FP)の上級資格である「CFP®資格」を取得後、2007年に開業。

子育て世帯や退職準備世帯を中心に「暮らしとお金」の相談業務を行う。

また、全国商工会連合会の「エキスパートバンク」にCFP®資格保持者として登録。

法人向け福利厚生制度「ワーク・ライフ・バランス相談室」を提案し、企業にお勤めの役員・従業員が抱えている「暮らしとお金」についてのお悩み相談も行う。

2017年、独立行政法人日本学生支援機構の「スカラシップ・アドバイザー」に認定され、高等学校やPTA向けに奨学金のセミナー・相談会を通じ、国の事業として教育の格差など社会問題の解決にも取り組む。

https://fpofficekaientai.wixsite.com/fp-office-kaientai

シナリオのイメージ

テクニカル分析において、シナリオは何通りも描くことができます。シナリオは投資戦略であり、いわば「投資の盤面」のようなものですが、シナリオの描写は投資戦術を組み立てるために必要な作業といえます。

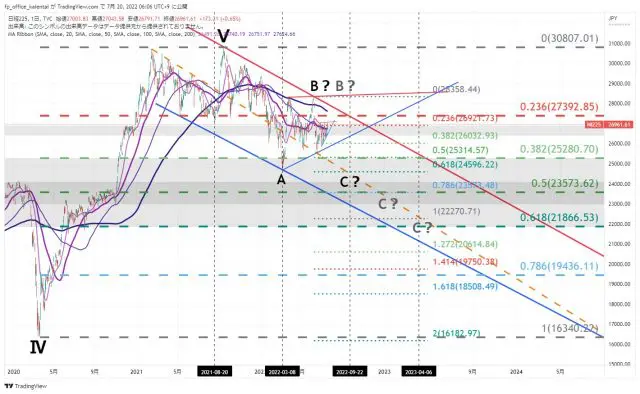

まず、シナリオの完成例を見てみましょう。下のチャートは日経平均株価指数の日足ですが、チャートに描かれているトレンドの方向感や波動に基づいた下値の計測を「シナリオ1」と推定します。

図表1 〇日経平均株価指数(日足)

出典:TradingView Inc. TradingView

※解説を目的に使用しています

まずこの段階では、シナリオがどのようなものかをイメージしてみてください。注意点としては、シナリオはあくまでも仮説であるため、必ずそうなるといった思い込みは避けながら、相場の動向に臨機応変に対応することを心掛けるようにしましょう。

シナリオの描き方

仮に上記のチャートのようなシナリオを作成するとして、そのシナリオの描き方について以下の手順を確認していきます。

(1)トレンドを推定する

(2)波動を見立てる

(3)フィボナッチ・リトレースメントにより、上値や下値のめどを割り出す

(1)トレンドを推定する

シナリオを作成する場合、まず目測で、相場がどのようなトレンドを描いているかを直感的に確認します。

日経平均株価指数は、いわゆるコロナ相場で急激に上昇した後、トレンドが転換し、下降局面に入っていると気づくかもしれません。仮にそうだと感じるなら、「日経平均株価指数は下降局面のなかにあり、しばらく続きそうだ」と仮定してみます。

この仮定に根拠をもたせるためにトレンドラインを描きますが、上記のチャート面では赤と青の太線で上値のトレンドラインと下値のトレンドラインを引いています。こうすることで、トレンドが右下方向に進んでいることを確認しやすくします。

(2)波動を見立てる

このシナリオでは、作成に際してエリオット波動理論に基づき波形取りをしています。詳細は過去の記事をご覧いただければと思いますが、コロナ相場の天井を「第V波」の終点とし、以降の波を修正波と捉えています。

修正波の取り方について、この記事を執筆している2022年7月20日時点では、2022年3月安値を「A波」とし、その後の戻り上昇の天井を「B波」としています。そして、現在進行中の波は「C波」の中にある、より小さな波であろうと仮定しています。また、波形パターンとしては「ジグザグ波」を推定しています。

(3)フィボナッチ・リトレースメントにより、上値や下値のめどを割り出す

フィボナッチ・リトレースメントは、エリオット波動理論の重要な価格計測ツールですが、このシナリオでは、現在の波を修正「C波」が進行している最中と捉えているため、「C波」の水準を模索していきます。

波形パターンをジグザグ波と推定しているため、エリオット波動理論では、「C波」の水準は修正「A波」の値幅と同程度の値を修正B波から差し引いた地点となります。「C波」の到達地点は、大きな波動と小さな波動における、それぞれのフィボナッチ・リトレースメントで割り出していきます。

原則的には、修正「A波」の値幅と同程度の値を修正B波から差し引いた地点が「C波」の最終到達地点であろうと予測しますが、この場合、小さな波動におけるフィボナッチ・リトレースメント、「1」の値である「2万2270.71円」となっています。

この近辺に、大きな波動におけるフィボナッチ・リトレースメント、「0.618」の値である「2万1866.53円」があり、これをもって「2万2000円水準」を下値のめどの候補と捉えます。

しかし、この水準はファンダメンタルズ(経済の基礎的条件)を考慮した場合、そこまで下がるのかという問題を生じさせるため、その手前の水準を模索していきます。

手前の水準として考えられるのは、大きな波動におけるフィボナッチ・リトレースメント、「0.5」の値である「2万3573.62円」、そして小さな波動におけるフィボナッチ・リトレースメント、「0.786」の値である「2万3573.48円」です。

この2つの値は近似しているため、「2万3500円水準」も候補として捉えます。この水準は、コロナ相場の半値戻し水準であるため、下値としては十分意識される水準ではあります。

ただし、この水準においても下がりすぎと捉えられる場合は、その手前の水準も確認しておきます。それは小さな波動におけるフィボナッチ・リトレースメント、「0.618」の値である「2万4596.22円」です。

これはちょうど2022年3月安値の近くにあり、「2万4600円水準」も意識されやすい下値のめどであろうと考えることができます。まとめると、長期波動において「シナリオ1」では、下値候補の水準は次のように想定できるかもしれません。

〇第1候補:「2万4600円水準」

〇第2候補:「2万3500円水準」

〇第3候補:「2万2000円水準」

もっと手前で下値をつけると考える場合、大きな波動におけるフィボナッチ・リトレースメント、「0.382」の値である「2万5280.70円」、小さな波動におけるフィボナッチ・リトレースメント、「0.5」の値である「2万5314.57円」が挙げられます。このため、「2万5300円水準」も意識することはできるでしょう。

〇第4候補:2万5300円水準

ただ、この水準はファンダメンタルズ(経済の基礎的要件)を考慮すると、今後、仮に世界経済がリセッション(景気後退)すると仮定した場合、高過ぎる水準であろうと捉えることができるため、可能性は薄いと考えることができるでしょう。

シナリオの妥当性を測る

次に、フィボナッチ・リトレースメントにより導き出した下値の水準が、妥当かどうかを測っていきます。先ほどのチャートの範囲を拡大し、過去の動きも確認できるようにしました。

図表2 〇日経平均株価指数(日足)

出典:TradingView Inc. TradingView

※解説を目的に使用しています

左側から赤の移動平均線が延びていることが分かるかと思いますが、これは1000日単純移動平均線(1000SMA)です。

アベノミクス相場で、日経平均株価指数がこの1000SMAにタッチしたのは、チャート面では2016年6月、2018年12月、2020年3月です。直近では2022年の3月にタッチしそうになっていますが、到達はしていません。

移動平均線は下値になり得るため、これらを考慮すると、もう一度1000SMAにタッチする可能性を考えておく必要はあります。1000SMAの値は、2022年7月20日時点では「2万4472.36円」です。つまり、「2万4500円水準」も下値のめどとして候補に挙げられると考えた場合、先ほどの第1候補である「2万4600円水準」との整合性は取れるような気はします。

それでは、次に視点を変えて週足における移動平均線も確認しておきましょう。以下は週足の日経平均株価指数ですが、紺の線が200週単純移動平均線(200SMA)です。日足同様、2022年3月において、この移動平均線にタッチしていないため、もう少し下げる必要があるだろうと考えることができます。

図表3 〇日経平均株価指数(週足)

出典:TradingView Inc. TradingView

※解説を目的に使用しています

ちなみに2022年7月20日時点では、200SMAの値は「2万4612.51円」となっています。やはり、「2万4600円水準」は候補として挙げておく必要があるかもしれないと考えることができます。このように、波動、トレンドライン、フィボナッチ・リトレースメントと見ながら、長期目線でおおよそ下げの余地はありそうだと予測していきます。

ここで念のため、週足におけるMACD(移動平均収束拡散)と、RSI(相対力指数)を確認します。以下のチャートの下段がMACDですが、直近では水色の線がオレンジ色の線を下から上に交差するゴールデンクロスが出現し、トレンドとしては上昇しだしたことが分かります。

図表4 〇日経平均株価指数(週足)

出典:TradingView Inc. TradingView

※解説を目的に使用しています

次にRSIですが、以下のチャートの下段がRSIです。紫の線で表示されているRSIは、2022年7月20日時点で52.01と、50.0を少しだけ上回っている水準です。

図表5 〇日経平均株価指数(週足)

出典:TradingView Inc. TradingView

※解説を目的に使用しています

週足のMACDとRSIを見るかぎり、中期的にはこれから日経平均株価指数が少し上がっていく可能性があることが分かります。

短期・中期における確認

長期のシナリオである「シナリオ1」では、日経平均株価指数は下降トレンドを描いていると仮定しているため、中期的に上昇していく可能性があると判明した場合、上昇のめどを探っていく必要があります。再びチャートを日足に戻し、上昇のめどを探っていきましょう。

図表6 〇日経平均株価指数(日足)

出典:TradingView Inc. TradingView

※解説を目的に使用しています

日経平均株価指数の日足チャートを拡大し、MACDとRSIを表示しています。記事の執筆時は2022年7月20日の前場オープン後ですが、日経平均株価指数は三角形を大きく抜けて上昇しています。

ここでのポイントは、三角形の上限を大きく抜け出したことです。中段のMACDと下段のRSIに目を転じると、MACDはすでにゴールデンクロスして上昇トレンドに転じ、RSIは割高水準に向かって動いています。

この3点を抑え、どこまで上昇していくかめどを測る場合、先ほどと同様にフィボナッチ・リトレースメントを用いて上値のめどを計測していきます。

目先では、紺で表示してある200日単純移動平均線(200SMA)が上値抵抗線になっていることが分かりますが、これは「2万7600円水準」です。MACDとRSIの動きを見ると上昇の余地はまだあるため、200SMAの上にある赤のトレンドライン(斜め右下に向かって引かれている赤の実線)が次に意識されます。この水準は2022年2月高値に位置しています。

また、フィボナッチ・リトレースメントの「1」の水準と近似するため、この水準は強く意識されるかもしれないということが分かります。そして、その次は先ほどの赤のトレンドライン上にある、もう1本の赤のトレンドライン(ほぼ真横に延びる赤の実線)です。この水準は、フィボナッチ・リトレースメントの「1.272.」と「1.414」の間にあり、また2022年6月高値に近い位置で、おそらく上昇は最大でこの水準であろうと推察することができます。

修正「A波」の後の波が三角形を描きつつあるため、この辺りで上昇は頭打ちになると捉え、その後、再び日経平均株価指数は下落するだろうと考えます。それでは次に、ボリンジャーバンドと一目均衡表も確認してみましょう。

図表7 〇日経平均株価指数(日足)

出典:TradingView Inc. TradingView

※解説を目的に使用しています

上のチャート面では、ボリンジャーバンド(薄水色の価格帯)と一目均衡表を重ねて表示しています。ボリンジャーバンドを見ると、現在、日経平均株価指数はボリンジャーバンドの+2シグマ(価格帯の上限)に到達し、バンドウォーク(価格帯の上限もしくは下限に沿って相場が上昇・下落していくこと)をしつつあります。

また、一目均衡表は雲を抜け、三役好転が完成しました。これらが伝えていることは、日経平均株価指数が力強い上昇相場を描き出したということです。これらをもって、短期・中期的には日経平均株価指数は上昇していくだろうと捉え、上値のめどを先ほど伝えたような値として推測していきます。

ただし長期的には、「シナリオ1」は「下降トレンドを描いていく」としているため、短期・中期的に上昇したとしても変更せず、気長に下落するのを待ちます。

まとめ

シナリオを描く際は、短期・中期・長期と、期間によってどのような見立てをするかがポイントになります。

今回は、長期波動を確認したうえで、中期的な流れを確認し、短期的な動きを模索しました。その過程で、下値のめどや上値のめどをどのように計測するかを見てきましたが、どの値で相場が反転するかを予測するのは不可能です。

しかし、少なくとも相場の反転がどの水準で起こりそうかを探ることはできます。それぞれのトレンド内で相場の節目を意識しながら、候補となる数値を挙げていくといった方法です。ニュースなどで、いくらまで上がる、下がるといった予測報道がありますが、これは節目の水準をテクニカル分析によって測っているという意味です。

今回は、日経平均株価指数の「シナリオ1」ということで、トレンドと下値の模索方法についてお伝えしてきました。シナリオはいくつも描くことができますが、今回描いたシナリオはあくまでもそのなかの一つで、シナリオが崩れる場合も想定しながら相場と向き合っていく必要があります。

次回は、想定していたシナリオが崩れる可能性を見越し、別のシナリオを描くという意味で「シナリオ2」について考えていきたいと思います。

出典

TradingView Inc. TradingView

執筆者:重定賢治

ファイナンシャル・プランナー(CFP)