不動産投資信託(J-REIT)で発生した「利益相反」とは何?

こんな状況を「利益相反」といいますが、不動産投資信託(J-REIT)で先日あった出来事は、この言葉の意味を改めて考えるきっかけになるかもしれません。

AFP認定者,宅地建物取引士

不動産コンサルティングマスター,再開発プランナー

横浜市出身。1981年早稲田大学政治経済学部卒業後、大手不動産会社に勤務。2015年早期退職。自身の経験をベースにしながら、資産運用・リタイアメント・セカンドライフなどのテーマに取り組んでいます。「人生は片道きっぷの旅のようなもの」をモットーに、折々に出掛けるお城巡りや居酒屋巡りの旅が楽しみです。

J-REITであった「利益相反」とは

今年・2022年7月15日の金融庁の報道発表(※1)。J-REITの投資法人から資産運用を受託している運用会社に対して、業務停止命令ならびに業務改善命令の行政処分がされたというもの。処分理由の概要は、次のとおりでした。

◇投資法人が不動産を取得する際の第三者鑑定評価に関して、「売主」の売却希望価格を上回るように、鑑定業者に働きかけをした。

◇概算額が一番高かった鑑定業者に対して鑑定報酬額の引き下げ交渉をして、対外的には「報酬額が一番安いところに依頼し、その鑑定額をもとに売買価格を決定した」という形にして、「売主」の意向に沿った。

J-REITで運用会社が業務停止命令を受けるのは、実に15年ぶりだそうです。

J-REITの仕組みのおさらい

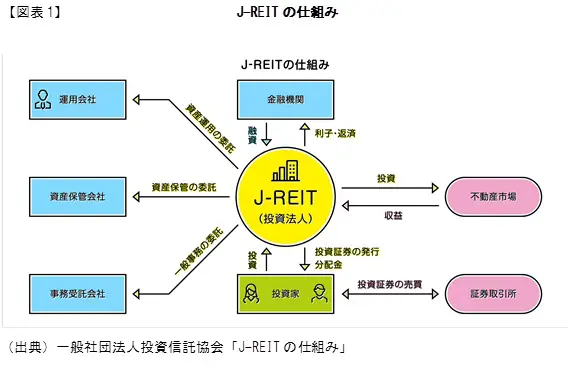

今回のケースでは、投資法人、運用会社、不動産の「売主」と登場者が多いですが、ここでJ-REIT の仕組みをおさらいしておきましょう。【図表1】をご覧ください(※2)。

図表の中心の投資法人は、収益の90%超を分配するなど一定の条件を満たせば、法人税がほぼかかりません。

J-REITでは、投資法人はこの税制メリットを生かして利益の分配を行うための器(導管体)にすぎない。こうした位置付けが通常の法人とは違い、また相対的に高い利回りが得られる。金融商品としてのJ-REITの特徴の1つです。

運用会社は、投資する不動産を選定したり、不動産を賃貸する際の条件を決めるといった運用戦略を決定しています。また、不動産を維持・管理するための各種計画を策定・実行したり、資金調達などの財務計画も担います。

そして不動産の「売主」は、【図表1】の右側「不動産市場」の中にいます。投資法人が投資する対象の不動産を、売却して提供する立場です。投資法人は一種のペーパーカンパニーなので、実際に「売主」との売買交渉をするのは運用会社になります。

「利益相反」が起こりえるワケとは

J-REITの投資法人にはそれぞれ、設立母体である大口の投資主(株式会社の株主に相当)、つまりスポンサーがいます。不動産開発会社などが多数ですが、自社保有や開発した不動産を売却することで売り上げや利益の一部を確保しています。

ところで不動産は売却した後も、賃貸など資産運用、建物・施設のメンテナンスや管理といった業務が継続します。こうしたビジネスを引き続き自社グループで担当できれば、外部に売って縁が切れてしまうよりもメリットが多いのは明らか。先述の3者がみんな「身内」であるケースが多いのも、J-REITの特徴の1つです。

J-REITでも、不動産の「売主」はできるだけ高く売りたいのは当然です。逆に、投資家のニーズは「できるだけ安く買って、利回りを高めてほしい」。当たり前のことですが、投資法人も運用会社も不動産の「売主」の身内だと、利益相反問題に対処する必要があります。

このため法令やその他のルールで、取引価格を透明化するなど投資家に対する忠実義務や禁止行為、違反があったときの処分などが定められているわけです。

不動産取引の価格は、時価(実勢価格)がベースですが、その名のとおり時々によって変化しますし、計算(鑑定)の仕方もいろいろあります。

賃貸して運用する不動産の場合、得られる収益額を期待利回りで割り算したもの、つまり「収益還元法」が有力です。ここで利回りをどう設定するか、あるいは中長期にかかる維持・管理コストをどう見積もるか。鑑定する人によってさまざまで、結果として鑑定価格にかなり幅が出ることは珍しくありません。

まとめ

上場されているJ-REITは2022年7月末で61銘柄あり、平均利回り(予想年間分配金ベース)3.63%、時価総額合計は16.8兆円にものぼります(※3)。そして個別の銘柄では、ごくたまにとはいえ、今回のような問題が発生する場合もあるのです。

J-REITは、株式などに比べて相対的に高い利回りが得られるといわれます。しかし、「高く売りたい」と「安く買いたい」の利益相反がありえる。そして両者に対して客観的な指標となるはずの鑑定価格も、鑑定者によって結構幅がありえる。投資する場合には、こんなことも頭の隅 で意識しておくべきでしょう。

出典

(※1)金融庁「報道発表資料」~「株式会社 エスコンアセットマネジメントに対する行政処分について」(令和4年7月15日)

(※2)一般社団法人投資信託協会「J-REITの仕組み」

(※3)株式会社日本取引所グループ「月刊REIT(リート)レポート(2022年8月18日時点の検索で2022年7月版が掲示されている)

執筆者:上野慎一

AFP認定者,宅地建物取引士