株式投資の重要局面! 2022年9月の米CPIが映し出す金利水準の考え方

投資をする際は期間が短期であろうが、長期であろうが、シナリオを作成する必要があります。シナリオとは、簡単にいうと投資のストーリーのようなもので、どういった「投資環境」を想定しながら投資を行うかというイメージのことをいいます。

投資初心者の方は難しいと思うかもしれませんが、投資は学びながら実践していくほうが上達しやすいです。

本記事ではファンダメンタルズ(経済の基礎的条件)分析とテクニカル分析を織り交ぜながら、実践的なシナリオ作成の方法について説明していきたいと思います。

ファイナンシャル・プランナー(CFP)

明治大学法学部法律学科を卒業後、金融機関にて資産運用業務に従事。

ファイナンシャル・プランナー(FP)の上級資格である「CFP®資格」を取得後、2007年に開業。

子育て世帯や退職準備世帯を中心に「暮らしとお金」の相談業務を行う。

また、全国商工会連合会の「エキスパートバンク」にCFP®資格保持者として登録。

法人向け福利厚生制度「ワーク・ライフ・バランス相談室」を提案し、企業にお勤めの役員・従業員が抱えている「暮らしとお金」についてのお悩み相談も行う。

2017年、独立行政法人日本学生支援機構の「スカラシップ・アドバイザー」に認定され、高等学校やPTA向けに奨学金のセミナー・相談会を通じ、国の事業として教育の格差など社会問題の解決にも取り組む。

https://fpofficekaientai.wixsite.com/fp-office-kaientai

2022年9月の米CPIに対する市場の反応

2022年10月13日、アメリカの9月の消費者物価指数(以下、CPI)が発表されました。CPIとは物価の変動を表す経済指標ですが、CPIの推移は国の経済成長を測る国内総生産(GDP)成長率、失業率や雇用者数などのデータを集計した雇用統計と並び、市場参加者から非常に注目されます。

今回発表された9月のCPIは、すべての品目が含まれる総合指数において前年同月比は予想の8.1%に対し、結果は8.2%と予想に反して高い数値が出ました。また、前月比では予想の0.2%に対して0.4%と、こちらも高い数値となっています。

一方、食料品とエネルギーを除いた指数のコアCPIは、前年同月比が予想の6.5%に対して6.6%、前月比が予想では0.5%でしたが結果は0.6%で、いずれも予想に反し高い数値となりました。

重要な経済指標の発表前後でマーケットの反応は、次のようなステップを踏みます。

(1)発表前は様子見で、値動きがもたもたしやすい

(2)発表時や発表直後は、予想に対して結果がどうだったか敏感に反応する

(3)発表後、しばらくたつと発表された値を冷静に受け止める

今回のCPIの発表でも、市場参加者は上記のような3つのステップを踏んでいますが、CPIの発表前は、株価は上に向かうのか、それとも下に向かうのか、方向感の定まらない動きをしていました。予想が前回の値と比べて低く示されていましたが、それでも物価水準としてはほとんど下がっていないだろうという予想だったため、予想に近い値が出れば売るというスタンスで市場参加者は待ち構えていました。

実際は結果が予想よりも高かったため、市場参加者は瞬時に反応して株価は一気に急落していきましたが、発表から1時間程度が経過し、市場参加者は冷静さを取り戻して株価は下げ止まり、急激に反発しています。

短期のトレードでは、株価は急激な動きを示すことが多々あり、投資に慣れた人でもこのような動きにはなかなかついていけませんが、短期投資であろうと長期投資であろうと、市場参加者が何を考えたかを知る必要があります。

CPIの推移から見えること

市場参加者の間には、まずアメリカの物価水準がなかなか下がらないので、今後もアメリカの中央銀行に当たる米連邦準備制度理事会(以下、FRB)は利上げの手を緩めないだろうという共通認識があります。

2022年10月7日に発表されたアメリカの雇用統計では、9月の失業率が予想の3.7%に対して、前回の値である3.7%から3.5%に下がったため、物価が上がっているにもかかわらず、雇用は力強いという印象を抱いていました。

そうしたなかで発表された今回のCPIですが、依然として高い水準を示したため、市場参加者は素早く反応し、投げ売りのような動きに出ました。しかし、CPIの推移をよく見ると、物価は高水準を維持しながらも下落傾向が出始めていることが分かります。

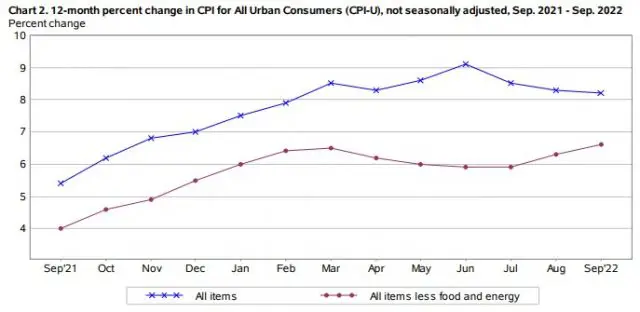

アメリカの労働省が毎月発表しているCPIのニュースリリースによると、CPIの推移は図表1のグラフのようになっています。青のグラフがCPIの総合指数(前年同月比)、赤のグラフがコア指数(前年同月比)の推移です。

【図表1】

出典:U.S. BUREAU OF LABOR STATISTICS(米労働省) 「CONSUMER PRICE INDEX – SEPTEMBER 2022」

9月のCPIは、総合指数で前年同月比8.2%の上昇、コア指数で前年同月比6.6%の上昇でしたが、このグラフから読み取れることは、総合指数ではCPIは6月をピークに下落傾向にあり、コアCPIは依然として上昇傾向にあるということです。

冷静にグラフを見ると、総合指数に対しては前向きに受け取ることができますが、コア指数については前向きに受け止めることができる内容ではありません。ニュースリリースを読むと、エネルギー価格の下落が総合指数の下落に寄与していますが、その他の品目はほぼ上昇しているため、依然として物価が高い状況は続くだろうと推測することができます。

金利はどこまで上がるのか

アメリカの中央銀行に当たるFRBは、物価と雇用の安定を図るために金融政策を実施します。

現状では雇用はまだ比較的強めで、物価も高水準で推移しており、このような経済状況を改善するためにFRBは利上げなどの金融引き締め政策を行っていますが、物価がなかなか下がらないことを考えると、もうしばらく積極的な利上げは続くだろうと予測することができます。

今回のCPIの発表は、本質的には積極的な利上げが続く可能性が高いことを市場参加者にメッセージとして与えていますが、マーケットは先読みするため、現段階では利上げがどの程度の水準で止まるかに注目しています。

投資初心者にとっては、この感覚をなかなかつかむことができないかもしれません。現状のファンダメンタルズ(経済の基礎的条件)をデータとして客観的に把握しても、マーケットではデータが発表されると常に過去のことになってしまい、それらを踏まえて未来を予測しようとするからです。これを織り込みといいます。

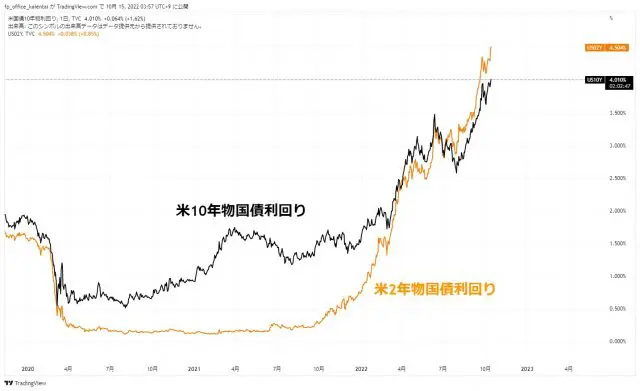

現段階では、FRBが金利をどこまで上げようとしているかが最大のテーマになっています。FRBは金利の引き上げを政策金利であるフェデラル・ファンド(以下、FF)レートを通じて行っています。金利がどこまで上がるかは、FRBがFFレートをどの水準まで引き上げるかを予測することを意味しますが、マーケットは先行指標として、主にアメリカの10年物国債利回り(長期金利)と2年物国債利回り(短期金利)を観察しています。

現状では、米10年物国債と2年物国債の利回りが逆転する(短期金利が長期金利の水準を上回る)逆イールドとなっていますが、これは短期的に金利が上昇するだろうとマーケットが考えていることを意味します。

このため、現状では長期金利よりも短期金利のほうがより注目されますが、2年物国債利回りは記事の執筆時点では4.504%となっています。この意味するところは、債券市場がFFレートは近々4.5%に達するであろうと考えているということです。

【図表2】

〇米10年物国債利回りと米2年物国債利回りの推移(日足)

出典:TradingView Inc. TradingView

※解説を目的に使用

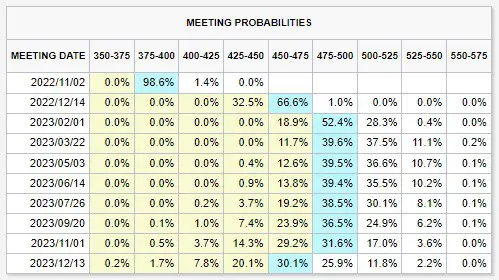

もう少し細かく金利の市場予測を見ていきましょう。図表3は「FedWatch」というFFレートに関する市場予測ですが、2022年11月2日開催の、金利水準を決定する会合である連邦公開市場委員会(以下、FOMC)では、FFレートは98.6%の確率で3.75~4.00%のレンジに引き上げられるだろうとマーケットが予測していたことが分かります。

【図表3】

出典:CME Group 「CME FedWatch tool」

続いて、12月14日に開催されるFOMCでは66.6%の確率で4.50~4.75%のレンジ、2023年2月1日開催では4.75~5.00%のレンジが予測されています。

現時点では、4.75~5.00%のレンジがFFレートの最終到達水準と考えられているようですが、先ほど確認した短期金利(2年物国債利回り)は約4.5%と、債券市場ではまだそこまで織り込まれていないことが分かります。

これは、現時点では短期金利が4.5%を超えると株価は下がりやすいことを意味し、株式市場では、まだFFレートの引き上げ水準が4.5%未満までしか織り込めていないことを伝えています。

まとめ

ここまでの説明をまとめると、アメリカのCPIはコア指数が依然として上昇傾向にあるため、FRBによる積極的な利上げはまだ続くだろうと想定する必要があることが分かります。

今後、投資を行う際は、FFレートが本当に4.75~5.00%のレンジで止まるのかが大きな焦点になります。FRBの物価目標が年率2.0%程度であることを考えると、現状で9月のCPIの総合指数が前年同月比8.2%の上昇だったわけですから、FFレートが5.00%を超えることも想定して投資を行っていく必要があるかもしれません。

本記事では、2022年9月のアメリカのCPIを起点に、FFレートの水準予測を確認しました。投資では特に金利を確認することが重要で、これを確認したうえでシナリオを作成する必要があります。ここまでの確認作業が終わったことを前提に、次回は相場循環における株式相場の現在地を確認していきます。

出典

U.S. BUREAU OF LABOR STATISTICS(米労働省) CONSUMER PRICE INDEX – SEPTEMBER 2022

TradingView Inc. TradingView

CME Group CME FedWatch Tool

執筆者:重定賢治

ファイナンシャル・プランナー(CFP)