iDeCoやつみたてNISAには元本割れのリスクがある! どのくらい様子を見ればいい? 対処法は?

iDeCoやつみたてNISAは、税制の優遇を利用して資産運用を行うことになりますが、資産運用にはリスクがつきものです。

今回は、資産運用での元本割れのリスクについて説明します。

夢実現プランナー

2級ファイナンシャルプランニング技能士/2級DCプランナー/住宅ローンアドバイザーなどの資格を保有し、相談される方が安心して過ごせるプランニングを行うための総括的な提案を行う

各種セミナーやコラムなど多数の実績があり、定評を受けている

iDeCoやつみたてNISAで選べる商品は

iDeCoやつみたてNISAは、利用する人が好きな投資先を自由に選べるものではなく、金融機関があらかじめ決めた商品の中から投資先を選ぶことになります。

iDeCoでは投信信託に限らず、預貯金や保険商品も対象となり、積極的な運用を行わずに税制優遇の恩恵を受けるという選択肢もあります。税制の優遇だけでもメリットはあると思いますが、今後の公的年金の給付額水準の低下の可能性やインフレを考えると、リスク性商品の投資信託での運用を念頭に置いておく必要があるのかもしれません。

一方でNISAの場合、一般NISAは上場株式や株式投資信託、ETF(上場投資信託)など選択肢は幅広くなっていますが、つみたてNISAでは金融庁が定める長期の分散・積立投資に適した一定の投資信託となっており、口座を開設する金融機関によって商品がさらに厳選されています。

リスクは勘違いされている!?

資産運用におけるリスクに対しては、誤解されている人が多いと筆者は感じています。

「投資はリスクが怖い」と言う人も見受けられますが、資産運用におけるリスクとは、損失を被る確率が高くなるという意味ではなく、不確実性や振れ幅のことを指します。

資産運用におけるリスクの説明では、例えば「想定される利回りが年率5%で、リスクは30%です」というような、想定利回りと合わせてリスクが説明されます。

これは、長期で運用していけば年5%の運用利回りが期待できるが、運用期間中には5%±30%の動きをする可能性があるという見方になります。

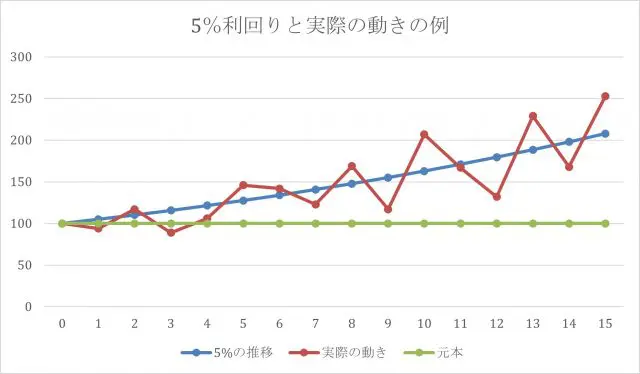

※筆者作成

上記グラフのように、長期的に見ると青い線(5%の推移)のような利回りが期待できるのですが、時々で見ると赤い線(実際の動き)のように上下に振れていることが分かります。

短期的に見ると緑の線(元本)を下回ることもありますが、長期的に運用を続けることで、大きく下振れたとしても緑の線を下回ることがなくなってきます。

運用実績は景気と合わせて確認が必要

前述したように、資産運用では投資対象の値動きに不確実性があります。

この値動きには複雑な要因がありますが、大きく分けて、その商品自体の運用によるものと、その時々の景気の状況にも影響されます。

また、投資先によっても値動きが変わります。例えば株式投資信託に投資した場合は、景気が良くなれば運用実績も良くなるものが多くあります。株式投資信託の運用実績が良いということは、株式に投資資金が多く集まって株価が上昇している状態です。

逆の見方をすれば、債券は償還まで保有すれば額面と利回りは約束されていても、株式投資に比べて期待できる利益が少ないため、景気が良いときには債権への投資資金が減っていき、債券投資信託の価額は下がっていきます。

また、景気が悪くなっていくときには、株式に投資をすると運用が悪化してしまいますが、逆に株式より比較的安全な債券の魅力が高まり、投資資金が債券に移っていきます。

このように投資した商品の運用実績は、プロの投資家やコンピューターによる運用の実力だけではなく、その時々の景気の状況によっても大きく変わります。

運用期間に応じた資産配分で対応

資産運用で投資元本を割り込むことは、確率的にはとても高くなります。ただし、それは運用を始めてからの期間が短い場合になり、長期で運用を続けると投資元本を下回る可能性は低くなるといえます。

投資先によっても振れ幅の大きさが変わり、株式と債券を比べると、企業の業績に応じて株価の上昇などが期待できる株式と、あらかじめ利回りが分かる債券では、株式の方が振れ幅が大きくなる傾向にあります。

例えば運用期間が10年以上あるようなときは、株式の比率を上げて値上がりを狙うのもいいでしょうが、運用期間が短くなったときには債券の割合を増やして、ある程度の利益を確定しておくことも大切です。

iDeCoの投資対象の商品は金融機関によって決められていますが、個別の商品について、どういった投資先に投資されているか確認しながら、また投資対象の大きな動きと連動しているか確認しながら、同じカテゴリーのほかの銘柄が上昇しているにもかかわらず対象の商品は値が下がっているようなときには投資先の運用が悪くなっている可能性もあるので、ほかの商品へ変更する必要性もあるのかもしれません。

一方、つみたてNISAの場合は、基本的に金融庁の定めた基準のものが選ばれています。ほとんどの場合、一時的に元本割れをしたとしても運用を継続して問題ないと個人的には考えます。

まとめ

今回のテーマは、iDeCoやつみたてNISAでの元本割れのリスクについて運用期間などに応じた対処法としましたが、資産運用では元本割れは珍しいことではなく、短期的には高い確率であり得るため、その時々の景気の状況と照らし合わせて、商品がどのような動きをしているか確認することも大切です。

選んだ商品が景気とどんな形で連動しているのか把握しながら、長期的な視野で運用を行いましょう。

執筆者:吉野裕一

夢実現プランナー