資産形成は「額」ではなく「率」で考える時代!?

筆者はこれについては資産形成とは切り離して考えています。

一方、使用頻度は少なそうだが、いざとなったら使うかもしれない「予備資金」ともいえるお金についてはどうでしょうか?

例えば、あえていうなら、ちょっとした出費、冠婚葬祭、引越し代や敷金・礼金、予想外の出費などがそれにあたるかもしれません。

金額的には数万円〜数十万円くらいのイメージの出費です。これについては、ある程度流動性をもたせながら「資産形成」として、きちんと運用していくことをオススメします。

確定拠出年金相談ねっと認定FP

確定拠出年金創造機構代表

https://wiselife.biz/fp/rnohara/

現東証1部上場の証券会社に入社後、個人営業・株式ディーラーとして従事。口座残高が当初20万円のお客様が2,000万円になったことも。その後、営業マーケティング会社に転職。生涯担当顧客は1,000名超。 2016年に確定拠出年金専門のファイナンシャルプランナーとして開業。法人への企業型確定拠出年金制度の導入を中心に、個人型確定拠出年金iDeCo(イデコ)制度の普及にも努めている。生活に密着したお金の話は「人生有限、貯蓄無限」と考え、公的年金や資産運用のアドバイスも。2017年、DVD「一人社長・夫婦経営の社長のための確定拠出年金」を出版

https://www.amazon.co.jp/dp/B073JFYMQV

目次

通帳を見ていても何も変わらない

筆者の周辺にも通帳残高を見るのが好きそうな「預金大好き」人間はやっぱりいますが、話を聞いている限りでは、ある程度の残高がないと不安であり、それがないと何か新しいことにチャレンジしようと思えないような人がいます。

彼らにとっては「金利」がどうあれ、預金行為そのものが好き、あるいは精神安定剤となっています。別に悪いことではなく、預金が習慣化していることは素晴らしいです。

ただ、それではあまりにもったいない気がします。

「率」にこだわらず、100万円とかの「額」にこだわるのは資産が大きくなってきてからで良いでしょう。

資産規模が大きくなってくると、以前のように資産を増やすことが難しくなるのが普通ですが、資産規模が大きければ、金利の良し悪しに関わらず、絶対額としては増やせるわけですから。

預金であっても利回りを意識する

筆者へ相談に来た人の中には、予備資金について意識の高い人もいます。

例えば同じ預金であっても、大手銀行とネット銀行の普通預金利率には差があります。ネット銀行でも、利率が違ったり、利息のつくタイミングが大手銀行と同じように半年毎なのか、月毎なのか異なることもあります。

資産形成のために投資信託を買うのはちょっと抵抗があるという人でも、予備資金をより有利な金融機関へ移すこともあります。

金利が上がってくれば、個人向け国債「変動10」などの活用、償還まで比較的短期の社債も考えられるでしょう。何かのキャンペーンやポイントがちょっとついただけで、すぐに普通預金の利回りを上回ってしまう低金利時代です。

自分の生活スタイルに合わせたうえで、どの金融機関や商品を活用すると良いのか考えてもらえればOKですが、原理原則は変わりません。

セコイ話にも聞こえると思いますが、資産形成段階でこのような微差を考えられるようになると、後々資産が大きくなった時に、それが大差となって表れてくるはずです。

稼いでいるのにお金を貯められない人は、得てして何も考えてない、あるいは何も考えられない、何を考えて良いかわからない人が多いものです。

普通預金であっても資産運用である

このように普通預金や定期預金も立派な運用であり、利率を意識することで、その後の運用に差がでてきます。なるべくリスクをとらず、手間ひまもかけずにできるなら、少しでも利回りを上げていきましょう。

以前も何人かの人が、いきなり数百万円をネット銀行に移していました。百万単位だと低金利であっても、絶対額としてはそれなりに増えていきます。

リスクをとりたくない資金なら、少しでも利回り上昇はとてもありがたい話です。資産が大きくなったり、金利がもっと上がれば効果は薄まりますが、ポイントを活用した貯め方も有効です。

資産形成の鉄則は「長期」「分散」「積立」。いろんな資産に分散して運用することは大切なのですが、各資産のなかでより簡単に利回りを上げられるなら採用しない理由はありません。

ただの「預金大好き」人間にならないように注意しましょう。

預金利回りをちゃんと意識したポートフォリオ・イメージ

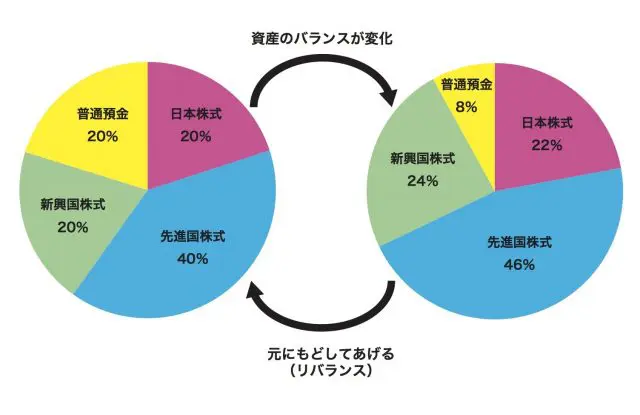

まずは生活費などを除いた、予備資金や老後の貯蓄について、筆者のクライアントの典型的な資産配分(ポートフォリオ)を紹介しましょう。これは個人差をまったく無視したものではありますが、1つの参考になると思います。

この当初想定していた資産配分が崩れたら「リバランスをしましょう」とよく言われます。上がり続ける、下がり続ける資産はないので、筆者はリバランスをしない運用はあり得ないというスタンスですが、皆さんはどうでしょう?

全体の資産のなかで、預金の利回りをあげると良いメリットは2つです。

●リスク資産上昇時、必要以上にリバランスしなくてすむ

一般的なリバランスの1つとして、相対的に上がったリスク資産の一部を売り、普通預金・定期預金を買うことが挙げられますが、預金部分の利回り向上により、リスク資産が上昇した時に、資産配分の変化を若干なだらかにしてくれます。

リスク資産へ投資慣れしてない人は、ちょっと上がるとすぐ売りたくなることも多く、資産を増やせる時に大きく増やせないケースも多々あり、これを防ぐ効果があります。

●リスク資産下落時、必要以上に様子見しなくてすむ

相対的に下がったリスク資産を、預金の一部を使って買い増す際は、相場下落の恐怖から必要以上に様子見してしまうケースがありますが、より積極的に買うきっかけを与えてくれます。

相場下落の恐怖については、初心者でも良く言えば鈍感で、あまり恐怖と思わない人もいれば、経験者でも市場環境が良い時しか知らないため、評価損に耐えられず、全部売りたくなる人もいます。

資産運用の経験値が重要なのは間違いないのですが、投資家の性格による部分も大きいため、必要以上に感情に左右されることを防いでくれます。

いつかは「みんな経営者・投資家」ということに気づく

ビジネスにおいて、我々は自分の人生に与えられた時間やお金、能力を切り売りして稼いでいます。経営者であればそれこそ限られたリソースを、優先順位をつけて配分していきます。

資産運用も同じ感覚です。今ある限られたお金を、限られた人生の時間内で、何かに投資していきます。投資信託を勉強したり、実際に購入するよりも、基本的な預金についてまずはしっかり考えておくことが簡単だし、大切だと思うのです。

経営者であろうが、サラリーマンであろうが、みんな経営者・投資家のようなものです。

人生におけるビジネスも資産運用も自分がプレーヤーとなって参加し、マネジメントするシミュレーションゲームだと思えば、資産運用は難しくはないでしょう。

Text:野原 亮(のはら りょう)

確定拠出年金相談ねっと認定FP、確定拠出年金創造機構代表