投資で資産形成するために! 必要な5つのステップとは?

ファイナンシャルプランナー、CFP(R)認定者、1級ファイナンシャルプランニング技能士、DC(確定拠出年金)プランナー

1.何歳までにいくらお金を作るか「ゴール」を決める

まず、資産を形成とは、何のためにしなければならないでしょうか。それは「将来のイベントや夢を実現する」ためです。資格を取りたい、車を買いたい、海外旅行をしたい、住宅を購入したい、教育資金をためたいなど、夢の実現のためにはお金が必要となります。

何歳までにいくらお金を作るか、具体的な目標と時期、目標額を決め、目標ごとに「ゴール」を決めましょう。目標がない場合でも、「〇年後に××万円をためる」というふうに、具体的に決めましょう。

2.「投資金額」について決める

投資は「余裕資金」で始めることが大事です。

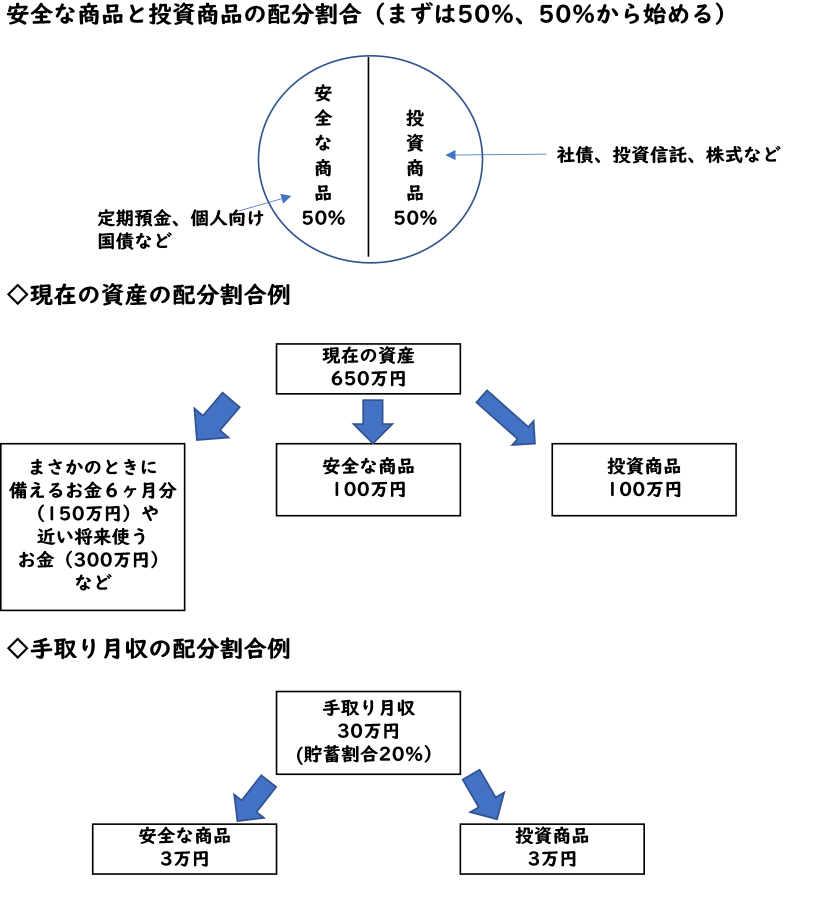

まずは、病気になる、交通事故にあう、収入が減少するなど「まさかのとき」に備え、最低でも生活費の6ヶ月分を確保しておきましょう。また、子どもの入学費用や、近い将来マンションを購入するための頭金など、おおむね3年以内に使うお金も、投資に回さず、預貯金として確保しておきます。

こうして、投資には回してはいけないお金を除いた資金(余裕資金)が、投資に回すことのできるお金です。この余裕資金のうち、いくらをスタート時に投資するのか、考えてみることです。

なお、余裕資金がまったくなかったら、どうしたらよいのでしょうか。そういう人は「毎月の積立投資」を実践しましょう。その際、お金が残ったら投資に回すのではなく、先取で強制的に投資するようにするとよいでしょう。

では、どのくらいの金額を投資に回したらよいのでしょうか。

参考までに日本と米国の家計の金融資産構成を比べると、日本は現金・預金が約半分を、対する米国は株式・投資信託・債券等といった資産が約半分を占めています。その結果として、2000年から2021年末までの20年間で米国の家計金融資産が3.4倍になったのに対し、日本の金融資産は2.3倍にとどまっています。

まずは、毎月の貯蓄額の半分を投資に回し、地道に資産形成を行うことです。

例えば、毎月の手取り30万円のうち貯蓄額が6万円(手取りの20%の貯蓄が理想)であれば、投資型商品3万円から始めてみることをおすすめします。毎月1万円、2万円からでもよいでしょう。

図表1

筆者作成

3.「資産の組み合わせ」を決める

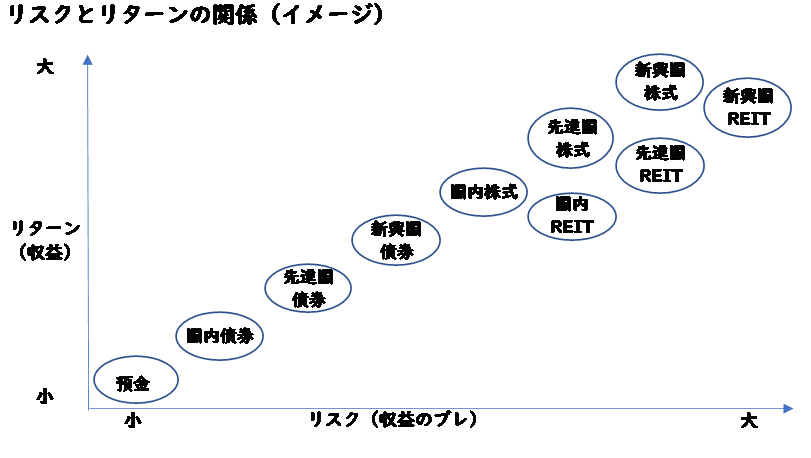

投資すべき資産の組み合わせは、基本的に「株式」「債券」「不動産(REIT)」の3つの資産と、「日本」「先進国」「新興国」の3つの地域の振り分けで考えるとよいでしょう(3×3=9つの資産ということになります)。図表2は、資産の種類と地域について、リスク(後述)とリターンの度合いを表したものです。

どの資産にどれだけ投資するかを決めることを「アセットアロケーション(資産配分)」といいます。ちなみに、公的年金を運用している「年金積立金管理運用独立行政法人(GPIF)」の資産配分は、国内株式25%、外国株式25%、 国内債券25%、外国債券25%を基本としています。

「運用効果の8~9割は資産配分で決まる」といわれており、資産配分は資産運用において最も重要です。銘柄選びやタイミングよりも「どんな資産を持つか」に時間を割きましょう。

図表2

日本証券業協会「リスクとリターン」より筆者作成

4.リスク許容度を知る

投資はお金が増えることもありますが、お金が減るというリスクもあります。

「リスク許容度」とは、その人が「どのくらいまでの損失に耐えられるか」を示すものです。運用している資産が30%減っても大丈夫なら、リスクの高い商品に投資できますが、5~10%減っただけで、夜も眠れないほどになるなら、リスクの低い商品に投資したほうがよいでしょう。投資に失敗しないコツは自身の「リスク許容度」を知ることなのです。

5.金融商品を決める

最後に、金融商品を選ぶステップです。主な金融商品は「株式」「債券」「REIT」そして、投資家に代わって専門家がさまざまな商品に投資する「投資信託」があります。

金融商品を選ぶ際には、「収益性」(お金をどの程度増やすことができそうか)「安全性」(元本割れの可能性がある場合、どの程度、元本が割れるのか)「流動性」(いつでも換金できるか)の3つの視点からチェックすることが大切です。

一般的に「収益性」は、債券→REIT→株式の順に、「安全性」は、株式→REIT→債券の順に、大きくなっていきます。「流動性」は、多くの商品はそれなりにあると考えられます。なお、投資信託は組み入れている資産に準じると考えてください。

収益性と安全性と流動性の3つを兼ね備えた商品は存在しません。したがって、投資する資産や商品を分散することが大切になってくるのです。よって、まず「投資信託」から始めるのもよいでしょう。

まとめ

1~5のステップを踏むことは「投資の基本ルール」です。この手順を踏まずに投資を始めるのは、やめましょう。金銭的に損をするだけでなく、自分に合わない商品や適正な金額を超えた購入が「投資ストレス」となる可能性もあるからです。

出典

日本銀行「資金循環の日米欧比較」

内閣官房 新しい資本主義実現事務局「資産所得倍増に関する基礎資料集」

金融庁 総合政策局 「長期・分散・積立投資とNISA制度」

日本証券業協会 「リスクとリターン」

執筆者:水上克朗

ファイナンシャルプランナー、CFP(R)認定者、1級ファイナンシャルプランニング技能士、DC(確定拠出年金)プランナー