課税口座に持っている株式や投資信託は、新NISAに移したほうがいいですか?

ファイナンシャルプランナーCFP(R)認定者、相続診断士

大阪府出身。同志社大学経済学部卒業後、5年間繊維メーカーに勤務。

その後、派遣社員として数社の金融機関を経てFPとして独立。

大きな心配事はもちろん、ちょっとした不安でも「お金」に関することは相談しづらい・・・。

そんな時気軽に相談できる存在でありたい~というポリシーのもと、

個別相談・セミナー講師・執筆活動を展開中。

新聞・テレビ等のメディアにもフィールドを広げている。

ライフプランに応じた家計のスリム化・健全化を通じて、夢を形にするお手伝いを目指しています。

手持ちの金融資産を整理

金融機関に勤める知人は、新NISAに関する説明などで多忙のようです。多くの場合、セミナーの後の質疑応答の時間がありますが、そこで必ず受ける質問があるそうです。

「課税口座に持っている株式や投資信託は、新NISAに移したほうがいいですか?」それに対して彼女は、「利益が出ているなら、一度利益確定してもいいかもしれませんね」と回答しているそうです。本記事では、そのあたりのことを深掘りしたいと思います。

課税口座に入っている資産ということは、

(1) 現行のNISA口座以外に課税口座で投資をしている

(2) 一般NISAをしていて、5年がたちロールオーバー(翌年のNISA口座に移管して保有を続行)せずに課税口座に移行した

(3) NISA制度の以前から投資している

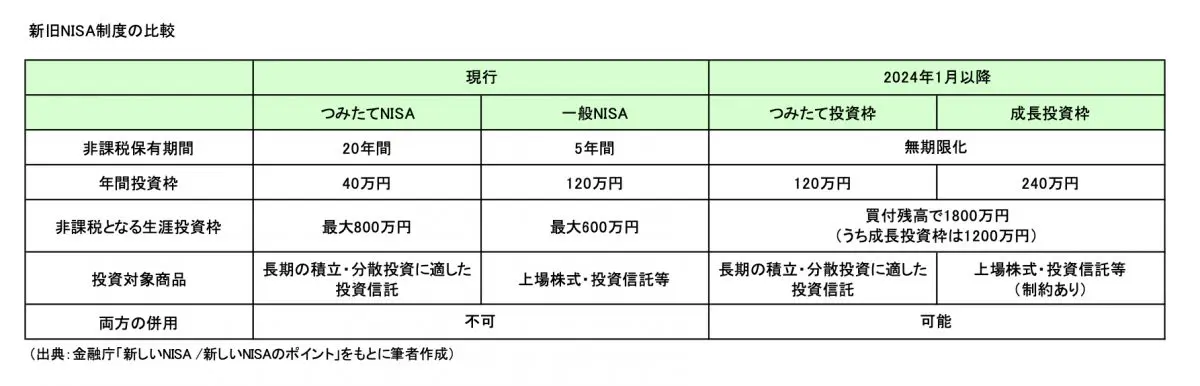

などが考えられます。図表1で、新旧NISA口座の違いをおさらいしたいと思います。新NISAでは、年間投資枠が大きくなり非課税の保有期間も無期限です。

図表1

新NISAの生涯投資枠は、1800万円あります。これから資産形成を進めていく世代なら、新NISAの枠は新規の積立資金用などに充てて、これまでの課税口座にある資産を無理に移動する必要はないと思います。

ただ、「NISAは利益が出た場合に、その利益にかかる税金が非課税になる」という基本を忘れてはいけません。「“将来有望な”つまり、利益を多く見込める商品を優先的にNISA枠で運用することが望ましい」というのがセオリーです。課税口座で運用中の商品が“将来有望”なら、新NISA口座に移動を検討するのも一案です。

また、この機会に手持ちの資産をそれぞれ採点して、整理してみてはいかがでしょうか。もし課税口座にある“将来有望”な商品をいったん売却するのなら、逆に“将来も回復が見込めない”つまり塩漬けになっている商品はありませんか?

もしあれば、損益通算することで税金を減らすことができます。なお、課税口座とNISA口座では損益通算はできません。

課税口座から新NISA口座に移動前に要確認

新NISA口座に移動を検討する場合、注意点が2つあります。

1つ目は、新NISA口座の成長投資枠の投資対象商品には、先の図表1のとおり制約があることです。例えば、毎月分配型の投資信託は含まれていません。取り崩しの機会が多いシニアにとっては使い勝手がよいので、私的年金として人気がありますが、扱いはありません。全商品が対象ではないことに、留意してください。

2つ目は、長期保有の投資信託のなかには、信託報酬の割高なものがあります。ここ数年で信託報酬は下がっています。同じような投資対象であれば、比較してより効率のよい商品に乗り換えることも視野にいれるとよいです。

ある落とし穴について

2023年になって、日経平均が順調に数字を伸ばしています。“バブル期以来30年ぶりの3万円超え”などと報道され、その後も大台は維持しています。日銀が発表した2023年6月末時点での家計の金融資産は前年同月比4.6%増で、株価上昇が資産を押し上げているとみられています。

株価が上昇して含み益が増えたことはうれしいですが、筆者自身が「ちょっと気をつけないと」と感じたことがあります。例えば500万円を投資して、運用が順調で残高が800万円に増えたとします。300万円のプラスです。保有資産は「○○証券に800万円」と脳内にインプットされますが、実際には売却して現金化すると税金だけでも約60万円が引かれます。

課税口座で取引していると、含み益が大きいほどこの差金は大きくなります。「○○証券に800万円」=現金800万円ではない、利益には約20%の税金がかかることを肝に銘じる必要があります。

株式や投資信託などにはリスクがあって、100万円が150万円になることもあれば70万円になってしまうことがある……そこは理解できていて、ご自身の口座残高をチェックされていると思います。

特にシニアの方は、資産の取り崩し世代です。この落とし穴に気づかないと、「利益が出ているので、株を売って旅行に行こう」と売却したところ、思ったより手取りが少なくて他の貯金も取り崩したということになりかねません。

やはり、NISA口座の非課税のメリットは大きいです。せっかく投資枠が増えたのですから、上手に使いこなして資金をフルに活用できればよいでしょう。課税口座の商品をすべて移動することが、ベストではありません。あくまでも、商品の内容を吟味して個々に判断するようにしましょう。

出典

金融庁 新しいNISA

日本銀行調査統計局 参考図表 2023年第2四半期の資金循環(速報)

執筆者:宮﨑真紀子

ファイナンシャルプランナーCFP(R)認定者、相続診断士