オルカンは世界中の株式が網羅されているわけではない! それでも良いといえる理由とは?

ファイナンシャル・プランナー(CFP)

明治大学法学部法律学科を卒業後、金融機関にて資産運用業務に従事。

ファイナンシャル・プランナー(FP)の上級資格である「CFP®資格」を取得後、2007年に開業。

子育て世帯や退職準備世帯を中心に「暮らしとお金」の相談業務を行う。

また、全国商工会連合会の「エキスパートバンク」にCFP®資格保持者として登録。

法人向け福利厚生制度「ワーク・ライフ・バランス相談室」を提案し、企業にお勤めの役員・従業員が抱えている「暮らしとお金」についてのお悩み相談も行う。

2017年、独立行政法人日本学生支援機構の「スカラシップ・アドバイザー」に認定され、高等学校やPTA向けに奨学金のセミナー・相談会を通じ、国の事業として教育の格差など社会問題の解決にも取り組む。

https://fpofficekaientai.wixsite.com/fp-office-kaientai

目次

厳密にはオルカンは全世界の株式を対象にしているわけではない

全世界の株式に投資できる投資信託は、確かに特定の国に限った株式型投資信託と比べると分散投資を図ることができます。

この手の投資信託で人気なのが、三菱UFJアセットマネジメントの「eMAXIS Slim 全世界株式(オール・カントリー)」、通称「オルカン」ですが、投資の判断に必要な重要事項などが記載されている目論見書を読むと、MSCIのACWIに連動する投資成果を目指して運用を行うとあります。

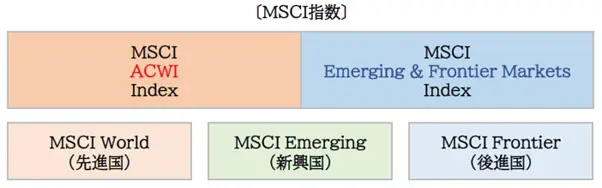

MSCIは、モルガン・スタンレー・キャピタル・インターナショナル社が算出している株価指数で、先進国や新興国、後進国といった株式市場がカバーされています。また、ACWIはオール・カントリー・ワールド・インデックスの略で、主に先進国と一部の新興国の株式市場が反映された指数となっています。

ここで簡単にMSCIの概念図を確認しておきましょう。MSCIには、大きく分けてACWIと、Emerging & Frontier Marketsという2つの指数があります。

ACWIは、MSCI World(先進国)とMSCI Emerging(新興国)で構成されています。また、Emerging & Frontier Marketsは、MSCI Emerging(新興国)とMSCI Frontier(後進国)で構成されていることが分かります。

図表1

※筆者作成

オール・カントリー、全世界といった言葉を聞くと、オルカンは世界中の株式が組み入れられている投資信託だと思ってしまいます。しかし、前述のとおり、ACWIがMSCI WorldとMSCI Emergingで構成されていることからも分かるように、世界中の全ての国・地域の株式市場が対象となっているわけではありません。

1つの国に投資するよりも、全世界に投資したほうがリスクとリターンは安定する

では、なぜオルカンへの投資がいいという考え方が広がっているのかといえば、それは分散投資に適しているからです。

例えば、アメリカを代表する株価指数のS&P500に連動するような投資信託では、アメリカの株式にしか投資していないことになりますが、オルカンではアメリカ以外の国・地域にも投資するため、より分散投資の効果が高いといえます。

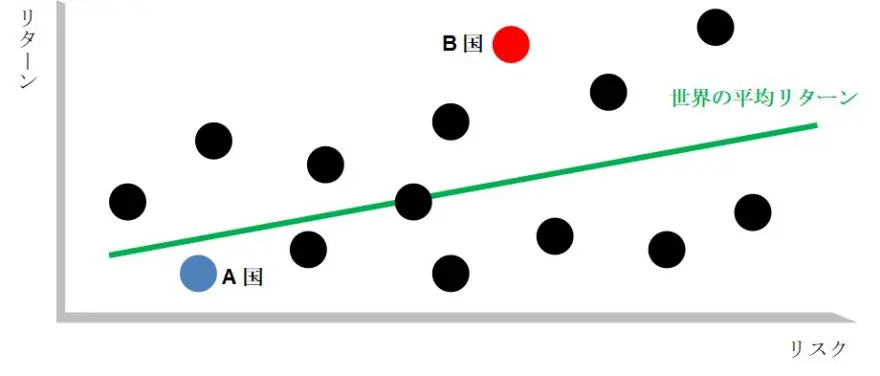

ここで分散投資について簡単におさらいします。図表2は、リターンとリスクの関係性を示した散布図の例です。縦軸がリターン、横軸がリスクで、黒丸をある国・地域の株価指数と見立て、リターンとリスクの位置関係を示しています。

図表2

※筆者作成

図表2では、A国の株価指数(青丸)はリスクが低くてリターンも少ない、B国の株価指数(赤丸)はリスクが高くリターンも多いことを示しています。このように、それぞれの国・地域の株価指数におけるリスクとリターンの関係性が散らばって存在している状態を、「バラツキ」があるといいます。

一方、緑色の線は、世界中の全ての国・地域における株価指数でのリターンの平均を取ったと仮定して描いたもので、リスクとリターンの関係性をならすと、おおむねこのような軌道を示すという意味です。つまり、世界中の国・地域に投資すれば、緑色の線のような軌道を描くリターンが得られることを表しています。

このようなことから、個々の国・地域に投資するよりも、世界中の国・地域に投資したほうが分散投資につながり、リスクを抑えて損益の増減を安定させることができます。

オルカンで後進国が除外されるのは投資家にとってはむしろ良いこと

話を戻すと、前述したように、オルカンは全世界の株式市場を対象としているわけではありません。あくまでも、先進国と一部の新興国のみです。

つまり、分散投資の観点からは、完全な分散が図られているとはいえないのが実情です。おそらく、全ての新興国と後進国を加えれば、リスクは上昇し、平均的なリターンは減るのではないでしょうか。なぜならば、発展途上にある後進国では政治情勢や経済状況が不安定だからです。

このように考えると、金融機関や投資の専門家がオルカンを推奨するのはあながち間違いではなく、むしろ投資初心者に向けてアドバイスしてくれているように思えます。ただし、オルカンが全世界を網羅しているわけではないことは理解しておきましょう。

まとめ

投資初心者には、長期・分散・積立投資を目的に金融機関などでオルカンが案内されることが多いでしょう。また、新卒の会社員の方などは、投資に回せるお金が必ずしも潤沢であるとはいえないかもしれません。そのような方にも、良いと勧められるのがオルカンです。

しかし、オルカンはあくまでも株式型の投資信託です。つまり、金融商品としては株式にしか投資しないことになるため、必ずしも分散投資が図られているわけではありません。

新NISAで資産運用を始めるに当たっては、オルカン一択という声もあるようですが、分散投資を意識するなら、なるべく債券や金など、他の金融商品も含めて資金を分けて投資するようにしましょう。

出典

三菱UFJアセットマネジメント株式会社 eMAXIS Slim 全世界株式(オール・カントリー)

執筆者:重定賢治

ファイナンシャル・プランナー(CFP)