1億円あれば「FIRE」できるそうですが、シンプルな暮らしならそれほど貯蓄がなくても働かずに暮らせるでしょうか?

夢実現プランナー

2級ファイナンシャルプランニング技能士/2級DCプランナー/住宅ローンアドバイザーなどの資格を保有し、相談される方が安心して過ごせるプランニングを行うための総括的な提案を行う

各種セミナーやコラムなど多数の実績があり、定評を受けている

「FIRE」って、そもそもなに?

2020年頃から雑誌などにも取り上げられて、話題が広まってきた「FIRE」ですが、これは「Financial Independence Retire Early」の頭文字をとった言葉です。

「Financial Independence」は「経済的に独立する」、後半の「Retire Early」は「早期退職」と訳し、「早期に退職して経済的な自立をする」という意味になります。

この考え方はアメリカから発信されたもので、インフレ率以上の運用を行い、運用益とインフレ率の差で生活を行っていくというものです。

アメリカの「FIRE」は「4%ルール」という考え方がもとになっています。指標となるアメリカの投資対象「S&P500」は、第二次世界大戦後の75年間の平均利回りが年率7%ありました。同じ期間のインフレ率は3%であったことから、「7%から3%を引いた4%の利回りが得られる」ということになっています。

例えば毎月の生活費が30万円だとすると、年間生活費は360万円です。運用利回りからインフレ率を引いた4%の利回りから、この額を得られれば生活ができる、ということになります。投資元本にすると360万円÷4%=9000万円となります。

今回のケースにおける元本は、上記例と近い金額となる1億円です。1億円を7%で運用し、インフレ率の3%を引くと、4%の運用益は400万円となります。月額換算では、約33万円を得ることが可能になると考えられます。

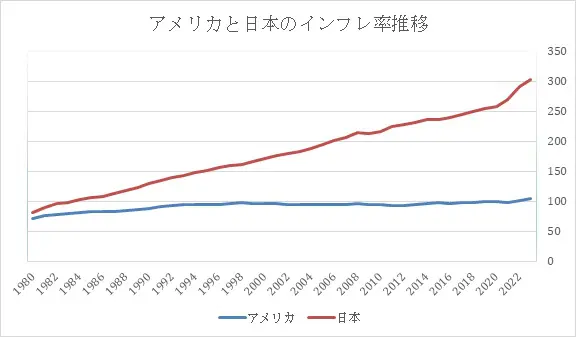

アメリカと日本のインフレ率や運用益の違い

では、日本でも同じように「4%ルール」が通用するのでしょうか。国際通貨基金(IMF)の調査によれば、日本における1980年から2023年までのインフレの年率は0.86%となっています。アメリカと同じように「4%ルール」を適用しようとすると、5%程度の運用利回りがあれば、実現可能ということになります。

図表1

※IMF「WORLD ECONOMIC OUTLOOK DATABASES(世界経済見通し)」より筆者作成

それでは、アメリカと同じように「S&P500」などアメリカの株式市場に投資を行えばよいのかというと、単純ではありません。

アメリカの株式市場へ投資を行う場合には、円をドルに換金し、日本で使うにはドルを円に換金しなくてはいけなくなります。換金の際に交換手数料がかかることや、為替相場の変動結果によっては、円に換金する際に運用益が減ることも考えられます。

それでは、為替相場の影響を受けない日本株市場で運用する場合は、どうなるのでしょうか。

日経平均プロフィルのヒストリカルデータによれば、1980年から2023年までの43年の日経平均株価は、年率で3.67%となっています。先ほどのインフレ率を引くと2.81%となり、月に30万円が生活費と必要であれば、30万円×12ヶ月÷2.81%=約1億2800万円の元本が必要になります。

質素な生活で「FIRE」は可能か?

続いては、住宅ローンがない場合や、賃貸住宅に住んでいない場合を仮定してみましょう。この仮定に基づき、毎月の生活費を20万円としたら、必要な元本はどう変わるでしょうか。

20万円×12ヶ月÷2.81%=約8541万円

比較的質素な生活をしたとしても、8000万円以上が必要になってしまいます。やはりある程度の資産が必要になってしまうので、貯蓄がないと難しい可能性があります。

ここまでの例では、日経平均株価の利回りと日本のインフレ率を基に計算しています。しかし、日経平均よりも利回りが上回っている投資信託は多いです。

仮に運用利回りが6%の投資信託があり、今後の日本のインフレ率が1.5%になったとすると、4.5%の差があります。この仮定の下で、月の生活費20万円を資産運用によって補う場合、元本としていくら必要か考えてみましょう。

20万円×12ヶ月÷4.5%=約5333万円

8000万円から比べると少なくはなりましたが、やはりこの場合でも5000万円と、高額な資金が必要になります。

さらに、運用時のリスクも加味する必要があります。これまでの仮定では、毎年安定した運用ができている場合を想定しています。しかし、運用益はプラスの年もあればマイナスの年もあり、資金の使い方も工夫する必要があります。

毎月分配型投資信託の活用

資産運用で数十万円といったまとまったお金を得るには、「毎月分配型投資信託」という種類の商品を活用して、毎月分配金を受け取る運用方法もあります。これは「毎月決算型」ともいい、毎月決算を行い、口数に応じた分配金を出している投資信託です。

毎月分配型投資信託のなかには、「タコ足」といわれる、投資元本を取り崩していく商品もありますが、なかには安定的に分配金を出しているものもあります。

とはいえ分配金は確約されたものではないので、分配金の増減に対処していくテクニックも必要になってきます。

例えば、1万口に対して100円の分配金を出す投資信託で、現在の基準価額が1万円であれば、3000万円投資すれば、毎月30万円の分配金が受け取れることになります。しかし前述したように、毎月1%もの分配金を出せば、投資元本が減少していく可能性があります。さらに基準価額が減少していくと、その次は分配金の減額も考えられます。

まとめ

完全に「FIRE」することを考えると、まとまった資金が必要になりそうです。また、毎年運用益を取り崩す方法や毎月分配型投資信託を活用する方法など、「FIRE」の手段を考えても多様な方法があります。

まずは「セミFIRE」といわれる、働きながら必要なお金の一部を運用益で受け取る方法から始めることも、選択肢の一つに入るのかもしれません。

しかし、資産運用を行うことには、リスクが伴います。リスクがどういったものか把握したうえで、運用を行うことは大切です。また専門的な知識も必要になることも考えられますので、資産運用に長けている専門家に相談するなど、事前の準備も必要です。

出典

IMF WORLD ECONOMIC OUTLOOK DATABASES(世界経済見通し)

株式会社日本経済新聞社 インデックス事業室 日経平均プロフィル ヒストリカルデータ

執筆者:吉野裕一

夢実現プランナー