あえて同額で比較してみた不動産投資の2つのやり方!直接(現物)と間接(REITなど)の違いはどこなの?

長生きすればするだけ、その分おカネがたくさん必要になりますし、健康をずっと維持できるかどうかも不透明。とても気がかりなところです。

AFP認定者,宅地建物取引士

不動産コンサルティングマスター,再開発プランナー

横浜市出身。1981年早稲田大学政治経済学部卒業後、大手不動産会社に勤務。2015年早期退職。自身の経験をベースにしながら、資産運用・リタイアメント・セカンドライフなどのテーマに取り組んでいます。「人生は片道きっぷの旅のようなもの」をモットーに、折々に出掛けるお城巡りや居酒屋巡りの旅が楽しみです。

目次

「人生100年時代」と「長生きリスク」は表裏一体。その対策のひとつかもしれない不動産投資には“現物”と“間接”があります

そんな不安も相まってか、「長生きリスク」というフレーズを見聞きすることも多くなった気がします。この2つのフレーズは、まるで表裏一体で“光と翳(かげ)”にも思えます。

このような時節を反映してなのか、「老後の私的年金になります」といった宣伝文句で、不動産投資をすすめる広告が世の中にあふれているようです。

多種多様な投資商品の中で、不動産というものは「ミドルリスク・ミドルリターン」であるとよく言われます。

その姿・かたちは、【土地や建物の全部】や【土地や建物の一部(共有や区分所有)】などの“現物”と、それらを証券化などした“間接”(その代表格がREITでしょう)の2つに分かれます。

不動産投資の“現物”と“間接”の2つのやり方を、あえて同額で比較してみると……

この不動産投資の2つのやり方ですが、一般的には[現物=高額(大口)]・[間接=低額(小口)]です。そもそも、予算レンジなどのジャンルにおいて、まったく異質で住み分けされた投資行為と思われがちです。

ある意味ではそうなのかもしれませんが、あえて同じ投資額で比べてみた場合、現物と間接でどんな違いがあるのでしょうか。

【直接投資額1000万円】を例として検討してみましょう。

現物の方の投資対象は、土地・土地付建物・マンションなどになると思いますが、場所や相場によってパターンはずいぶん変わるでしょう。

一例として[東京23区内で建築後20~30年程度、専有面積20平方メートルくらいのワンルームマンション、賃料年額75万円(表面利回り7.5%)くらい]をイメージしてみます。

一方、REITは国内で上場している「J-REIT」だけでも、61銘柄・時価総額約12.92兆円・配当(分配金)の平均表面利回り4.13%程度(一般社団法人不動産証券化協会の公表による2018年9月末時点のデータ)で、1口数万円程度から購入できるものもあります。

REITをベースにした投資信託商品にまで対象をひろげれば国内型・国際型とも多種多様です。

銘柄と証券会社によってはワンコイン(100円)から購入できる場合もありますので、設例の直接投資額1000万円を構成する組み合わせは、無限に近いと思われます。

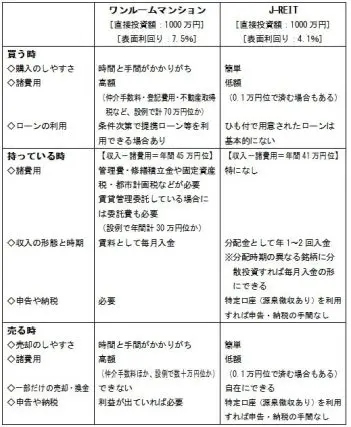

以上に基づいて、現物(例としてワンルームマンション)と間接(例としてJ-REIT)の違いを3つの段階ごとに比べてみたものが次の表です。

まとめ

設例でも、表面利回りはワンルームマンションで7.5%程度、J-REITで4.1%程度と差があります。

しかし、買う時・持っている時・売る時のワンルームマンションの高いコストや手間を考えると、保有期間トータルでの実質的な収入では、いい勝負かもしれません。

また、間接不動産は制度化された金融商品のため、市況以外の上昇下落要素は少ないと言えます。

それ対して、現物不動産は個別性が強いので手間はかかりますが、アップサイド(もしかしたら期待以上にトータルで利益がでるかもしれない余地)が期待できたり、その逆もまたあったりと振れ幅が大きい側面があるでしょう。

そうなると、設例においてどちらを選ぶかは、人それぞれの好みや価値観に左右されることになります。

例えば、現物不動産だからこそ実感できる「持ってる感」をどう評価するか、なども大きい要因になるのかもしれませんね。

Text:上野 慎一(うえのしんいち)

AFP認定者,宅地建物取引士