定率制で積立投資をしているのですが、収入が上がると積立額も上がって、なんだか損をしている気分になります。定率制のメリットはなんですか?

投資における資産運用の3つのポイントは、「長期」「継続」「分散」といわれています。新NISAも盛り上がりiDeCoも浸透し始めた今、この3つのポイントはメディアなどの特集でもよく取り上げられています。

今回は「長期」メリットをよりいっそう活用することについてお伝えます。特に若い世代にとってはメリットのあるお話です。

1959年生まれ。一成FP社会保険労務士事務所代表。

社会保険労務士、AFP、2級ファイナンシャル・プランニング技能士、DCアドバイザー(DC協会)、企業年金管理士(企業年金連合会)、日本年金学会会員

企業勤務時代も含め20年以上にわたり公的年金を中心とした社会保険・DCをメインに、企業年金運営、ライフプランセミナー、年代別セミナー講師といった分野の業務に携わっています。企業・NPO法人等での講師経験も多数あります。

経験から得たものを付加価値として「顧客視点」でお伝えできます。「この人に出会えて良かった」と思っていただける仕事をします。

はじめに~資産運用はどのように始める?~

「いつ」「どのように」資産運用を始めるか、悩む人もいるでしょう。特に給与所得者にとって積立投資は、手軽に始められる資産運用の手段の1つです。資産運用を開始するタイミングとして、「いつ」は『今(できるだけ早く)』、「どのように」は『積立投資』が選択肢となります。

積立投資をしている方は、投資額をどのように決めますか?iDeCoの場合は月額5000円からですが、新NISAでは月額100円、金融機関によっては1円から始められます。「資産運用に不安があるけど興味はある」という方は「少額からスタート!」も選択肢の1つです。

資産運用の方法として、積み立ての額を「定額制」と「定率制」の2つのアプローチで比較、そのメリット、習慣化の重要性、そして投資との組み合わせについてお伝えします。

定額制の限界

定額制積立のアプローチは、毎月一定額を積み立てていく方法です。この方法の最大の魅力はそのシンプルさにあります。毎月同じ金額を積み立てることで、資産運用における最初の一歩を踏み出すことができるかもしれません。

しかし、この方法を続けるとチャンスを失っている場合があるのです。収入が増加しても積立額を固定しているため、その増加分を資産運用に生かすことができないということがあります。つまり、収入の増加に伴う資産形成能力の向上を反映させることが難しいのです。

定率制の利点

一方で、給与の一定割合を積み立てる「定率制」は、収入の増加に応じて積立額を増やすため、より効果的な資産形成が期待できます。この方法では、収入が上がれば積立額も比例して増えるため、時間とともに資産をより早く増やすことができる可能性があります。

もちろん、定額積立にもメリットはあります。積立額が一定であることは支出計画が立てやすく、加えて給与収入の増加分を消費支出等にまわすことができます。

この点においては給与定率積立の場合、定額積立ほどに直接的に収入増が実感できないかもしれません。しかし、「実感できないお金」は消えてなくなっているわけではありません。そのお金は別の財布に入っているだけです。

他にも、定額積立は「あまり意識しなくとも継続積立できる」という点も大きなメリットです。

一方で定率積立は、昇給(収入増)の都度、積立額の見直しが必要となってきますので、そういった意味では少し面倒だと感じる人もいらっしゃるかもしれません。しかし、見直しをルール化(習慣化)させることは、資産形成が生活に密着したものであるという大きな意味も含まれているのです。

定額制と定率制の比較

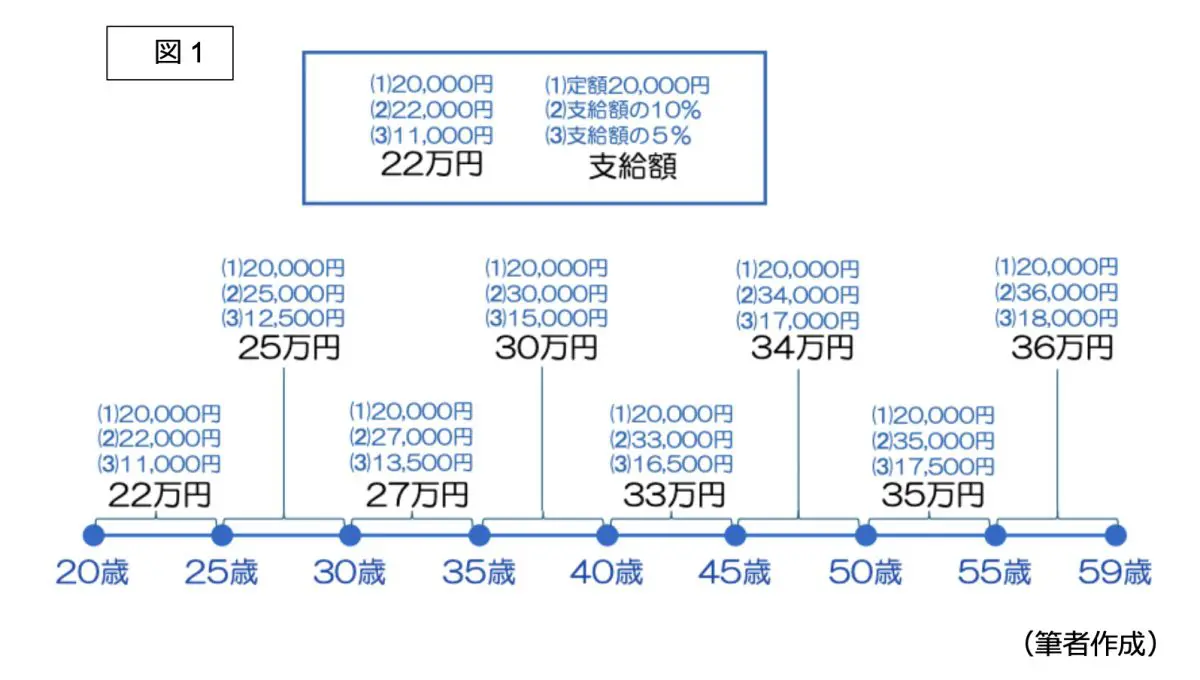

図1は年齢ごと金額を示しています。22万円、25万円といった金額は給与額を示しています。(令和4年度賃金構造基本統計調査:中企業100〜999人)

(1)は定額の2万円、(2)は給与の10%、(3)は(2)の半額となっています。

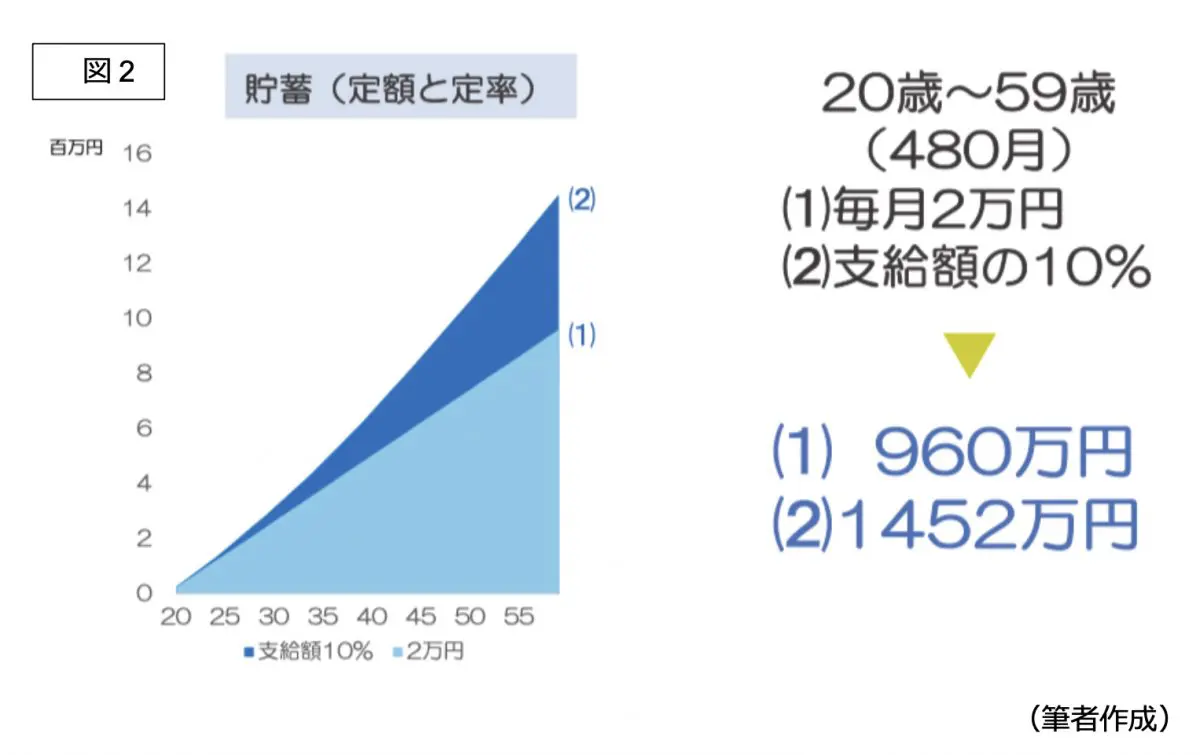

図2は、20歳から59歳まで40年間の累積積立額の推移です。預貯金額に近いものです。(1)の定額2万円では40年間で960万円。一方、(2)の支給額10%の場合は1452万円となります。給与が上昇した場合に金額を見直すという手間はありますが、習慣化することでこれだけの差が生まれます。

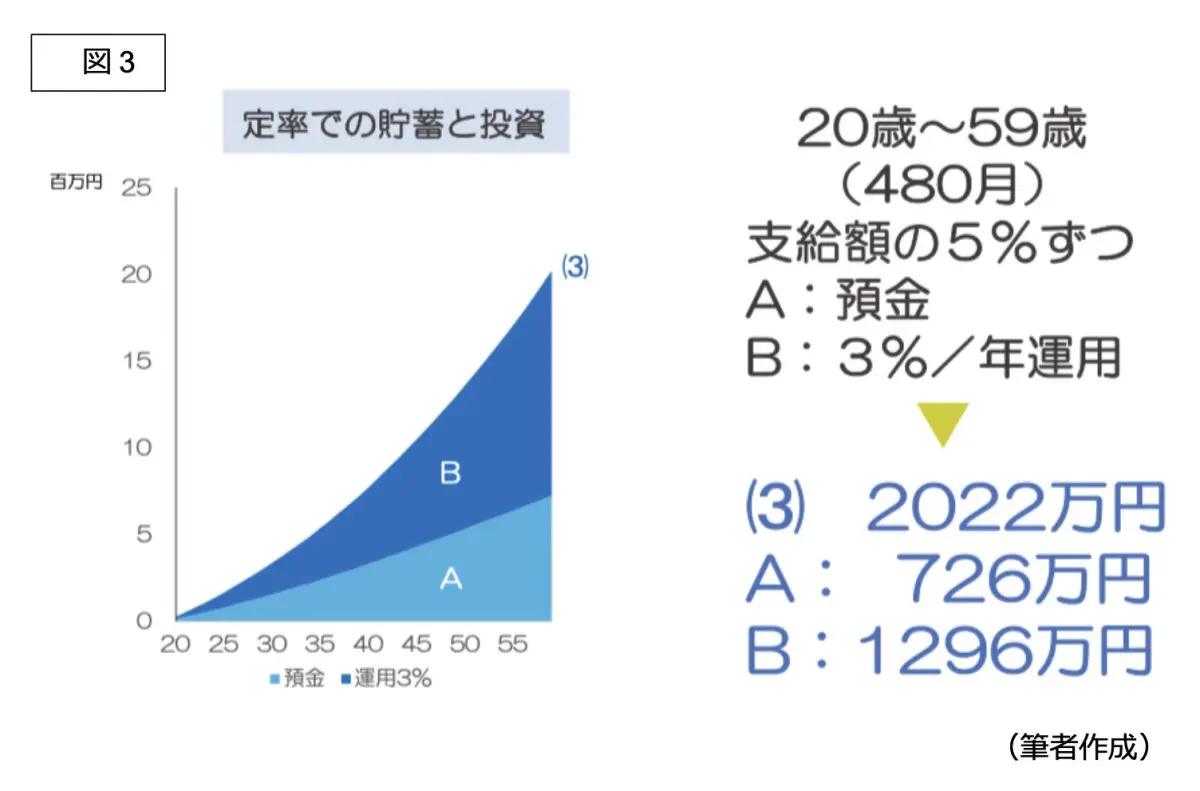

図3は、(3)の積立額で試算したものです。つまり支給額の10%の半額を預金に、残りの半額を投資信託等で年率3%の運用をした場合を想定しています。この場合は2022万円の資産となります。

まとめ

資産形成の成功の鍵は「習慣化」にあります。定額制・定率制いずれでも積立投資を習慣にすることで、長期的には資産の増加を実現できる可能性が高まります。習慣化により、資産形成は日常生活の一部となり、無理なく続けることができると良いでしょう。

特に定率制においては、一定の割合で積み立てることが自然と行われます。給与額の変化とともに積立額を計算することは、その時点での家計を確認することにもつながります。

資産形成は、預貯金だけではなく、その資金をいかに効率的に運用するかも重要な要素です。例えば、積立金を投資商品に投資することで、預貯金の利息よりも高いリターンを期待できます。

その効果は、期間が長いことでより大きなものとなる可能性があります。投資にはリスクが伴いますが、長期的な視点で分散投資を行うことでリスクを管理しつつ資産を増やしていくことができる可能性が高まります。

資産運用は、単なる貯蓄以上の戦略的な取り組みです。定額制でも定率制でも、継続することが大切です。重要なのは「始めること」「続けること」そして「賢く運用する」ことです。これらの習慣を身につけ、長期の資産形成をできるだけ早く始めることが、未来の大きな差となるかもしれません。

執筆者:鈴木一成

1959年生まれ。一成FP社会保険労務士事務所代表。

社会保険労務士、AFP、2級ファイナンシャル・プランニング技能士、DCアドバイザー(DC協会)、企業年金管理士(企業年金連合会)、日本年金学会会員