なぜ、投資信託には3つも手数料が必要なのか?「投資信託わかんねぇ」になる前に

日常生活のワンシーンで気軽に「お金の話」ができる様になるのは理想。ファッションやからだに良いこと情報の様に「あの投信買ったらリターン良かったよ」「あの金融機関のサイトは見やすい」なんて話があちこちから聞こえたら、経済は活発になるでしょう。

そんなネイルサロンで最終的に行き着いた話は「投資信託わかんねぇ」でした(笑) 「手数料がなんちゃらって何? わかんなくない?」と話していましたので、今回はそこをお伝えしたいと思います。

ファイナンシャルプランナー、相続診断士

公的保険アドバイザー/確定拠出年金相談ねっと認定FP

岡野あつこ師事®上級プロ夫婦問題カウンセラー

大手流通業界系のファッションビジネスを12年経験。ビジネスの面白さを体感するが、結婚を機に退職。その後夫の仕事(整体)で、主にマネージメント・経営等、裏方を担当。マスコミでも話題となり、忙しい日々過ごす。しかし、20年後に離婚。長い間従事した「からだ系ビジネス」では資格を有しておらず『資格の大切さ』を実感し『人生のやり直し』を決意。自らの経験を活かした夫婦問題カウンセラーの資格を目指す中「離婚後の女性が自立する難しさ」を目のあたりにする。また自らの財産分与の運用の未熟さの反省もあり研究する中に、FPの仕事と出会う。『からだと心とお金』の幸せは三つ巴。からだと心の癒しや健康法は巷に情報が充実し身近なのに、なぜお金や資産の事はこんなに解りづらいのだろう?特に女性には敷居が高い現実。「もっとやさしく、わかりやすくお金や資産の提案がしたい」という想いから、FPの資格を取得。第二の成人式、40歳を迎えたことを機に女性が資産運用について学び直す提案業務を行っている。

※確定拠出年金相談ねっと https://wiselife.biz/fp/mterakado/

女性のための電話相談『ボイスマルシェ』 https://www.voicemarche.jp/advisers/781

投資信託はパッケージ型金融商品

大きなお金を使って商品を選択するというのは、どんなものでも悩ましいものです。

特に金融商品というものは、初心者にはドキドキするもので、結局足踏みしてしまうもの。特にオススメと言われても、投資信託が難しい原因のひとつには、金融商品がいくつかつまっているパッケージ商品だからかも。

そのパッケージには、世の中に沢山のお弁当があるように、分類の仕方には方向性があり、テーマ・コンセプトがあります。まずは「自分の興味があるもの」から購入を検討し、ひとつひとつ疑問をクリアしてみてください。

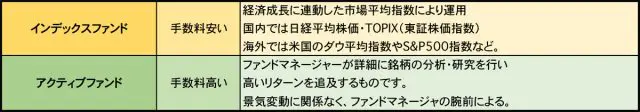

「インデックスファンド」と「アクティブファンド」

まず最初に考えるのは「どんな方向性で運用を行うか」というものです。これには2つの方向性があります。

「インデックス」とは指標のこと。「物差し」と言い換えるとわかりやすいかもしれません。この物差しに沿った値動きをする金融商品のことです。「パッシブ」と表現されることがありますが同じもの。

一方「アクティブファンド」は市場の経済成長以上の値動きを目指し、運用のプロが様々な運用方法を使い目標値を目指す商品です。

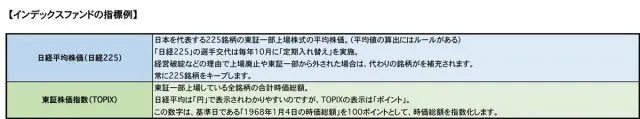

「日経平均225」の数字は、寄与度(構成比)の高い企業の株価のアップ、ダウンが大きく左右されます。

現在の「日経225」の寄与度1位は、ユニクロを経営するファーストリテイリング社で全体の9%強の構成比(11月30日現在)。2位はソフトバンク社の4%強。(上記同様)2社合計で14%強となります。

この2社の株価の動向が、「日経225」の数字を左右すると言っても過言ではありません。一方TOPIXは、全銘柄の時価総額を指標にしています。

ちなみに時価総額とは・・

「A社の株価×発行済株価=A社の時価総額」

となります。

その総額ですから特定の企業の株価というよりも、日本を代表する企業の景気の状態=市場の情況がわかってきますね。

「インデックスファンド」とはこのように、ある指標の数字に連動しているので、情報収集もしやすく、またコンピューターで算出できるので投資信託の販売会社も手間がかからないので手数料が低くなっています。

指標は他に「NYダウ」(ニューヨーク平均株価:アップル社やボーイング社等米国経済を代表する30社)や「S&P500」(米国企業で流動性がある大型株から選ばれた500銘柄)等もあります。興味のある指数を調べてみてください。

一方の「アクティブファンド」は、各社のファンドマネージャが、会社の方針と独自の調査研究により、銘柄を選出。上記の指標以上の運用成果を出そうとするものです。そのために「信託報酬」という手数料が高い傾向にあります。

なぜ投資信託には3つも手数料が必要なの?

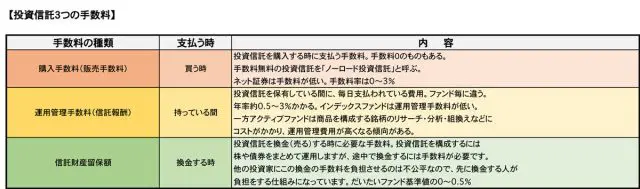

投資信託はパック商品という特性があるので、販売や商品作りの手間がかかります。それゆえ投資信託には3つの手数料があるのです。投資信託は株・債権・REIT(不動産)・コモディティ等の商品から構成されていますが、初心者はどの商品を選んで良いかわかりません。

だから、指標の判りやすい「インデックスファンド」優先になりますが、市場よりリターンの良い商品も選びたいなという気持ちもありますね。

そんな時に選択したいのは「アクティブファンド」です。アクティブファンドが必ず結果がでるとは限りません。しかし、好成績を維持している「アクティブファンド」もあります。その時注意が必要なのは手数料。

下記の様に、良い成績を出すために、情報収集や分析など、ファンドマネージャーチームの作業料が別途かかってきます。

「投資信託」の購入時に注意したいのは、この手数料とリターンの比較です。折角大きなリターンを受けても手数料が高いものだと、利益が少なくなってしまいますね。なので、慣れるまではできるだけ手数料の低いものを選んでみましょう。

しかし、慣れてきたら手数料の高い「アクティブファンド」も視野にいれてみてください。「高い手数料を頂くのですから、高いリターンを得て頂く為の投資信託商品です」というPRを打ちだしている会社もあります。

投資には常に柔軟な頭の使い方をする

投資を行う際に重要なのは、物事を二方向以上の視点で観て行くことです。例えば、商品を選択する時に「手数料の安い商品」から選択する一方で、「手数料の高い商品」にも目を向けます。

そしてそこから、なぜこの投資信託が高いのか興味を持って調べてみるのです。そうすると、運用会社の自信や実績が見えてきたり、逆に怠慢が見えてきたりすることもあります。

手数料が安いのに、リターンの高い投資信託も判ってきます。何事も経験です。投資信託に馴染んでいくうちに、良し悪しの判断がつきます。投資は、「分散」して「長く」コツコツと「つみたて」しながら運用すると結果大きな運用益を得ることができるので、無理せず研究しながら行ってください。

Text:寺門 美和子(てらかど みわこ)

ファイナンシャルプランナー