株価急落のニュースを見て“投資は怖い”と思うけれど、銀行預金の利率は低すぎて…。株式投資以外の「投資」について知りたいです

ファイナンシャルプランナーCFP(R)認定者、相続診断士

大阪府出身。同志社大学経済学部卒業後、5年間繊維メーカーに勤務。

その後、派遣社員として数社の金融機関を経てFPとして独立。

大きな心配事はもちろん、ちょっとした不安でも「お金」に関することは相談しづらい・・・。

そんな時気軽に相談できる存在でありたい~というポリシーのもと、

個別相談・セミナー講師・執筆活動を展開中。

新聞・テレビ等のメディアにもフィールドを広げている。

ライフプランに応じた家計のスリム化・健全化を通じて、夢を形にするお手伝いを目指しています。

そもそも債権とは

株式と債券は、比較されることの多い投資の代表選手です。ともに値動きのある商品ですが、両者の動きは一般的に逆相関にあります。つまり株式が上がると債券が下がり、株式が下がると債券が上がります。

それゆえに、両方を合わせ持つことで、リスクを減らす効果が期待されています。2つを持つ割合によって、“積極的な運用”“安定的な運用”と、バランス型の投資信託でも複数の種類があり、選ぶ際のポイントになります。

債券は、国や企業などが投資家から資金を借り入れるために発行する有価証券で、借用証書のようなものです。「額面金額100万円 期間7年 利率2.4% 償還日2029年3月20日利払日 毎年9月20日 3月20日」などが一例です。

新規に売り出されたものを100万円で購入した場合、途中で利子を受け取りながら、7年後には100万円が戻ります。ただし、この利子には税金がかかること、期間の途中で換金すると100万円ではなく、その時の評価額で計算されることに注意が必要です。

値動きがありますので、100万円は保証されず97万円になってしまうことがあります。利率は期間の長さや発行体の格付けなどによって変わります。一番の注意点は発行体が倒産して債務不履行になることですが、発行体に納得し、その期間使う予定のない資金であれば、債券投資はリスクの少ない投資として選択肢になると思います。

国債がお勧めの理由

国債はその名のとおり国が発行していますので、信頼度は高いです。それに加えて、いつ換金しても元本を保証しています。1万円から購入でき、毎月発行しているので、思い立った時に始めることができます。取り扱っているのは、証券会社や銀行などの金融機関です。

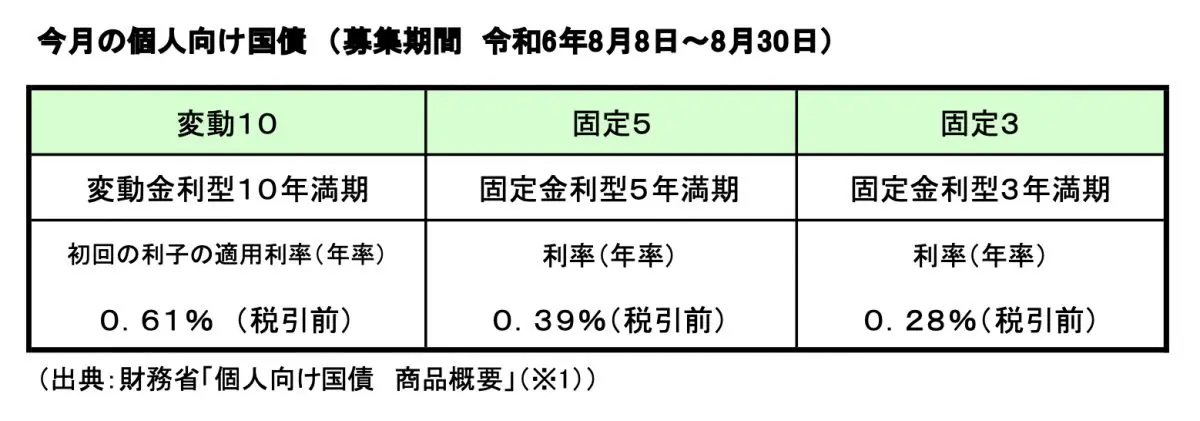

個人向け国債は図表1のように3つの種類があります。

(図表1)

満期まで利率が変わらない固定型と、半年ごとに適用する利率が変わる変動型があります。変動型は実勢金利に見直しされますので、受取利子が増える場合がある一方で、現在より減る可能性もありますが、金利の下限が0.05%に設定されていることは安心です。

いずれも利子の受け取りは半年ごとに年2回です。債券を償還日までに換金した場合、元本割れのリスクがありますが、個人向け国債は発行後1年を経過すれば額面1万円単位で中途換金が可能です。ただし、直前2回分の各利子(税引前)相当額×0.79685が差し引かれます。

あまり知られていませんが、個人で購入できる国債には、個人向け国債以外に新窓販国債もあります。こちらは固定金利型で満期が2年・5年・10年の3種類です。購入単位は最低5万円から5万円単位です。発行日から初回の利払い日までの期間が、ぴったり半年にならないため、購入時に初回の利子の調整額を払い込む必要があります。

途中換金はできますが、個人向け国債のように元本保証されない点には注意が必要です。詳細は財務省ホームページ「新窓販国債 商品概要」(※2)をご参照ください。

今回はリスクの小さい商品として、国債を紹介しました。何年後に使う予定の資金なのか、「絶対に減らしたくない」を優先するのか、などの条件によって、選ぶ金融商品は変わります。手持ち資産を目的別に仕分けして預け先(置き場所)を考えると、分別管理もできます。こうして国債の仕組みを知ると、組入れ商品の選択肢になるのではないでしょうか。

(※1)財務省 個人向け国債 商品概要

(※2)財務省 新窓販国債 商品概要

出典

財務省 個人向け国債

財務省 新窓販国債

執筆者:宮﨑真紀子

ファイナンシャルプランナーCFP(R)認定者、相続診断士