「投資が怖い」「何から手をつけたらいいか分からない」投資を始める人たちへ伝えたいこと

金利とリターンを意識すると、目標額を達成するためにはリスクをどれだけ背負えばいいのか、どのぐらい投資を続ければいいのか、ということが見えてきます。つまり、投資の出口をイメージすることに繋がるのです。

また、こういった数値的な目標と、投資をするうえでの心理状態、『なんのために投資を始めるのか』『どのぐらい利益を得たいと考えているか』を確認することで、自分に合った投資手法を見つけることができます。

酒井FP綜合事務所/お金工房わなび所属

2級FP技能士、AFP(日本FP協会認定)

「お金のことをもっと身近に感じてほしい!」をモットーに、“手帳”を使った人生設計の方法や、知っててよかったお金の話セミナーをはじめ、年間50回以上の講演を行う。

専門用語を使わないわかりやすい説明を心がけている。

http://www.fp-sakai.com

金利ってなに??

そもそも金利とは、お金を貸し借りするときに発生する“お金の使用料”のようなものです。生活に身近なものでは、お金を預けているお礼として銀行から支払われる「預金金利」や、お金を借りているときに支払う「ローン金利」などがあります。

元本に対して支払われる1年あたりの利子(または利息)は、『元本×金利(%)』で算出することができます。

単利と複利を知ろう

“単利”と“複利”の違いは、投資をするうえで必ず知っておきたい知識です。なかでも複利は、人類最大の発明と言われるほどです。

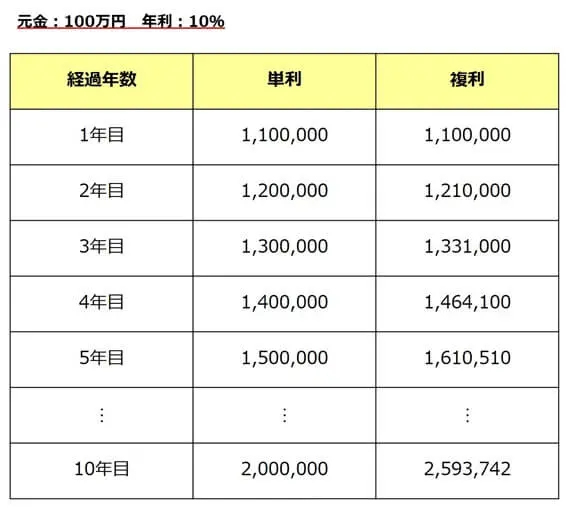

まず、上の図をご覧ください。図の左側は“単利”を表していて、図の右側は“複利”を表しています。勘の鋭い人はお気づきかと思いますが、どちらも同じ元本なのに最終的な金額に大きな開きができています。

単利では、元本に対して毎年同じ金額の利子がつきますが、複利では、元本と前年までに支払われた利子を足した金額に対して利子がついています。これが単利と複利の違いです。

1ヶ月、1年と短い期間で見ると金額に大きな差は現れませんが、5年、10年と長い歳月で見ると、単利と複利では大きな差が現れます。

上の表は先ほどの図を数値で示した図表です。100万円を10年間、10%の金利で運用したとすると、10年後には約60万円も差がつきます。

先ほどもお伝えしたように、単利は元本に対して利子が支払われています。それに対して複利は、元本に利子をプラスした金額に対して利子が支払われるので、元本が大きくなってくると支払われる利子も雪だるま式に大きくなる性質を持っています。

こうやって実際の数字で見ると、複利が人類最大の発明と呼ばれている理由に納得できますよね。

身近にもある単利と複利

ここまで単利と複利の違いをお伝えしてきましたが、ここで知っておくと得をする、身近な単利と複利の商品をお伝えしますね。

投資をするよりも借金を返すほうがいい

今やほとんどの人が持っているクレジットカード。手元にお金がなくても決済が行えるので魅力的ですよね。

ただし、リボ払いやキャッシングは『負の複利』が働くので注意が必要です。利回りが7%もある投資商品と聞くと、多くの人が怪しいと判断するので手を出しません。なのに、金利が14%もあるクレジットカードのリボ払いは利用してしまう人が多いです。

「毎月5000円だけ返せばいくら買い物しても大丈夫です!」とカード会社の人は言いますが、負の複利がもったいないのでおススメしません。

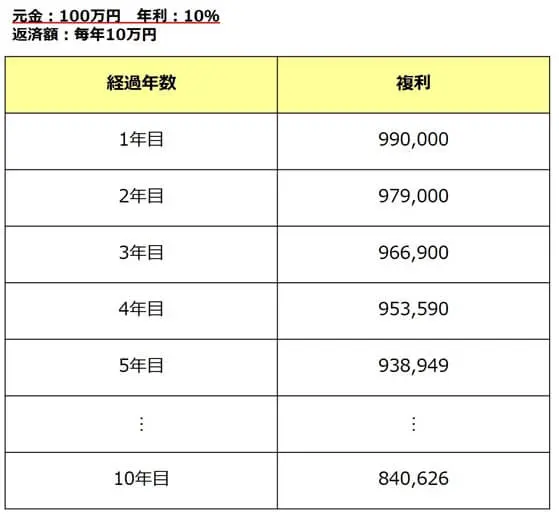

リボ払いの計算式は{(元金-返済額)×金利}となります。

この計算を繰り返していくと、10年経っても16万円しか返済できないことが分かります。月々の支払いはたしかに一定ですが、返済額のほとんどがカード会社の利益となります。なので、お金を借りたときの金利によっては、借金の返済をすることが投資の利回りを上回ることがあります。

投資でもうけを得るために株式投資や投資信託で資産を運用しても、借金の利息に運用益を支払ってしまうのはすごくもったいないです。複利はプラスにもマイナスにも、強力なチカラを発揮するので意識しておきたいものです。

投資信託は再投資型を選ぶこと

投資信託につきましては先日お伝えしましたが(リンク挿入予定)、今回は分配金のおはなしです。

投資信託を始めるときに「毎月分配型」と「再投資型」を選ぶことができます。今は、「毎月分配型」が大人気です。その理由は、運用が上手くいっている商品ならお小遣い感覚で、毎月分配金が振り込まれる点にあります。

「大人になってもお小遣いがもらえるなんて!」と喜ぶ人がとても多いのですが、注意が必要です。「毎月分配型」は単利の運用で、「再投資型」は複利の運用だからです。

身近い期間で見ると毎月分配されたほうが嬉しいものですが、長い目で見るなら、運用するはずの元金から毎月分配金が支払われるのはいかがなものか、と思うのではないでしょうか。

「金利」を知ることで投資がもっとよく分かる

ここまで単利と複利についてお伝えしていましたが、投資を始めるなら

・金利とリターンを意識する

・目標金額を設定する

・目標金額をもとに運用期間を設定する

以上のことを意識してください。

運用期間を設定するときには『72の法則』が役立ちます。これは、『72÷金利=元本が2倍になるまでの年月』を表す法則です。例えば、運用する商品の利回りが5%だったとすると、『72÷5=14.4』で、約14年で元本が2倍になると考えられます。

自分で運用方針を決めるときに役立ちますので、ぜひ知っておいてください。この記事を読んだみなさまが、投資に興味を持ってくださると幸いです。

Text:中西雅也(なかにし まさや)

酒井FP綜合事務所/お金工房わなび所属