「72の法則」でお金を増やす時間を計算してみよう

今年の1月に開催された、三菱UFJ国際投信のFP懇談会の中でも「投資信託を広めるには、20代~40代の女性に認知していただくことが重要です」とお話がありました。私自身も自分の反省も含めて、若いうちに投資を始めて欲しいと思います。

ファイナンシャルプランナー、相続診断士

公的保険アドバイザー/確定拠出年金相談ねっと認定FP

岡野あつこ師事®上級プロ夫婦問題カウンセラー

大手流通業界系のファッションビジネスを12年経験。ビジネスの面白さを体感するが、結婚を機に退職。その後夫の仕事(整体)で、主にマネージメント・経営等、裏方を担当。マスコミでも話題となり、忙しい日々過ごす。しかし、20年後に離婚。長い間従事した「からだ系ビジネス」では資格を有しておらず『資格の大切さ』を実感し『人生のやり直し』を決意。自らの経験を活かした夫婦問題カウンセラーの資格を目指す中「離婚後の女性が自立する難しさ」を目のあたりにする。また自らの財産分与の運用の未熟さの反省もあり研究する中に、FPの仕事と出会う。『からだと心とお金』の幸せは三つ巴。からだと心の癒しや健康法は巷に情報が充実し身近なのに、なぜお金や資産の事はこんなに解りづらいのだろう?特に女性には敷居が高い現実。「もっとやさしく、わかりやすくお金や資産の提案がしたい」という想いから、FPの資格を取得。第二の成人式、40歳を迎えたことを機に女性が資産運用について学び直す提案業務を行っている。

※確定拠出年金相談ねっと https://wiselife.biz/fp/mterakado/

女性のための電話相談『ボイスマルシェ』 https://www.voicemarche.jp/advisers/781

「72の法則」でお金を増やす時間を計ってみよう!

かつて、平成のはじめの頃「金利6%」という時代がありました。その頃のお金持ちの人達の間では「自分が死ぬときは、妻に1億円の資産を残してあげれば、妻は一生食べるのに困らないだろう」という話があったそうです。確かに、1億円の定期預金があれば1年間の利息は600万円ありますから、贅沢な老後生活が送れます。

しかし、今は定期預金でも金利は「0.01%」です。年間の利息はわずか1万円。旅行にも行けません。

そこで、面白い方程式があります。今自分が持っているお金を2倍にするには、どの位の年月がかかるか調べる方程式です。

<72の方程式>

72÷金利 = 資金が2倍になる年数

・72÷0.01=7200(年)

・72÷6%=12(年)

6%の金利があればわずか12年間、銀行に預けておけば資金が倍になりました。29歳で300万円を預ければ41歳になれば600万円になったのです。

しかし、現在の金利では7200年って・・・あり得ない数字ですね。低金利の時代にお金を増やすには、どうやら貯金では厳しいようです。

時間と金利の力を味方にしよう

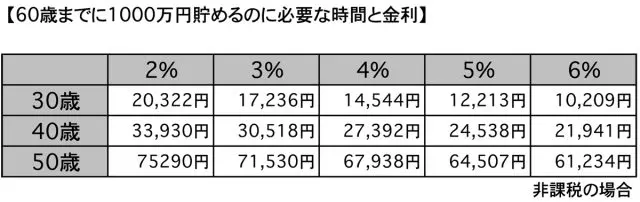

60歳までに1,000万円のお金を貯めたいとします。その時に必要な年数と金利は下記のようになります(運用益を非課税とした場合)。

いかがでしょうか? 年齢を10年毎に、金利を1%毎に刻んでみました。時間と金利の力をバランス良く使用することで、将来のお金がこんなにも変わってくるのです。

『投資信託』お得な制度を使って始めよう

「時間と金利の力を有効に使う」というのが、お金を増やすコツのようです。それに適しているのが、『投資信託』という金融商品。投資信託とは、運用の専門家が投資家の方からお金を預かって、代わりに運用をするものです。証券会社・銀行・また直販と言って直接販売をしている投資信託販売会社もあります。わざわざ店舗に行かなくても、ネットで申し込みをすることもできます。

投資信託は、株式・債権・先物・不動産・為替などを、国内外から取引する「金融のパッケージ商品」です。商品はこの組み合わせ方により、多数あります。これを月々、積立しながら殖やしていくことで、結果大きなリターンを得ることができるのです。

金融庁のエビデンスでは、20年間の保有での平均利回りは4%(2%~8%)となっています。なぜこのようなリターンが確保できるのか? それは投資のプロが研究をして運用しているからです。その代わり、そのコストによって手数料が必要なものもあります。

今、国をあげて投資を推奨しているのをご存知ですか? そのために、投資信託を含む金融商品でお得な制度が2つあります。

<確定拠出年金>

こちらは「掛金」が年末調整・確定申告の全額控除対象となります。「運用益」は非課税(通常は20%+復興特別税が分離課税で引かれる)です。さらに将来貯まったお金を引き出すときに「税制優遇」があります。ただし、老後の年金不足を補う制度なので60歳まで(開始後10年間以上)引き出しができません。

<つみたてNISA>

こちらは「運用益」が非課税になります。取り扱い金融商品は『投資信託』のみです。そして、優秀な『投資信託』のみが選ばれています。初心者にはとても安心。引き出しはいつでもできますから、結婚資金・住宅資金・子供の教育資金。車の購入・旅行など、若いうちから使いたいお金を貯めるのに適しています。

ご自身のライフイベントに合わせて、月々の積立額を若いうちは「つみたてNISA」の割合を多く、年齢が増すごとに「確定拠出年金」を増やしていくと良いと思います。皆さまの大切なお金を目的に合わせて上手に増やして行ってくださいね!

執筆者:寺門美和子(てらかど みわこ)

ファイナンシャルプランナー