学資準備に最適なジュニアNISA。開設する前に気をつけておきたい3つのポイント

CFP(R)認定者 第Ⅰ種証券外務員

2008年南山大学法学部法律学科卒業後、大手証券会社で、営業として勤務。主人のタイ赴任がきまり、退社。3年間の在タイ中、2人をタイで出産、子育てする。本帰国後、日本で3人目を出産。現在、3人の子育てと長女の国立小学校受験に奮闘中。子供への早期教育の多額の出費、住宅ローン、子供の学資資金、また老後資金準備のため、いろいろな制度を使って、資産運用をしています。実際の経験を踏まえた、お金に関する、役立つ情報を発信していきたいと思います。

ジュニアNISAとは?

株式や投資信託に投資して分配金・配当金や譲渡益が出た場合、通常20.315%(所得税・住民税・特別復興所得税)が利益に対して課されます。

例えば、80万円株式を購入して値上がりして100万円になり売却したとすると、20万円の利益となり、20万円×20.315%=4万630円の税金が引かれ、手取りは95万9370円となります。せっかく大きく利益が出ても、税金でおよそ2割引かれてしまうというわけです。

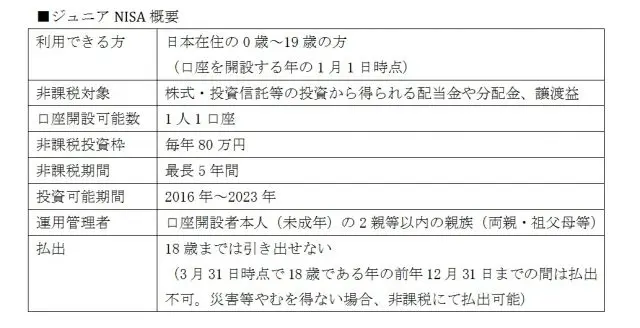

そこで、現在この税金を非課税にすることができる制度があり、それが1.NISA、2.つみたてNISA、3.ジュニアNISAです。その中でも未成年を対象としているのがジュニアNISAです。

このジュニアNISAは、小さい頃から株式や投資信託で資金を貯めておくことができ、さらにその利益は非課税となります。

そして、18歳になる頃には学資金や結婚準備金、独り立ち資金などに利用することができるので、税金がかからずに子供のために計画的に資金を運用できる制度となっています。

このように、ジュニアNISAは利益を非課税にすることができるお得な制度ですが、先ほど紹介したNISAとは異なるジュニアNISAならではのポイントがあるため、始める前に気をつけておきたいことをご紹介したいと思います。

【ポイント1】18歳まで引き出せない

ジュニアNISAは、3月31日時点で18歳である年の前年12月31日までの間は払出ができません。つまり、高校3年生(早生まれも含む)の12月31日までは引き出すことができません。

どうしても引き出したい場合には、口座を廃止する必要があり、過去の利益に対しても課税されることになってしまいます。

また、NISA同様ジュニアNISAでも、取扱金融機関を変更したいときは一度口座を廃止してからでないと変更できず、その場合も過去に遡って利益が課税されてしまいます。もちろん、他社のジュニアNISA口座で預けている金融商品を移管することはできません。

したがって、高校3年生までに必要な高校の学費などへ振り向ける資金として貯めるには向きません。そして、ジュニアNISAはあくまでも未成年者本人の資金となるため、親の必要資金として引き出すこともできない点にも気を付けましょう。

【ポイント2】贈与に注意

ジュニアNISAの資金を祖父母から贈与されるケ-スもあると思います。

贈与は、個人が年間(1月1日~12月31日)に贈与を受けた場合に贈与税が課税されます。贈与税には、基礎控除額110万円というものがあり、贈与を受けた財産の合計額が基礎控除の110万円以下なら贈与税はかかりません。

ですから、ジュニアNISAの限度額80万円に贈与資金を充てる場合、基礎控除額110万円以下となり非課税になりますが、以下の注意点があります。

・複数人から贈与を受けた場合

A→80万円(ジュニアNISAへ充当)

B→50万円

贈与税は、贈与を受けた贈与金額に対してかかります。AさんとBさんそれぞれから受けた贈与は合わせて130万円となり、20万円(=130万円-110万円)に対して贈与税がかかってしまいます。

・複数年にわたる贈与契約を結んだ場合

2019年~2023年の4年間にわたり年間80万円の資金を贈与された場合、80万円×4年間=320万円の贈与契約を結んだとみなされ、320万円-110万円=210万円に対して贈与税がかかる可能性があります。贈与契約書は贈与の度に作成しておくほうがよいでしょう。

【ポイント3】非課税投資期間終了後も売却していなければ非課税で運用できる!

ジュニアNISAの非課税枠で購入した株式や投資信託等の配当金や分配金は売却しない限り非課税となります。さらに2023年の非課税期間が終了しても売却せず保有し続けた場合も20歳まで「継続管理勘定」で非課税のまま運用することができます。

株式(ETFやREIT含む)の配当金・分配金は、証券会社の「株式比例配分方式」を選択している場合のみ非課税となるため、設定しているかどうか確認しましょう。

配当金や売却代金は、ジュニアNISAとともに開設される「ジュニアNISA課税口座」に入金されます。18歳まではこの資金を引き出すことはできませんが、継続保有することはできます(ただし、利益には課税されます)。

3つのポイントに注意して、子供のためにぜひ始めてみましょう。

執筆者:大堀貴子(おおほり たかこ)

CFP(R)認定者 第Ⅰ種証券外務員