30代からでも遅くない。資産運用の第一歩を踏み出すための2つのハードル

しかし、一体何から始めれば良いのか、誰に聞いたら良いのかわからず、かといって金融機関に丸腰で行ってしまうと知らない商品を勧められそうで困る、という人も多いのではないでしょうか?

このような悩みは、学ぶ機会や経験がないので仕方のないことでしょう。それならば、ある程度の知識を持って運用への第一歩を踏み出していきませんか?

一級ファイナンシャル・プランニング技能士

CFP®

ロングステイ・アドバイザー、住宅ローンアドバイザー、一般財団法人女性労働協会 認定講師。IFPコンフォート代表

横浜市出身、早稲田大学卒業。大手金融機関に入行後、ルクセンブルグ赴任等を含め10年超勤務。結婚後は夫の転勤に伴い、ロンドン・上海・ニューヨーク・シンガポールに通算15年以上在住。ロンドンでは、現地の小学生に日本文化を伝えるボランティア活動を展開。

CFP®として独立後は、個別相談・セミナー講師・執筆などを行う。

幅広い世代のライフプランに基づく資産運用、リタイアメントプラン、国際結婚のカップルの相談など多数。グローバルな視点からの柔軟な提案を心掛けている。

3キン(金融・年金・税金)の知識の有無が人生の岐路を左右すると考え、学校教育でこれらの知識が身につく社会になることを提唱している。

ホームページ:http://www.iwanaga-mari-fp.jp/

運用前に超えるべきハードルは2つ:借金返済・ある程度の貯蓄(緊急資金)

資産運用とひとくちに言っても、思い立ったらすぐに始めれば良いというものではありません。家計が赤字体質でカードローンやリボ払いなどがある方は、運用より先にそれらの借金を返済しましょう。

次に必要なのは、一定額の貯蓄(緊急資金)です。万一病気や事故で働けなくなる、あるいは自分や家族が入院して急にお金が必要になることもあります。まずは生活費の3ヶ月~1年分は常に引き出せるように普通預金などで貯蓄をしておきます。

例えば、 ひと月30万円の生活費を使う家庭は、90万円~360万円をいつでもおろせるようにしておくと安心です。この2つのハードルがクリアできて初めて運用への階段を登りましょう。

運用の目的を決める

まずは運用する目的、何のために運用をするのか、を決めましょう。

例えば、子どもの教育費、住宅購入の頭金、老後の費用に備える、などさまざまな目的があると思います。目的を明確にすれば、それに必要な金額というものもある程度決まってきます。そしていつまでに用意したいかを考えることで、運用できる期間が決まってきます。

登山をする際に、山の高さやルートを事前に調べて計画を立てるのと似ています。これで目標とする金額(山の高さ)と運用期間(登頂ルート)が決まりました。

どの制度を使って運用するのかを決める

まずは、税金が優遇される以下の制度の範囲内で運用を始めると良いでしょう。

1.NISA(5年、年間120万円まで)またはつみたてNISA(20年、年間40万円まで)

2.iDeCo(個人型確定拠出年金)60歳になるまで、年間約14万円~82万円(職業により異なる)

期間や金額がそれぞれ異なるので、目的に応じて選ぶと良いでしょう。

<注意点>

1は、同じ年内で両方は行えません。

2は、60歳までおろせません。また、会社で企業型確定拠出年金をすでに行っている方はできない可能性がありますので、会社の人事や総務に確認する必要があります。

1、2ともに金融機関によって取り扱う商品の数や内容も変わります。個別の株式を買いたい場合は、銀行ではなく証券会社を選びます。手数料が安いのはネット系の金融機関の場合が多いでしょう。

金融商品をどう選ぶ?

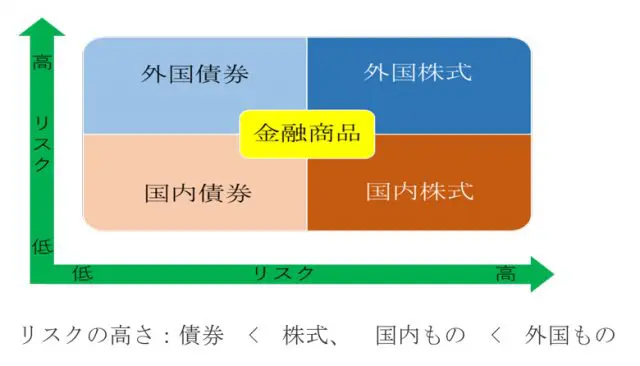

運用で選ぶ商品は元本保証ではなく、必ず値動きがあります。その値動きの幅が大きいほど、リスクが高い商品といえます。基本的な金融商品は以下の4つです。

ですので、4つの中で一番リスクが高いのは外国株式、一番低いのが国内債券ということです。収益性の高さはリスクの高さに比例する場合が多く、その上現在は国内金利が低いので国内債券はあまり収益性が見込めません。

そこでまずは少額の日本株(国内株式)から始めてみるのはいかがでしょうか?といっても、個別の株式を選ぶのは難しいので、日本株を運用対象とした「投資信託」を買うこともできます。

投資信託とは、専門家が売買する銘柄やタイミングを決め、その収益を投資家へ分配してくれますが、投資家はそれに対する手数料を支払います。手数料が安めなのは、「インデックス型」と呼ばれる特定の指標に連動するように仕組まれた商品です。

例えば、日本株であれば、日経平均や東証株価指数(TOPIX)という指標があります。これらに連動する投資信託を買ってみるのも一法です。

同じ日経平均に連動するインデックス型投資信託でも、金融機関によって手数料が違いますので、複数の金融機関をチェックしてから買うと良いでしょう。

執筆者:岩永真理

一級ファイナンシャル・プランニング技能士