“新型コロナウイルス”ショックどうする?お金の色分けと守り方を考える

ファイナンシャルプランナーCFP(R)認定者、相続診断士

大阪府出身。同志社大学経済学部卒業後、5年間繊維メーカーに勤務。

その後、派遣社員として数社の金融機関を経てFPとして独立。

大きな心配事はもちろん、ちょっとした不安でも「お金」に関することは相談しづらい・・・。

そんな時気軽に相談できる存在でありたい~というポリシーのもと、

個別相談・セミナー講師・執筆活動を展開中。

新聞・テレビ等のメディアにもフィールドを広げている。

ライフプランに応じた家計のスリム化・健全化を通じて、夢を形にするお手伝いを目指しています。

長期投資は途中で止めないことが大切

新型コロナウイルスの感染が拡大し、世界で株安連鎖が起きています。日経平均も2日間で1000円近く急落する場面もあり、今後の不安が広がっています。

この数年「自助努力で老後資金を準備しましょう」という政府の政策が功を奏して、iDeCoやつみたてNISAが注目されました。投資信託に掛かる手数料が下がり、スマホで簡単に口座開設などの手続きができるなどの環境が整ったことで、実際に投資を始めたという若年層も多いです。

つみたてNISAを通じてコツコツ貯めることを実践し始めた人にとって、今回の新型コロナウイルスショックのインパクトは大きいです。例えば、この半年で「増えている」「始めて良かった」を感じていた矢先の急落ニュース。

「ドルコスト平均法で買っているので、値下がりしたらたくさん買える」を理解していても、長引くと不安になりそうです。「止めたくなっても続けることが長期投資の王道」を思い出してほしいところです。

リーマンショックの時に、止めずに積立投資を続けた場合と止めた場合、中断して再開した場合を比較する例があります。止めた場合は、そこで損失が確定してしまいますので、挽回のチャンスはありません。

株価下落が戻るまで(1~2年?)中断して様子を見た人もいますが、これはドルコスト平均法の「安い時に多く買う」のチャンスを逃したことになります。長期的に見ると経済が成長しているので、続けた人が一番良い結果となったのです。

「守るお金」と「増やすお金」を分けて管理

「いまさら」と思われる方もいらっしゃるでしょうが、ここで初心に戻り、お金の分類(色分け)を考えます。最初に手持ち資金を使う予定の有無で4つに分類します。

(1)生活資金:日常的に使う予定のある資金

(2)使用予定資金:住宅資金や教育資金など今後10年以内に使う予定がある資金

(3)余裕資金:10年以内に使う予定のない資金

(4)緊急資金:急な出費に備えるための資金(生活費の3ヶ月~1年分程度)

(1)(2)(4)は「守るお金」、(3)は「増やすお金」と大別できます。

それぞれの分類に合った運用方法として、

(1)(4)は、リターンが小さくても「減らさない(リスクが小さい)」ことが重要なので、一般的には元本保証で流動性の高い普通預金が選ばれます。

(2)は、かつては満期の時期を合わせた定期預金や積立定期預金が選ばれましたが、個人向け国債や高格付けの社債を選ぶことで、少しでもリターンを増やす選択もあります。

(3)は、増やすお金なのでリターンを求めるためにリスクを伴う国内外の株式や債券やリート、これらに投資する投資信託などが選択肢です。「分散投資でリスクを減らす」といわれているのは、この部分の基本的考え方です。

かなり教科書的ですが、投資に慣れた人にとって押さえておくべきポイントは2つだと思います。

●緊急資金(生活費の半年分程度)は確保しておく

●使用予定までに期間がある場合は、(2)に関しても運用商品を利用するのも良いが、期限が近づくに応じてリスクを減らしていくこと

運用成績が順調だと、つい運用金額を増やしがちです。本来守るお金であったものを運用してしまい、今回のような株価急落に直面。使う予定がある資金だったので、挽回まで待てずに損を確定することになった例は多くあります。

キャンペーンなどの情報もキャッチ

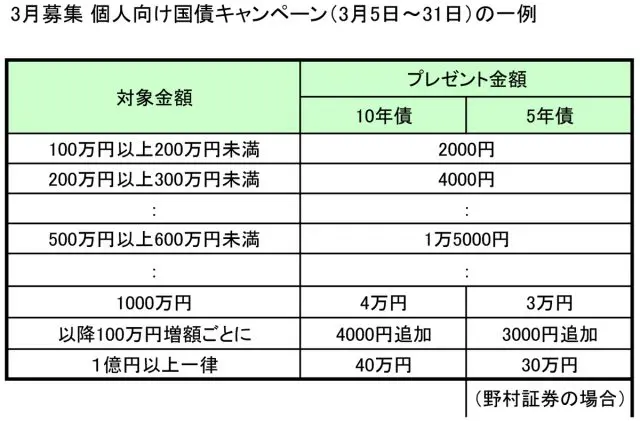

使う予定のある資金の置き場所として、個人向け国債があります。現在(2020年2月27日時点)の利率は3年・5年・10年ともに0.05%(税引前)です。利率が良いとはいえませんが、いくつかの金融機関ではキャンペーンを実施しています。国債を購入される場合、利用してみるのはいかがでしょうか。

上記図は野村証券の事例で、3年債の適用はありませんが、ご参考にしてください(金融機関によって内容が違います)。

執筆者:宮﨑真紀子

ファイナンシャルプランナーCFP(R)認定者、相続診断士