つみたてNISAを始める前に知っておきたいこと。非課税メリットは?金融機関選びのポイントは?

日本FP協会CFP(R)認定者、国家資格キャリアコンサルタント

人事部門で給与・社会保険、採用、労務、制度設計を担当、現在は人材会社のコンサルトとして様々な方のキャリア支援を行う。キャリア構築とファイナンシャル・プランの関係性を大切にしている。

つみたてNISAって何?

つみたてNISA(少額投資非課税制度)は、少額から長期間で資産づくりを考える方にとってありがたい仕組みです。投資に縁がなかった方でも、手軽に始めることができるように手数料も低く抑えられています。投資から得られる利益が一定期間非課税になるなど、税制面でも優遇されています。

投資の対象となる商品は、金融庁の基準を満たした公募株式投資信託や上場株式投資信託(ETF)から選びます。「長期・分散・積立」という資産形成する際の基本考え方にも適した制度といえるでしょう。

低金利のもとでは、預金だけでは資産を増やすことが難しくなっています。非課税制度を味方にした、長期にわたる資産形成の方法として知っておきたい制度です。ただし、つみたてNISAの対象商品である投資信託には、元本割れのリスクがあることはしっかりと認識しておく必要はあります。

■利用できる人

日本にお住まいの20歳以上(口座を開設する年の1月1日現在)

■非課税対象

投資信託への投資から得られる分配金、譲渡益

■非課税投資枠

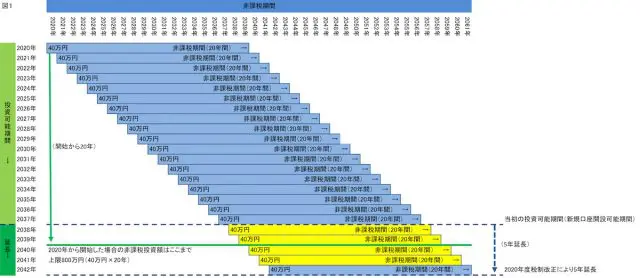

新規投資額で毎年40万円が上限。未使用分は翌年以降への繰り越しは不可

■非課税期間

最長20年間(20年間で最大800万円の非課税投資枠)

■投資可能期間

2018年~2042年

※2020年の税制改正により2042年までに延長

■投資対象商品

一定の条件を満たした投資信託

【解説】

毎年の非課税投資枠(40万円)で購入した投資信託から得られた分配金や売却益は、購入から20年間は非課税です。20年間の非課税期間後は、翌年の非課税投資枠に移し直すことはできませんので注意が必要です。一般口座か特定口座に移すことになります。

つみたてNISAは2037年までの制度とされていましたが、2020年の税制改正により2042年までと5年間延長されました。よって投資信託の購入を行うことができるのは2042年までになります。2042年中に購入した、投資信託の非課税での保有期間は20年間(2056年まで)です。

非課税のメリットはどのくらい?

実際に非課税になるのはどのくらいになるのか? 以下を前提として試算。

■前提

毎月3万円投資

2%複利(複利周期1ヶ月)

初回の購入年から20年間運用

■試算

20年後の元利合計額・・881万1785円

元本合計・・・・・・・720万円

運用益・・・・・・・・161万1785円

所得税(20.315%)・・・32万7434円(非課税)

試算結果として約32万円の効果が見込まれることになりました。

金融機関選びのポイント

新規に口座を開設する場合、どこの金融機関を選べばいいのか? 口座は1人1口座と決まっており、複数持つことはできないことになっています。口座開設後の金融機関の変更は、年単位での変更が可能ですが、その年に一度でもNISA枠を利用すると翌年まで変更ができなくなるため、金融機関選びは慎重に行いたいところです。

■取扱商品

金融機関によって取扱商品が異なります、取扱数も異なります。あらかじめ投資目的にあった商品があるかを確認する必要があります。取扱数で比較すると、ネット証券会社、店舗証券会社、銀行の順になりますが、多いからいいと単純に判断はしないほうがいいですね。

■保有期間中負担する信託報酬

つみたてNISAの場合はノーロード投資信託といって購入手数料は無料ですが、保有期間中支払い続ける手数料として信託報酬は発生します。運用管理費用と呼ぶ場合もあります。

純資産総額に対して年0.1~2%弱(税別)かかるのが一般的な水準といわれています。投資信託ごとに決まっていますので、各金融機関が扱う商品を比較検討する際にはチェックする必要があります。

■サービス面

最近はオンラインでの手続きをストレスなく行えるか? 電話やチャットでのサポートの体制を充実させているか? などウェブサイトの充実度なども確認しておきたいところです。

つみたてNISAの商品に関する基本知識

■商品の見方のポイント

『株式、債券、不動産』(対象資産で分類)『国内、先進国、新興国』(地域で分類)これらを組み合わせて商品がつくられます。

つみたてNISAの場合は「国内株式型」「先進国株式型」「新興国株式型」「バランス型(複合資産型)」に分かれます。

堅実に運用する場合は「バランス型(複合資産型)」を選択、ある程度のリスクを許容し高いリターンを期待しようとする場合には「国内株式型」「先進国株式型」「新興国株式型」の中から選択していただくのが良いと思います(リスクが高い順に並べ替えると「新興国株式型」「先進国株式型」「国内株式型」です)。

■運用手法

インデックス運用は、「日経平均株価」「TOPIX(東証株価指数)」「S&P500」などの指数と同じ値動きを目指して運用をする手法です。長期に積立投資する場合でも、値動きのイメージがしやすいですね。

一方アクティブ運用は、インデックスの値動きを上回る運用を積極的になりますので、ファンドマネージャーしだいで成果は左右されやすいです。リターンは高いですがリスクと信託報酬は高くなります。

■目論見書

今後商品を比較検討する際に、目論見書に触れることがあると思います(必ず目を通してほしいです)。目論見書には投資対象とその割合、投資方針、投資リスク、分配金再投資の可否、運用実績、決算日、購入時手数料、信託財産留保額、信託報酬、税金等記載していますのでご覧ください。

まとめ

つみたてNISAは、少額から始められ、長期・分散・積立投資に適した商品で資産形成ができる良い制度だと思います。この制度を有効に活用するためには、しっかりと投資に関する知識を持っていただく必要があります。目論見書は実践で学ぶ第1歩として最適なテキストになりますので、目に触れる機会を増やしていきましょう。

(参考資料)金融庁「つみたてNISAの概要」

執筆者:仁木康尋

日本FP協会CFP(R)認定者、国家資格キャリアコンサルタント