パート収入を103万円-130万円-150万円と増やす「デメリット」を意外に知らない人は多い。

それでは、これまで年収が103万円以下になるようコントロールしながら働いてきた人は、今後の働き方をどのように考えればよいのでしょうか?

それには、壁の種類と内容を理解する必要がありそうです。

ここでは、話をわかりやすくするため、妻はパート収入のみ、夫は年収1120万円以下の会社員とします。(年収が1120万円を超えると段階的に配偶者控除の控除額が減少する所得制限が設置されたため)

FPオフィス And Asset 代表、CFP、FP相談ねっと認定FP、夫婦問題診断士

保険代理店勤務を経て独立。高齢出産夫婦が2人目を産み、マイホームを購入しても子どもが健全な環境で育ち、人生が黒字になるようライフプラン設計を行っている。子どもが寝てからでも相談できるよう、夜も相談業務を行っている。著書に「書けばわかる!わが家の家計にピッタリな子育て&教育費のかけ方」(翔泳社)

そもそも、103万の壁とは

103万の壁とは、

(1)夫が「配偶者控除」を最大限に適用できる収入限度

夫の節税につながるということですね。

さらに、これに加え、妻は

(2)社会保険料の負担がない

(3)所得税が非課税

というメリットがあります。

それが、150万に拡大するとどう変化するでしょうか。

150万の壁の前には130万の壁がある

まず、150万に拡大しても(1)の夫の節税につながるという点は変わりありません。節税できる金額も同じです。ですが、(2)と(3)のメリットは消滅します。

なぜなら、(2)については、社会保険料を支払わなくて良い限度額は年収130万円未満(勤務時間が週20時間以上、従業員501人以上の企業に勤めているなどの条件を満たす人は、106万円未満)、(3)については、所得税が非課税になる限度額は年収103万円以下だからです。

150万に拡大したとしても、その手前に130万の壁が存在します。この点を、認識しておく必要があります。

103万、130万、150万の壁とは?

壁がいくつか出てきました。壁には、税制上の壁と社会保険上の壁が存在します。ここで、少し整理をしましょう。

■103万の壁(税制上の壁)

(1)配偶者控除適用により夫の節税になる

(2)社会保険料の負担なし

(3)所得税非課税

■130万の壁(社会保険の壁)

(1)配偶者特別控除の適用により夫の節税になる

(2)社会保険料の負担なし

■150万の壁(税制上の壁)

(1)配偶者特別控除の適用により夫の節税になる

壁の金額が上がるにつれ、メリットが一つずつ減っているのがわかると思います。

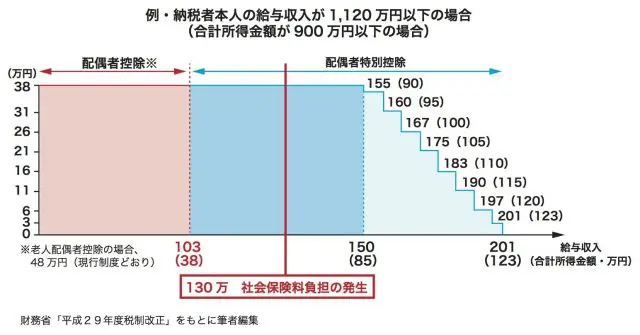

なお、下記が今回の改正を反映したイメージ図です。年収が150万円を超えると段階的に配偶者特別控除の金額も減少し、年収201万円を超えると配偶者特別控除の適用はなくなります。

年収いくらで働く?

では、これらをふまえ、今後年収をどのようにコントロールしていけば良いでしょうか。家庭の事情はさておき、手取りに大きな影響を及ぼす社会保険料の負担面のみで考えてみます。

結論から言えば、130万円未満に抑えるか、160万以上稼ぐかどちらかが良いと言えるでしょう。

この金額は、年収が130万円を超えると勤務先で社会保険に加入するという前提で算出した金額です。年収が130万円から160万円の場合、支払う社会保険料の金額は約20万円です。

ですので、例えば年収が150万円とすると、そこから社会保険料の20万円が差し引かれ、結局手取りは130万円未満に抑えた場合と変わらないという結果になりかねません。

いわゆる「働き損」の現象です。ですので、手取りを増やすなら160万円以上は稼いだ方がよさそうです。

働ける環境があるなら、「壁」にとらわれずに働くのが家計にとっては一番のプラスです。年収が増えるということは、納める社会保険料も増えますが、その分、将来の年金受給額が増えることにつながります。

また、家計においては貯蓄に回せるお金も増えることでしょう。将来の自分と家族の生活を見据え、自分にあった働き方を見つけていきたいですね。

Text:前田 菜緒(まえだ なお)

1級ファイナンシャルプランニング技能士、CFP(R)認定者