共働き世帯、配偶者の収入と扶養の関係。103万円・106万円の壁ってなに?

日本FP協会CFP(R)認定者、国家資格キャリアコンサルタント

人事部門で給与・社会保険、採用、労務、制度設計を担当、現在は人材会社のコンサルトとして様々な方のキャリア支援を行う。キャリア構築とファイナンシャル・プランの関係性を大切にしている。

税制上の壁、103万円

【配偶者控除】

納税者(夫と仮定します)に一定の条件を満たす配偶者(妻と仮定します)がいる場合には、夫の所得税を計算する際に所得控除が受けられます。これが配偶者控除です。ただし、夫の合計所得金額が1000万円を超える場合は、配偶者控除は受けることはできません。

【配偶者控除額の金額】

控除額は、控除を受ける納税者本人の合計所得金額により定められています。

【対象となる配偶者】

その年の12月31日の現況で、次の4つの要件のすべてにあてはまる配偶者です。

(1)民法の規定による配偶者であること(内縁関係の人は該当しません)

(2)納税者と生計を一にしていること

(3)年間の合計所得金額が48万円以下であること(給与のみの場合は給与収入が103万円以下であること)

(4)青色申告者の事業専従者としてその年を通じて一度も給与の支払いを受けていないこと、または白色申告者の事業専従者でないこと

【103万円の壁】

さて、上記(3)にある合計所得金額を48万円以下とは給与収入の上限はいくらになるのでしょうか。計算してみましょう。

(A) 所得金額 = 給与収入 - 給与所得控除額

(B) 48万円 = 給与収入 - 55万円 (*1)

(C) 48万円 + 55万円 = 給与収入

(D) 103万円 = 給与収入

(*1)所得が給与所得のみの場合の給与所得控除額は給与の収入金額が162.5万円までは55万円

給与収入の上限が103万円であることが分かりました。103万円を超えると配偶者控除を受けることができなくなってしまいます。これが103万円の壁です。

なお、配偶者が給与所得以外に、不動産所得、一時所得、譲渡所得などがある場合でも、年間の合計所得金額が48万円以下であれば配偶者控除が受けることができます。

【103万を超えた場合でも受けられる配偶者特別控除】

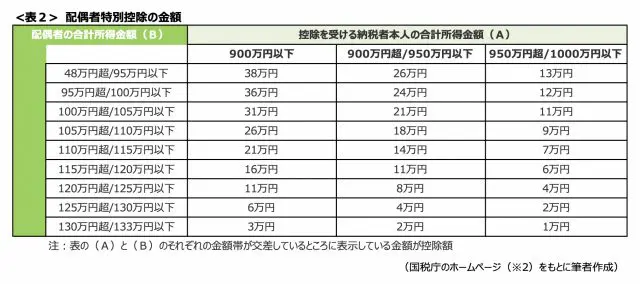

妻の給与収入が103万円を超え、合計所得金額が48万円超133万円以下である場合には、配偶者特別控除が適用されます。配偶者特別控除額は最高38万円です。配偶者特別控除が適用される納税者本人の合計所得の金額、そして配偶者の合計所得の金額に応じ異なってきます。

社会保険の壁、130万円

パートなどで働き年収が130万円を超えると、配偶者が加入している厚生年金や健康保険の被扶養者(保険料の負担なく)ではなくなります。これが一般的に130万円の壁といわれているものです。60歳以上または障害者の場合は「年間収入180万円未満」まで認められます。

その場合は、健康保険はお住まいの市区町村の国民健康保険に加入するか、パート先の健康保険の加入要件(労働時間・勤務日数が正社員の4分の3以上)に該当すればそこで加入することになります。年金も国民年金に加入するか、パート先の厚生年金へ加入します。

【被保険者と同一世帯に属しているケース】

年間収入が130万円未満(または180万円未満)、かつ被保険者の年間収入の2分の1未満であることが要件です。なお、年間収入の2分の1未満に該当しない場合であっても、被保険者の年間の収入を上回らないケースには、世帯の生計状況を果たしていると認められる際は、被扶養者となることがあります。

【被保険者と同一世帯に属していないケース】

年間収入が130万円未満(または180万円未満)、かつ被保険者からの援助による収入額より少ないことが要件です。

まとめ

令和2年の年金制度改正法の成立により、短時間労働者も社会保険の加入対象とすべき事業所の範囲を段階的に広げています。現在は従業員数501人以上の事業所が対象になっていますが、2022年10月からは従業員数101人以上まで広がり、2024年10月からは従業員数51人以上まで広がる予定です。

今後は、短時間労働者でも以下の4つすべてに該当する方は、厚生年金と健康保険に加入します。保険料(会社と折半)を負担することになりますが、将来受け取る年金の増額や健康保険の傷病手当金や出産手当金の受給はできるメリットもあります。

1.週の所定労働時間が20時間以上30時間未満であること

2.月額賃金が8.8万円以上であること

3.2ヶ月を超える雇用の見込みがあること

4.学生ではないこと

月額賃金が8.8万円ということは、12ヶ月で105.6万円 になります。今後は「106万円の壁」が社会保険では主流になりそうです。

(※1)国税庁 No.1191 配偶者控除

(※2)国税庁 No.1195 配偶者特別控除

出典

国税庁 No.1190 配偶者の所得がいくらまでなら配偶者控除が受けられるか

全国健康保険協会 被扶養者とは?

厚生労働省 年金制度改正法(令和2年法律第40号)が成立しました

厚生労働省 社会保険適用拡大特設サイト 従業員数500人以下の事業主のみなさま

執筆者:仁木康尋

日本FP協会CFP(R)認定者、国家資格キャリアコンサルタント