可処分所得が減る可能性大で家計防衛策が必要!? 令和の時代を見越した「家計八策」-その2-

これから日本は、税と社会保険料を増やさざるを得ない状況に移っていく可能性が高いかもしれません。前回の記事では、税と社会保険料が増える場合、可処分所得(収入から税金と社会保険料を差し引いた金額)が減ることになるので、家計防衛が必要であるとお伝えしました。

家計防衛の前提になるのが家族で協力するという考え方ですが、今回からは具体的な家計防衛策について考えていきたいと思います。

ファイナンシャル・プランナー(CFP)

明治大学法学部法律学科を卒業後、金融機関にて資産運用業務に従事。

ファイナンシャル・プランナー(FP)の上級資格である「CFP®資格」を取得後、2007年に開業。

子育て世帯や退職準備世帯を中心に「暮らしとお金」の相談業務を行う。

また、全国商工会連合会の「エキスパートバンク」にCFP®資格保持者として登録。

法人向け福利厚生制度「ワーク・ライフ・バランス相談室」を提案し、企業にお勤めの役員・従業員が抱えている「暮らしとお金」についてのお悩み相談も行う。

2017年、独立行政法人日本学生支援機構の「スカラシップ・アドバイザー」に認定され、高等学校やPTA向けに奨学金のセミナー・相談会を通じ、国の事業として教育の格差など社会問題の解決にも取り組む。

https://fpofficekaientai.wixsite.com/fp-office-kaientai

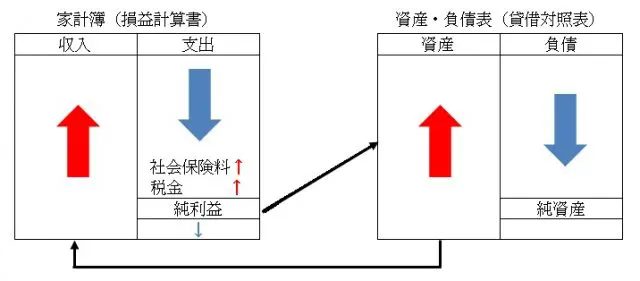

社会保険料と税金が増えた場合のお金の流れ

前回もお伝えしましたが、まずは社会保険料と税金が増えた場合のお金の流れについて復習します。

図表1の左側が家計簿、右側が資産・負債表です。家計簿の支出に該当する社会保険料と税金が増えてしまうと、余るお金である純利益が減少し、その結果、自由に使える可処分所得が減ることにつながります。

図表1

筆者作成

家計を管理する

令和という時代は、上記の家計簿のような状況になりやすいといえます。その理由は以前にお伝えしたように、これから少子化対策に重点が置かれるようになるからです。

前回の記事では、筆者のFP事務所が相談者に提示している以下の「家計八策」のうち、「一、 家族で協力する」という考え方を取り上げましたが、今回は「二、家計を管理する」について説明していきます。

図表2

筆者作成

家計を管理する目的は、お金の流れをイメージすることにあります。前述した家計簿と資産・負債表でお金の流れを把握していきますが、税と社会保険料が増えた結果、純利益が減り、可処分所得が減少すると仮定した場合、家計面では(1)収入を増やす、(2)支出を減らす、(3)資産を増やす、(4)負債を減らす、という4つの対策のいずれかを実行する必要が出てきます。

図表3

筆者作成

(1)収入を増やす

家計運営では家族で協力することが前提となるため、可処分所得が減る可能性が高ければ、夫婦で共働きをするというのが家計の収入を増やすうえでは分かりやすい対策といえるでしょう。

収入を増やすという点では、可能な場合は兼業や複業などのパラレルワークを行うのもひとつの方法になります。また、スキルアップを図ることで、収入の増加に結び付けるという手段もあるでしょう。

国が以前から複業などを推進しているのも、スキルアップのためのリスキリング(新しい知識やスキルの学び直し)を重点政策のひとつにしているのも、家計収入を増やすことが目的となっています。また、確定拠出年金制度(企業型DC、iDeCo)やNISA(少額投資非課税制度)などを通じた資産形成を促しているのも、将来の家計収入を増やすのが目的です。

これらの施策はすべて国が後押しするものですが、その背景には税と社会保険料を増やしていく意図が見え隠れしています。

(2)支出を減らす

次に(2)の「支出を減らす」ですが、これについては世帯によって具体的な対策の傾向が変わります。

まずは家庭ごとに家計の状況に合った形で、基本生活費(食費や水道光熱費など)や住宅関連費、教育関連費、自動車関連費、生損保保険料、介護関連費、先取り貯蓄(あらかじめ貯蓄に回すお金)、一時的な支出などにカテゴライズし、どの費目に余分な支出があるかを探る必要があります。

支出の見直しを図る際のポイントは、窮屈な生活にならないようにすることです。限度を超えて節約し過ぎると、逆に生活が苦しいと感じるようになることもあるため、上手に節約、つまり倹約を行ってバランスを保つことが大切です。

また、支出を減らすには生活のなかで便利さを追求し過ぎないことも重要です。家族の協力を前提にDIY(Do it yourself)の要素を取り入れながら、いろいろな工夫ができるような体制を構築し、便利さをそれほど求めなくても済むような家計運営能力を身に付けていきます。簡単にいうと、自分たちでできることはある程度やって、できないことにお金を割くという分別です。

そんな時間はないと思うかもしれませんが、時間を生み出すために家族で協力するわけです。時間がないとお金で便利さを買おうとするので、必然的に支出は増えやすくなります。だからこそ、家族で協力することで時間を確保したうえで、さらにお金を掛け過ぎないためにDIYを行うようにします。

そして、家計支出におけるそれぞれのカテゴリーで、国や地方自治体などの支援があるなら、それらも活用していきます。

例えば、前政権時に携帯電話料金の値下げがありましたが、基本生活費において負担が多い通信費が見直されるきっかけになったことは記憶に新しいでしょう。

また、教育関連費においては、すでに多くの支援策が実行されています。幼児教育・保育の無償化はもとより、私立高校の実質無償化、高等教育の修学支援新制度(返還不要の給付型奨学金と入学金・授業料の減免)などは代表的な子育て支援策です。

各自治体が行っている子ども医療費助成制度も、基本生活費における医療費の負担を軽減する策として大きな助けとなっているでしょう。ほかにも住宅取得支援などを目的とした税制や金融面(保険や資産形成など)の税制支援もあり、これらを上手に活用しながら家計支出をやりくりしていきます。

収入を増やし、支出が減るようになると必然的にお金が余りやすくなり、家計簿における純利益が増えることにつながります。

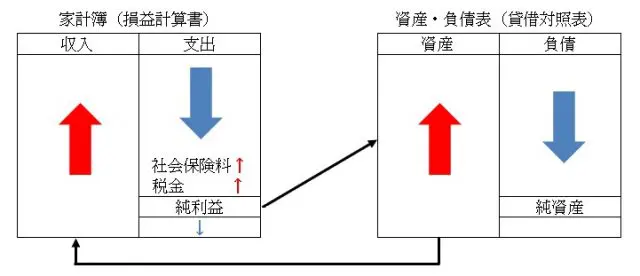

(3)資産を増やす

ここからは資産・負債表の話になりますが、もう一度、前述の表でお金の流れを確認していきます。

図表4

筆者作成

資産・負債表においては、左側が資産、右側が負債、そして資産から負債を差し引いたものが純資産とよばれる「家計の財務力(体力)」を示します。(3)の「資産を増やす」ためには、家計簿での純利益が捻出できるという大前提があります。

2022年末はNISA(少額投資非課税制度)の拡充が大きな話題となりましたが、この原資になるのが家計簿内で余ったお金である純利益です。純利益を貯蓄や投資に回すというのが資産を増やす一般的な方法ですが、毎月の予定支出のうち、先取り貯蓄分として前もって投資額を捻出するという方法もあります。

例えば預貯金の場合、どの銀行のどういった種類の預金金利が高いか、有価証券ではどのような株式や投資信託を選択すべきか、保険については貯蓄性のある保険が果たして資産形成面で効果があるのか、その他の資産形成の方法としては何があるのかなどを考えることになります。

ただし、これらはある程度の金融リテラシーがなければ、よく分からないというのが実情ではないでしょうか。そのため、資産を管理するうえで重要なポイントは、余ったお金(純利益)をどのように貯蓄や投資に回していけばいいかという金融リテラシーを身に付けることです。

(4)負債を減らす

(4)の「負債を減らす」でも似たようなことがいえます。家計における代表的な負債は住宅ローンですが、これから住宅ローンを組んでマイホームを購入する方や、すでに住宅ローンを組んでいて借り換えを行う方などは、特に金融リテラシーがなければ、その判断は難しいかもしれません。

例えば、日本でも物価が少しずつ上昇してきましたが、欧米などに比べると依然として低い水準にあるにもかかわらず、2022年12月に日銀は事実上の利上げを実施しました。これを受けて、今後、金利が上昇していく可能性が高いとみる向きが多いわけですが、このような局面で住宅ローンを借りるのか、また変動金利で住宅ローンを組んでいる場合は固定金利に借り換えた方がいいのか考える必要があります。

その答えとして、今は住宅価格が高く、住宅ローンの金利も高くなるので少し様子をみようと考えたり、逆に住宅価格が高くても、金利が低い今のうちに固定金利で住宅ローンを組んでおこうと考えたりするかもしれません。

人それぞれ判断は自由ですが、様子をみようという人も、今のうちに住宅ローンを組もうという人も、どちらにしても自分のなかで納得するための判断の根拠が必要になります。その根拠を導き出すのに必要なのが、やはり金融リテラシーですが、これがなければ金融・経済の状況によっては大きく判断を見誤る可能性があります。

おそらく今後、日本では税金と社会保険料が増えていくなかで、金利を少し上げていくことになるでしょう。この前提で資産・負債表の管理を行う場合、結論としては資産を預貯金に偏らせ過ぎないこと、無理に住宅ローンを借りないことの2つが主流になるかと思います。

2つの前提にあるのは純利益をしっかりと生み出すことで、純利益が少なければ貯蓄や投資に回せるお金も少なく、住宅ローンを返す力もなくなるからです。純利益を生み出すには、前述したように収入を増やし、支出を減らすことが求められますが、その基盤になるのが令和時代においては家族の協力体制の構築です。

まとめ

令和時代は家計をしっかり管理することが、以前よりも求められるのではないでしょうか。その理由は繰り返しになりますが、税金と社会保険料の負担が増え、家計を工夫しなければお金を残すことが難しくなる可能性が高まるからです。特に、こうした傾向が実感としてはっきりと表れるのが老後で、多くの人が今まで以上に安心・安全・安定を望むことでしょう。

日本人は周りの人と自分を比べやすいといわれます。自分が経済的にどの水準にいるか確認して、不安やほっと安心する心理をもちやすいのかもしれませんが、そういった心理状態が幸せといえるのかは分からないので、自分で考えて行動することが大切です。そして、そのために必要なのが家族という共同体なのかもしれません。

今回は家計を管理するうえでの要点となる、家計でのお金の流れや可処分所得が減少する場合の対策、金融リテラシーの重要性についてお伝えしました。次回は、これまで説明した内容を踏まえ、家計八策の「三、資産形成は末代まで行う」について考えていきます。

執筆者:重定賢治

ファイナンシャル・プランナー(CFP)