結婚したら財布は1つ? それとも2つ? 結婚後の家計管理を考えよう!

今後親戚だけでなく、友人・知人一同を招く形の結婚式を行う人が増え、「控えめな結婚式」から「自分らしく大掛かりな結婚式」に費用をかける人も増えてくるかもしれません。今回は、結婚後の夫婦の家計管理について考えていきます。

社会保険労務士。行政書士。CFP(R)。

阪神淡路大震災の経験から、法律やお金の大切さを実感し、開業後は、顧問先の会社の労働保険関係や社会保険関係の手続き、相談にのる傍ら、一般消費者向けのセミナーや執筆活動も精力的に行っている。著書は、「3級FP過去問題集」(金融ブックス)。「子どもにかけるお金の本」(主婦の友社)「もらい忘れ年金の受け取り方」(近代セールス社)など。女2人男1人の3児の母でもある。

結婚式の準備期間からお金の話ができる関係を築いておこう

日本FP協会のホームページから目安となる暮らしのお金について見てみると、結婚にかかるお金は469万円(※1)。これだけ見ると、多く感じられるかもしれませんが、あくまでも目安です。

結婚に関する考え方は家庭ごとに異なりますから、「結納はしない」「婚約指輪はなくてもよいから結婚指輪だけ」「結婚式だけ教会参列。その後は会費制のパーティ」などカスタマイズすることで、費用ももちろん変わってきます。

ただ、ここがもっとも大切な時期。日本では、学校の家庭科などで金銭教育を受けたものの、親から金銭教育をされる機会があった方はまだまだ少ないでしょうが、家計簿をつけるなど、普段から「入ってくるお金」と「出ていくお金」を意識することはとても大切です。計画を立て、何にいくら使えるのか、予算を2人で把握しておきましょう。

まず図表1のように、3つ程度に項目を分けます。たとえば「100万円」ずつ分けて合計300万円にして、そのうち、披露宴でご祝儀は100万円を想定し、自己資金は200万円ずつ。これを2人で折半するなどです。

「お祝い金」と「費用の配分」を管理することを面倒がっていては、結婚後、夫婦でお金のことを話し合うのはもっと大変になるかもしれません。

【図表1】

(筆者作成)

財布は1つ? それとも2つ?

独立行政法人 労働政策研究・研修機構の調査(出所:総務省総務省統計局「労働力調査特別調査」、総務省統計局「労働力調査(詳細集計)」(※2))においては、すでに共働き世帯のほうが多い状況が継続しています。結婚後の家計は「共働き家庭」を前提に考える方は多いものの、働き方は多様化しています。

結婚を機に、「一時的に専業主婦(夫)になるのか」「派遣社員になって経験を積み、フルタイムの正社員を目指すのか」「パート社員を続ける」「妊娠中は正社員としてフルに働いた後、産休と育休をとってから退職、子どもが小学生に就学する時点に合わせてパートから始める」など、例を挙げればきりがありません。

結婚後、夫婦ともに働いていると、「財布は2つある」ことで家計管理が甘くなりがちです。夫婦2人ともに収入があるために、お互いがいくら使っていくら貯めているのか、わかっていないケースが多いのです。

共働き世帯でない、いわゆる「財布が1つ」の世帯でも、貯蓄がしっかりできている家庭もあります。結婚後の夫婦の働き方をどうするのか、2人で相談しておきたいものです。ちなみに、夫婦が共働きでも、基本生活費は「夫」、妻の収入は「貯蓄する」として、「1つの財布」として着実に貯蓄金額を増やす考え方もあります。

生活費の管理が将来のライフプラン見直しにつながる

政府が打ち出す「異次元の少子化対策」により、今後ひとりっ子でなく複数の子どもを持つというライフプランを描くこともあるかもしれません。子どもは授かりものですから、「いつ生まれる」まで計画できることはできませんが、生活費の管理をルーティン化することは可能です。

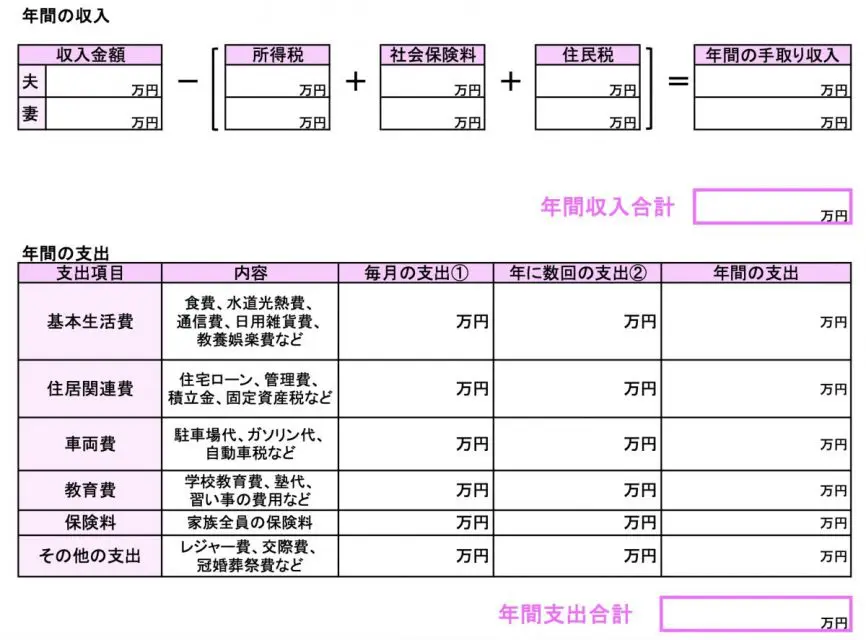

以下の図表2に、記入してみましょう。

ここでのポイントは、お互いどんな費用を支払っているかの確認です。例えば、保険料です。独身者と既婚者の必要な補償額はそもそも異なります。結婚時に見直しをしていなければ、不必要な補償に対して保険料を支払っていることもあるでしょう。

また、車のローンを高い金利のまま支払っていることもあるでしょう。独身の時には何とかなっていたかもしれませんが、ライフプランが変わる時……「結婚するとき」「子どもが生まれたとき」「転職するとき」などの見直しは効果が高くなります。ぜひ、記入して夫婦で確認してみましょう。

【図表2】

今回、結婚するときの家計管理を考えましたが、働いて自分の収入がある方は、いきなり結婚相手に収入や支出、貯蓄など明らかにするのは抵抗があるでしょう。

ただ、結婚の準備期間から話し合うことができれば、将来的に子どもが生まれた後のライフプランの見直しもやりやすくなります。まずは、お金の話を「分からない」でなく「わからない中でも相談しながら進められる」関係になることを目指してみてはいかがでしょう。

出典

(※1)日本FP協会 早く知っておきたかったと後悔する前に、ライフデザインとお金のことを、いま学びましょう

(※2)独立行政法人 労働政策研究・研修機構 図12 専業主婦世帯と共働き世帯

執筆者:當舎緑

社会保険労務士。行政書士。CFP(R)。