目標の年収1000万円に! 税金面でどう変わる?

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士、円満相続遺言支援士(R)

外資系IT企業を経て、FPとして「PCとFPオフィス植田」を起業。独立系のFPとして常に相談者の利益と希望を最優先に考え、ライフプランをご提案します。

お客様に「相談して良かった」と言っていただけるよう、日々努力しています。

1人で年収1000万円を超えると?

国税庁「令和元年度分 民間給与実態統計調査(※1)」によると、年収1000万円を超える方は、全体の4.9%でした。つまり、給与所得者の20人に1人は1000万円以上の給料をもらっていることになります(この調査には、自営業や資産運用で儲けている人は含まれていません)。

ちなみに、男女を合わせた全体の平均年収は436.4万円ですので、平均の2倍以上の年収となります。

憧れの年収1000万円ですが、実際に年収が1000万円を超えると、昇給しても「手取りがあまり増えた気がしない」と感じるようになるかもしれません。それもそのはず、1000万円以上になると、税金や社会保障費の比率が大きくなり、昇給しても手取りがあまり増えないという現象が起こります。

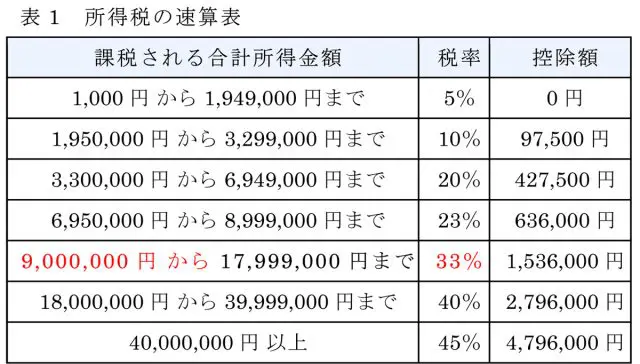

(出典:国税庁「No.2260 所得税の税率」(※2)を参考に筆者作成)

表1は所得税の速算表です。課税される合計所得額(注1)が900万円を超えると、税率は33%となります。これ以外に住民税10%と健康保険料5%の負担があります。月に1万円昇給しても、手取りでは半分の5000円程度に減ってしまう計算です。

さらに配偶者控除、または配偶者特別控除が徐々に減額され、合計所得額が1000万円を超えると、これらの控除を受けることができなくなります。

(注1)

合計所得額(課税対象)とは給与所得から、基礎控除、給与所得控除などの各種控除を引いた残りの金額です。

1人で年収1000万円を超える場合に重要となる節税対策

このように、1人の給与が1000万を超えると税負担が重くのしかかってきます。そのため重要となるのが節税対策です。累進課税の高税率の部分から節税できますので、節税効果も大きくなります。具体的に節税対策でどれくらい税金が安くなるのか、Aさんの場合で見てみましょう。

年齢40歳、給与1000万円

妻(専業主婦)、子ども(8歳)、子ども(6歳)

社会保険料控除130万円、副業なし、3000万円の住宅ローン

家族の医療費30万円(保険金等補填なし)

(筆者作成/掲載の金額はあくまでも一例です)

1.確定拠出年金(以後DCと表記)

DCは最大限利用しましょう。会社でDC制度を採用している場合は、積極的に利用しましょう。もしDC制度がない場合でも、個人型のiDeCoを利用できますので活用することをお勧めします。積立した分は所得から控除されるため、所得税、住民税、社会保険料が安くなります。

Aさんの例では、1年で24万円積立すると、年間で約8万円の節税になります。60歳のDC積立終了まで20年間で240万円も節税になります。無視できない金額ですね。

2.生命保険料控除

必要な額・必要な保障の保険に入ることが大原則です。その上で、保険料控除を上手に利用しましょう。

3.ふるさと納税

ふるさと納税は寄付により返礼品を受け取れるとともに、寄付した額から2000円を引いた額が、翌年に住民税と所得税から還付されます。年収が多い分、ふるさと納税が利用できる額も多くなります。ふるさと納税は直接税金が安くなるわけではありませんが、返礼品の分が間接的に節税となります。

4.住宅ローン控除

Aさんの場合、年末ローン残高の1%(約29万円)が所得控除となります。ただし、節税になるからと安易に自宅を購入するのではなく、ローンの返済を含め計画的に行ってください。

5.医療費控除

夫婦の場合、医療費控除は年収の多い方で家族全員分を申告しましょう。累進課税の高い税率で節税できます。

ここに掲載した節税方法は、一般的な給与所得者であれば利用できるものです。Aさんの場合、これらの節税方法で、所得税と住民税合わせて年間およそ40万円の節約となります。

その他として、NISAは資産運用の収益に課税されないメリットがあります。資産運用を検討している方は、活用してみてはいかがでしょうか。

共働き夫婦の場合

1人の年収が1000万円以上の場合と比較して、夫婦で世帯の年収合計1000万円の場合は、手取り年収が少し増えるとともに、児童手当や高校の学費無償化にも有利となります。

なぜ、共働き夫婦だと手取り年収が増えるのか……その理由は所得税が低くなるためです。表1の所得税の速算表を見てもわかるように、収入が少なくなると税率が低くなってくのが「累進課税制度」です。

世帯年収1000万円と一言でいっても、共働きがスタンダードになりつつある現代では、1人で年収1000万円稼ぐ家庭と、夫婦共働きで世帯年収1000万円になるという家庭が存在します。前述で説明したとおり、1人で年収1000万円稼ぐ世帯よりも、仮に夫婦で500万円ずつ稼ぐ世帯の方が所得税は安くなる=年収が増える、ということになります。

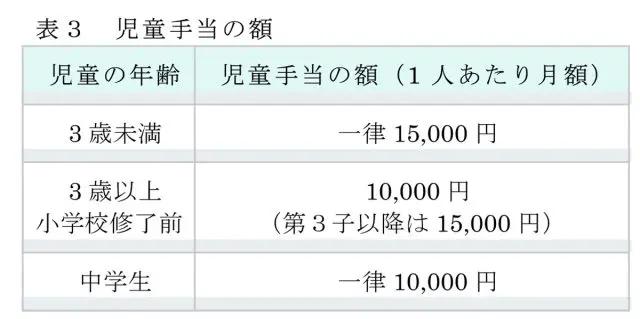

また、共働き世帯においてポイントとなるのが、「児童手当」の減額の対象にならないということです。児童手当は、年収が高いほうの金額で対象になるかどうかを判断するため、夫婦共働き(例えば年収500万円ずつ)であれば、所得制限に引っかかりません。つまり、児童手当を満額受け取ることができるのです。

(内閣府「児童手当制度のご案内」(※3)を参考に筆者作成)

(注2)

・片方の年収が1000万円以上の場合一律5000円に減額

・2022年10月から年収1200万円以上の場合は支給なしに改定予定

加えて「高校の学費無償化」では、公立私立問わず、高校等に通う子どもに対して高校授業料相当額(年11万8800円~)が支給される制度ですが、世帯の収入によって支給制限があります。

共働き夫婦の場合、世帯年収がおおよそ1030万円までは、無償化の対象となり手当が支給されます。世帯年収の上限は子の数、扶養家族の数により変わりますので、詳細は文部科学省のホームページ(※4)をご参照ください。

まとめ

1人で年収1000万円は、ある程度の豊かな暮らしができますが、その分、税負担は大きくなります。税金対策というと面倒くさいというイメージもあるかもしれませんが、今回ご紹介しました内容は、どなたでも実行できるものばかりです。年収1000万円を超えたら、積極的に節税対策を行いましょう。

(※1)国税庁「民間給与実態統計調査結果」

(※2)国税庁「No.2260 所得税の税率」

(※3)内閣府「児童手当制度のご案内」

(※4)文部科学省「高校生等への修学支援」

執筆者:植田周司

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士、円満相続遺言支援士(R)