「ふるさと納税」控除金額の上限は? 年収別にご紹介します

ただし、この制度を使う本人の給与収入と家族構成などによって上限額があります。つまり、上限額を超えた金額については、控除の対象とはなりませんので、注意をする必要があります。

今回は、ふるさと納税の基本と、年収別の控除金額の上限について確認してみたいと思います。

ファイナンシャル・プランナー

中小企業診断士

早稲田大学理工学部卒業。副業OKの会社に勤務する現役の理科系サラリーマン部長。趣味が貯金であり、株・FX・仮想通貨を運用し、毎年利益を上げている。サラリーマンの立場でお金に関することをアドバイスすることをライフワークにしている。

ふるさと納税の基本

■ふるさと納税を行うには

ふるさと納税は、インターネットを使って手軽にできます。「ふるさとチョイス」「さとふる」「楽天ふるさと納税」「ふるなび」などたくさんのポータルサイトがありますので、ご自分が使いやすいものを利用するとよいでしょう。

■控除を受けるためには

税金の控除を受けるためには、原則として、ふるさと納税を行った翌年に確定申告を行う必要がありましたが、平成27年4月1日から、確定申告の不要な給与所得者等は、ふるさと納税を行った各自治体に申請することで確定申告が不要になる「ふるさと納税ワンストップ特例制度」が始まりました。

具体的には、ふるさと納税をしたら、ポータルサイト上で「ふるさと納税ワンストップ特例制度」を活用するとの申告を行うことで、納税先の自治体などから特例制度の申請書が送付されてきます。その申請書に必要事項を記入して申請をすれば、確定申告をしなくとも自動的に税金が控除されます。

■ふるさと納税ワンストップ特例制度の留意点

(1)ふるさと納税先の自治体数が5団体以内である必要があります。

もし、5団体超える場合には、確定申告を行う必要がありますので注意しましょう。

(2)ワンストップ特例制度の申込期限は、寄付年の翌年1月10日必着です。

これも、間に合わなかった場合は、確定申告を行う必要がありますので早めの申請に心がけるようにしましょう。

年収別の控除金額の上限

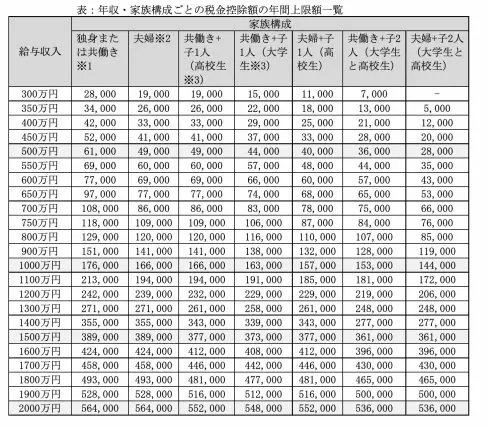

ふるさと納税を行う方の給与収入と家族構成別に控除額の上限額の目安を表にしましたので、以下の表を確認してください。

なお、正確な計算は寄付翌年にお住まいの市区町村に確認する必要があります。また、下表に該当しない方は、寄附金控除額を計算(シミュレーション)するサイトもあるので、そちらも参考にするとよいでしょう。

表:年収・家族構成ごとの税金控除額の年間上限額一覧

(総務省「ふるさと納税ポータルサイト/ふるさと納税のしくみ」を参考に、筆者作成)

※1「共働き」は、ふるさと納税を行う方本人が配偶者(特別)控除の適用を受けていないケースを指します(配偶者の給与収入が201万円超の場合)。

※2「夫婦」は、ふるさと納税を行う方の配偶者に収入がないケースを指します。

※3「高校生」は「16歳から18歳の扶養親族」を、「大学生」は「19歳から22歳の特定扶養親族」を指します。

中学生以下の子どもは(控除額に影響がないため)、計算に入れる必要はありません。

例えば、「夫婦子1人(小学生)」は、「夫婦」と同額です。また、「夫婦子2人(高校生と中学生)」は、「夫婦子1人(高校生)」と同額になります。

出典

総務省「ふるさと納税ポータルサイト/ふるさと納税のしくみ」

執筆者:堀江佳久

ファイナンシャル・プランナー