「稼ぐ学生」は収入を要チェック。親側の税金が増えるのは年収いくらから?

収入が増えると、学生といえども親の扶養に入ることができず、扶養から外れることで親の税負担や自分自身の社会保険料などの負担が増えるケースがあります。

ここでは、扶養に入れる学生の収入や、扶養から外れた場合の影響についてまとめました。働く学生の子をもつ親御さんのほか、学生さん自身もぜひチェックして、現在の働き方と照らし合わせてみてください。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

学生は年収いくらになると親の扶養から外れる?

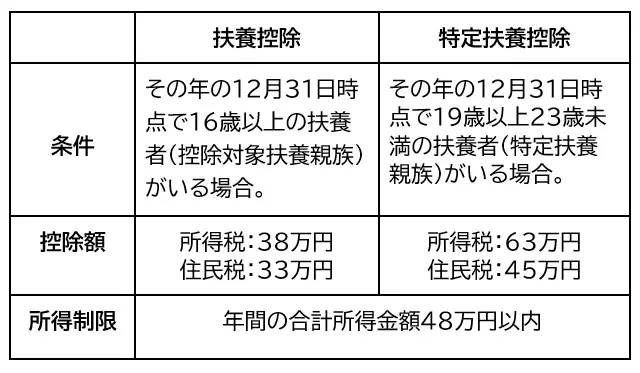

学生(大学生、短大生、高専生など)の子どもを扶養に入れることで、親(納税者本人)には「扶養控除」または「特定扶養控除」が適用されます。それぞれの条件と控除額は図表1のとおりです。

【図表1】

扶養される子どもには所得制限があり、子ども自身の年間の合計所得金額が48万円を超えると、扶養控除および特定扶養控除を受けられなくなります。

子どもの収入が給与収入のみの場合、48万円に給与所得控除55万円を足した103万円が、扶養を外れるかどうかのボーダーラインです。子どもが家庭教師などで個人的に報酬を得ている場合、給与所得控除がないためボーダーラインは48万円に下がります。

特定扶養控除が外れた際に増える親の税金

特定扶養控除が外れた場合に、親の税金がどれだけ増えるのかを、大学生のいる家庭の平均年収である860万円を例に計算してみましょう。

■所得税

世帯年収860万円の片働き家庭で大学生の子どもを1人扶養に入れた場合、課税所得はおよそ396万円、所得税率(速算表上)は20%です。

一方、子どもが扶養から外れた場合は課税所得が459万円となります。所得税率は扶養から外れる前と同様です。ただ、課税所得が特定扶養控除分の63万円分増えるため、63万円×20%=12万6000円程度の負担増となります。

■住民税

住民税の場合、税額は課税所得のおよそ10%です。特定扶養控除が外れると課税所得は63万円増えるため、住民税はおよそ63万円×10%=6万3000円の負担増となります。

学生本人は年収いくらから課税される?

学生の年収が増えると、学生本人の税負担も増える可能性があるため注意が必要です。

パートやアルバイトで収入を得ている場合、一般的には、所得税の基礎控除額48万円、給与所得控除55万円を足した103万円がボーダーラインといわれます。しかし、大学や専修学校などに通う学生の場合、次の条件を満たすと「勤労学生控除」という所得控除が適用されます。

●働いて所得を得ている

●合計所得金額75万円以下かつ働いて得た所得以外の所得が10万円以下

控除額は所得税:27万円、住民税26万円です。

学生のアルバイト収入であれば、給与所得控除55万円、基礎控除48万円を引くと控除額27万円以内に収まる、130万円以内が、所得税がかかるかどうかのボーダーラインということです。

住民税の場合は、給与所得控除55万円、基礎控除43万円を引いた残りが控除額26万円以内となる、給与所得124万円までは非課税となります。

その他の負担増にも注意

学生の年収が増えると、国民年金の学生納付特例制度による猶予が受けられなくなる、健康保険の扶養から外れる、といった影響も考えられます。

国民年金の学生納付特例制度は、次の式で求めた金額がボーダーラインです。

128万円+扶養親族等の数×38万円+社会保険料控除等

つまり、扶養親族もおらず社会保険料も納めていない場合は、年収128万円が制度を利用できるかどうかの境目になります。

また、健康保険の被扶養者の年収要件は、130万円未満です。年収130万円を超えると保険料が自己負担となるため注意しましょう。

収入と負担のバランスをみて働き方を考えよう

収入が増えると、それだけ余裕を持って学生生活を送れます。しかし一方で、収入額が一定のラインを超えると、親の税負担や、自分自身の社会保険料などの負担が増えるケースがあることも、頭に置いておく必要があります。

親子間できちんと収入の状況を共有しながら、働き方や仕送り額などをどう調整するか、話し合うとよいでしょう。

出典

No.1180 扶養控除|国税庁

個人住民税 | 税金の種類 | 東京都主税局

日本学生支援機構「平成30年度 学生生活調査結果」

No.2260 所得税の税率|所得税|国税庁

No.1175 勤労学生控除|国税庁

収入はいくらまで所得税がかからないか|国税庁

執筆者:FINANCIAL FIELD編集部

監修:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員