「年収1000万円」が境目って本当? 個人事業主が法人化するべき基準とは

法人化とは、個人事業がそのまま法人に成り代わるわけでなく、一般的にはそれまでの個人事業を廃業し、新たに設立した法人の代表に就くことを意味します。廃業によって、青色申告のメリットである65万円の特別控除や損失の繰越などは無くなりますし、会社設立には費用もかかるため、法人化は慎重に行う必要があります。

法人化する目安として、年収1000万円が境目といわれることがあります。本記事では、個人事業主が法人化するべき基準として年収1000万円は正しいのかを解説します。

2級ファイナンシャルプランナー

年収1000万円が境目の根拠とは?

年間の売上(年収)1000万円が法人化の目安といわれるのは、「所得税率と法人税率の違い」や「消費税の課税事業者になるかどうか」という2点が主な根拠と考えられます。

所得税率と法人税率の違い

所得税と法人税は、所得の増大に伴い、税率も高くなる仕組みです。

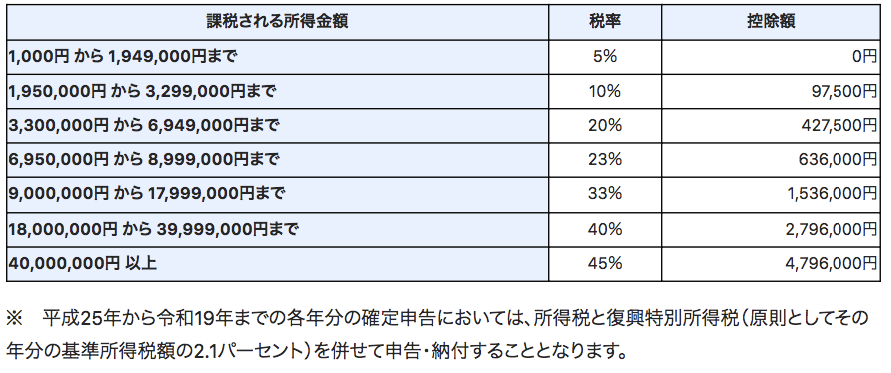

個人事業主の所得税率は図表1の通りで、例えば所得1000万円のとき、最高で33%が適用されます。この他に復興所得税や住民税、事業税が課されるため、控除額を考慮しても、所得の約3割を納税する必要があります。

【図表1】

出典:国税庁 所得税の税率

一方で、法人の場合は、所得税の代わりに法人税が課されます。法人税の税率は、最高でも23.2%です。そのため、所得1000万円の法人では、地方法人税、法人住民税、事業税、特別地方事業税を合わせても納税額が所得の約26%程度となります(東京都特別区内の場合)。

年収1000万円が基準といわれるのは、これらの税率の違いによるものですが、ここで注意したいのは売上ではなく、「所得」に対して課税されることです。所得は、売上から必要経費や各種の所得控除を除いた額であり、個人の状況によって大きく異なります。そのため、年収から所得を一律に算定することはできません。

また、法人の場合はたとえ赤字であっても、法人住民税の均等割額が事業年度ごとに課税されます。そのため、必ずしも年収1000万円を超えたら法人化することが有利とはいい切れません。

消費税の納税義務が生じるかどうか

もう1つの根拠として、個人事業の売上が1000万円を超えると、翌々年から消費税の納税義務が生じることが挙げられます。一方で、法人化すると、設立後2年間は消費税の納税義務がない免税事業者となることができます(資本金が1000万円以上などの法人を除く)。

売上1000万円の消費税2年分となると、200万円近くになる場合があるため、これを節税したいと考える人が多いようです。

インボイス制度との関係に注意

ただし、消費税の納税義務を先延ばしするため法人化を考えている方は、2023年10月から開始する「インボイス制度」との関係に注意する必要があります。

インボイス制度とは

インボイス制度(適格請求書等保存方式)とは、消費税の仕入税額控除を受けるには、正確な適用税率や消費税額等を記載した帳簿とインボイス(適格請求書)の保存が義務付けられる制度のことです。

制度が開始されると、商品やサービスの売手側・買手側の双方がインボイスに対応する必要があります。インボイスを発行できるのは、課税事業者のみです。

消費税の納付額は、原則として、課税期間中の「売上にかかる消費税」から「仕入れにかかる消費税」を控除した金額となります。2023年10月からは、インボイスがないと買手側はこの仕入税額控除ができず、納付額の負担が大きくなってしまうのです。そのため、免税事業者のままでいると仕入先の選定において不利に働く恐れがあります。

課税事業者となるか選択可能

なお、制度の導入後も2029年9月末までは、免税事業者からの課税仕入れであっても、仕入税額相当額の一定割合を控除できる経過措置が設けられます。また、売上1000万円を超えない免税事業者でも、自ら課税事業者となることを選択できます。この場合、適格請求書発行事業者に登録することも可能です。

以上のような条件を踏まえると、売上1000万円のタイミングで法人化によって免税事業者の期間を継続することが、必ずしもベストな手段とはいえなくなってきました。

法人化は所得と取引実態に合わせて検討すべき

インボイス制度の開始後であっても、免税事業者はインボイスに該当しない請求書なら、これまで通り発行することができます。そのため、もし顧客がすべて一般消費者であれば、適格請求書発行事業者にならなくても、大きな影響はないでしょう。

法人化すべきかどうかは、年収によって一概に判断することはできず、必要経費を除いたご自身の所得や、取引の実態に合わせて検討すべきといえます。

出典

国税庁 No.2260 所得税の税率

国税庁 (令和4年7月)適格請求書等保存方式の概要 -インボイス制度の理解のために-

執筆者:齋藤たかひろ

2級ファイナンシャルプランナー