年収800万円の独身者ですが手取りがかなり少ないです… 増やす方法はありますか?

収入は給与などとして支払われた額ですが、実際に受け取る手取り額は、税金や社会保険料が引かれた後であり、収入額よりも少ないものです。この手取りを増やす方法はあるのでしょうか?

夢実現プランナー

2級ファイナンシャルプランニング技能士/2級DCプランナー/住宅ローンアドバイザーなどの資格を保有し、相談される方が安心して過ごせるプランニングを行うための総括的な提案を行う

各種セミナーやコラムなど多数の実績があり、定評を受けている

年収と手取り

1年間の収入となる「年収」は、会社から支払われた実際の金額となります。支払われた額から、所得税や住民税などの税金、社会保険料が引かれたりした後の額が、実際に受け取ることができる「手取り」です。

年収から給与所得控除が引かれた「給与所得金額」から、さらに基礎控除や扶養控除などの各種控除額を引いたものに、その他の所得があればすべてを合算したものが「課税総所得金額」となります。

この課税総所得金額に応じた所得税率が課されて、所得税額が決まります。また住民税の算出時は、手順が少し異なります。まず、給与所得金額から住民税の各種控除や社会保険料控除額を差し引いた額に、税率10%を乗じます。

その後、「均等割」という一律で5000円を足されたものが収入から引かれます。今回の年収800万円の独身者を例に、所得税と住民税の額を考えてみましょう。

額面の800万円から給与所得控除190万円を引き、610万円が給与所得金額となります。独身の場合は、後述する各種控除に該当するものがなければ基礎控除48万円と、社会保険料が引かれます。

社会保険料は、4~6月まで3ヶ月間の収入の平均額をもとに算出されます。厚生年金保険料は32等級、健康保険料は50等級の報酬月額に応じた、標準報酬月額によって決められます。

今回は便宜上、年収800万円を12ヶ月均等に受け取っていたと考え、収入の月額は約67万円であるとしましょう。

これは厚生年金32等級、健康保険36等級に該当します。毎月の自己負担額は、厚生年金保険料は5万9475円、健康保険料は(40歳未満の人であれば)3万4000円となります。また、社会保険の一つの雇用保険は、年収の総額に対して0.6%が自己負担額であるため、年間の負担額は4万8000円となります。

したがって年間の社会保険料の自己負担額は、厚生年金保険料が71万3700円、健康保険料が40万8000円、雇用保険料が4万8000円であり、合計116万59700円(約117万円)です。所得税は、下式のように算出します。

610万円-48万円-約117万円(社会保険料)=445万円

この445万円をもとに税金が計算され、46万2500円が所得税となります。また住民税は、610万円から基礎控除の43万円と上記の社会保険料を引いて、下式のように計算します。

610万円-43万円-約117万円(社会保険料)=450万円

450万円に10%(都道府県民税+市区町村民税)を乗じた45万円に、均等割の5000円を足した45万5000円となります。

所得を少なくする各種控除

前項の所得税や住民税に加え、社会保険料を年収から引かれた額が「手取り」となります。今回の場合、1年間の手取りは、年収800万円から所得税46万2500円と住民税の45万5000円、社会保険料の117万円を引いた、591万2500円となります。

今回のような場合は、年収から手取り額が200万円以上も少なくなり、年収の75%が実際の手取りとなります。

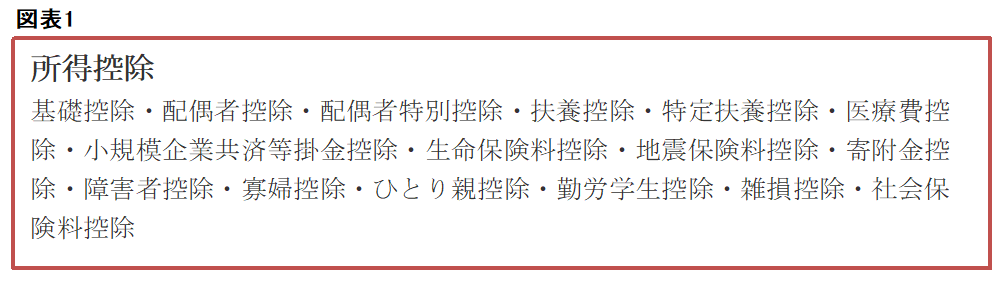

なお今回は、独身で今回記載したもの以外の控除がないものとみなして計算しましたが、扶養家族がいる場合には、配偶者控除や扶養控除などを、民間の生命保険や地震保険に加入している場合には生命保険料控除などを利用することができます。

そのため、所得税の計算上の金額、および所得税や住民税の額は、扶養家族がいない場合よりも少なくなります。

※国税庁:所得控除のあらまし「所得控除の種類」

自分でやっている貯蓄を控除の対象にする

前項で挙げた控除には多くの種類があります。特に、民間の生命保険料控除は、申請している人も多いのではないでしょうか。

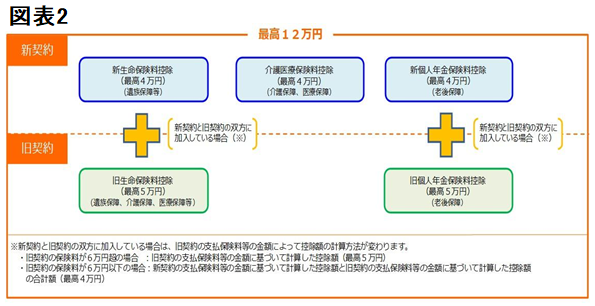

これは年間で支払った保険料に応じて、課税総所得金額の計算の際に、一定の金額を控除することができる制度となります。平成23年12月31日までに契約したものと、平成24年1月1日以降に契約したものでは、図表2のように控除の内容が変わります。

※国税庁:生命保険料控除より抜粋

また最近では、iDeCo(個人型確定拠出年金)の掛金が、全額所得控除の対象となっています。

会社員であれば、他の企業年金の加入状況などにより、月額1万2000円~2万3000円(年額14万4000円~27万6000円)の拠出額全額が、小規模企業共済等掛金控除の対象となります。企業年金がない企業に勤める人であれば、月額2万3000円(年額27万6000円)を生命保険料控除同様に控除することができます。

老後費用の準備をするために貯蓄を行っている人にとっては、iDeCoを利用して年末調整で申告したほうが、所得税を少なくして実質の手取りも増やすことができると考えられます。

まとめ

1年間の収入にあたる年収は、会社などから支給された給与などの総額となりますが、その中から所得税や住民税、社会保険料などが引かれたものが実際の手取りとなります。家族構成によっても控除される額は変わりますが、年収の7~8割が手取りの目安となります。

年収が多くなるとその分、税金や社会保険料も多くなるので、手取りが少なくなると感じることもあるかもしれません。しかし社会保険料には厚生年金保険料も含まれているので、「年収が増えれば老後の年金の額が増える」というメリットもあるといえます。

出典

国税庁 No.1100 所得控除のあらまし

国税庁 No.1140 生命保険料控除

執筆者:吉野裕一

夢実現プランナー